Par Matthew Piepenburg − Le 1er juillet 2025 − Source Von Greyerz

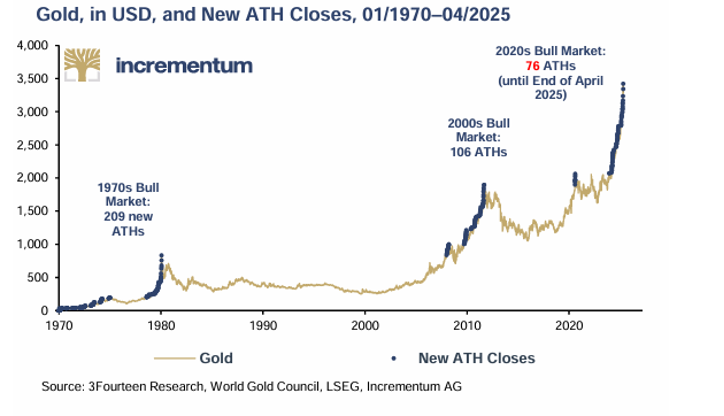

Nombreux sont les observateurs qui se demandent s’il est trop tard pour acheter de l’or, si l’or a atteint un sommet, et s’ils ont raté la bonne opportunité.

Nous espérons que la suite de faits, de graphiques et de réalités tangibles exposées ici vont permettre d’apaiser ces craintes, car le rôle, la direction prise par le prix et les jours de l’or n’en sont qu’à leurs débuts.

Nous espérons que la suite de faits, de graphiques et de réalités tangibles exposées ici vont permettre d’apaiser ces craintes, car le rôle, la direction prise par le prix et les jours de l’or n’en sont qu’à leurs débuts.

Par Bradley Blankenship – Le 2 juillet 2023 – Source

Par Bradley Blankenship – Le 2 juillet 2023 – Source

Vous vous souvenez de la théorie monétaire moderne ou « TMM » ? J’ai tiré la sonnette d’alarme pour la première fois en 2018, puis en 2021.

Vous vous souvenez de la théorie monétaire moderne ou « TMM » ? J’ai tiré la sonnette d’alarme pour la première fois en 2018, puis en 2021.

Les stupides sanctions prises contre la Russie ont mis en lumière les problèmes les plus saillants de l’Europe, qui est en train de perdre sa puissance économique à toute vitesse. Le nombre d’entreprises sur le point de déposer le bilan est colossal. Un afflux de migrants en provenance d’Afrique, du Moyen-Orient et d’Ukraine exige des dotations budgétaires toujours croissantes. On dépense également beaucoup d’argent à soutenir le régime de Kiev. Conséquence de tout cela, les économies d’Europe se dégradent, et le niveau de vie dégringole.

Les stupides sanctions prises contre la Russie ont mis en lumière les problèmes les plus saillants de l’Europe, qui est en train de perdre sa puissance économique à toute vitesse. Le nombre d’entreprises sur le point de déposer le bilan est colossal. Un afflux de migrants en provenance d’Afrique, du Moyen-Orient et d’Ukraine exige des dotations budgétaires toujours croissantes. On dépense également beaucoup d’argent à soutenir le régime de Kiev. Conséquence de tout cela, les économies d’Europe se dégradent, et le niveau de vie dégringole. Quand il ne vous reste plus qu’à gérer des récits, gérer des récits devient un travail à plein temps.

Quand il ne vous reste plus qu’à gérer des récits, gérer des récits devient un travail à plein temps.