Par Bert Dohmen – Le 13 aout 2022 – Source Zero Hedge

Pendant les marchés baissiers des 30 dernières années, les pressions inflationnistes étaient modérées, et par conséquent, la création monétaire record des 10 dernières années n’avait apparemment pas causé de problème visible. L’inflation était à la traîne de la création monétaire.

Pendant les marchés baissiers des 30 dernières années, les pressions inflationnistes étaient modérées, et par conséquent, la création monétaire record des 10 dernières années n’avait apparemment pas causé de problème visible. L’inflation était à la traîne de la création monétaire.

Cependant, l’inflation est maintenant en hausse et a atteint les sommets établis de la période 1980-82. Si la Fed devait maintenant stimuler les marchés avec une nouvelle série d’impression monétaire excessive, dans le but d’éviter une récession jusqu’à l’année prochaine, l’inflation atteindrait le record historique de 1917, date à laquelle l’IPC avait grimpé de plus de 19 %.

De 2008 à 2018, la Fed a multiplié son bilan (par impression monétaire) par cinq. Depuis lors, il a encore doublé, à la mi-2022, si bien qu’il est aujourd’hui dix fois plus important qu’en 2008. C’est fou et irresponsable, c’est le moins qu’on puisse dire !

L’histoire monétaire des 2000 dernières années montre que toute dilution du pouvoir d’achat d’une monnaie légale se termine toujours par un désastre.

C’est ce genre de chose qui crée l’hyperinflation.

Cependant, les économistes, les hauts responsables de la Réserve fédérale et les politiciens nous assurent que l’inflation actuelle est une situation temporaire et qu’elle diminuera bientôt. Ils n’expliquent pas pourquoi ni comment. Mais ils viennent de voter un énorme projet de loi de dépenses de 739 milliards de dollars, avec de fortes augmentations d’impôts.

Ils ont fait la fête au Congrès lors de son adoption, applaudissant et se congratulant. Elle a même été faussement nommée « Loi sur la réduction de l’inflation« . Ils sont loin de se douter qu’ils ont adopté la loi qui sera le déclencheur de la prochaine « Grande Dépression » aux États-Unis.

Cela rappelle tellement l’année 1979, lorsque l’inflation avait atteint un taux à deux chiffres, mais c’est maintenant pire. Dans notre Lettre Wellington de 1979, nous prévoyions que le taux préférentiel atteindrait 20 % et un économiste de Wall Street avait qualifié cette prévision d' »absurde« . L’année suivante, en 1980, le taux préférentiel atteignait les 20 %.

Au cours des 12 dernières années, la création monétaire artificielle dans les principales économies a atteint des sommets historiques. Ce n’est plus seulement un problème américain, c’est un problème mondial.

La masse monétaire M2, que nous avons toujours suivie de près, a atteint l’année dernière un taux de 40 %. Cela n’a jamais été vu auparavant. Une hausse de 8 % était auparavant considérée comme alarmante. Mais maintenant aucun analyste ou économiste ne se soucie de mentionner un taux de croissance de 40%. Est-ce parce qu’ils ne le savent pas, qu’ils pensent que ce n’est pas important ou qu’ils essaient de ne pas effrayer les investisseurs ?

Au début de l’année, le bilan de la Fed a atteint un montant incroyable, jamais imaginé possible, de 9 000 milliards de dollars. Cela signifie qu’il a fallu créer autant d’argent artificiel pour maintenir le système financier en place. C’est exactement ce qui crée la grande inflation d’aujourd’hui. C’est ce qu’avaient fait le Zimbabwe, le Venezuela et d’autres pays touchés par l’hyperinflation.

Toute personne instruite dira que la Fed doit arrêter ce qu’elle fait, de peur que les prix ne deviennent incontrôlables. Mais le président de la Fed a une autre préoccupation : garder son emploi et ne pas être tenu pour responsable d’une grande récession.

Cette année, la Fed a déclaré qu’elle allait resserrer sa politique monétaire pour lutter contre l’inflation. Nous avons appris au cours des 45 dernières années à ne jamais croire ce que dit la Fed. Ce qu’elle fait réellement est souvent le contraire de ce qu’elle dit.

Rappelez-vous, par exemple, que plus tôt dans l’année, la Fed avait déclaré qu’elle allait « réduire son bilan« . Cela signifie qu’elle devait éponger les milliers de milliards de dollars de création artificielle de monnaie et de crédit de ces dernières années. C’est cette création monétaire qui est à l’origine de l’inflation, et non pas Poutine ou les dirigeants de pays pétroliers avides. Mais jusqu’à présent, la FED a à peine commencé à réduire son bilan.

Le remède efficace pour lutter contre l’inflation nécessiterait pourtant des actions qui réduisent le crédit et la masse monétaire. Mais ces deux remèdes créeront une récession intense et un profond marché baissier des actions, selon la « théorie Dohmen de la liquidité et du crédit« .

Le remède efficace pour lutter contre l’inflation nécessiterait pourtant des actions qui réduisent le crédit et la masse monétaire. Mais ces deux remèdes créeront une récession intense et un profond marché baissier des actions, selon la « théorie Dohmen de la liquidité et du crédit« .

Un jour ou l’autre, la Fed devra prendre cette décision difficile. Actuellement, elle semble « espérer » que l’inflation puisse diminuer par un acte de la nature. Mais les vœux pieux ne guérissent pas l’inflation. Et lorsque la récession économique sera enfin reconnue, la Fed pourrait être amenée à appuyer à nouveau sur l’accélérateur pour éviter une récession qui n’a que trop duré.

Nous entendons souvent des « espoirs » de la part des responsables de la Fed, des économistes et des analystes. Mais l’espoir n’est pas un outil très efficace. C’est plutôt un acte de désespoir lorsque vous vous êtes mis dans une impasse.

Nous considérons l’inflation comme le facteur économique le plus important. Là encore, le seul moyen de la combattre est de contracter les liquidités et de réduire le crédit. Mais les banques centrales hésitent à le faire car cela fait plonger les marchés financiers et plonge les économies dans de profondes récessions.

Par conséquent, les banques centrales se contentent d’augmenter les taux d’intérêt, pensant que cela réduira l’inflation car cela peut réduire le niveau des emprunts. C’est faux, si les emprunts sont toujours possibles. Des taux d’intérêt plus élevés n’entraînent qu’une augmentation du coût des affaires, qui est ensuite répercutée sous la forme d’une hausse des prix.

La seule façon de faire baisser l’inflation est de resserrer la quantité d’argent. Mais c’est un remède amer pour guérir les péchés du passé.

L’inflation actuelle anéantit tout gain salarial. Pourtant, les gens continuent de payer des impôts sur les revenus générés par l’inflation. C’est pourquoi les politiciens aiment cela : l’inflation est un impôt silencieux. Et si les gens ne peuvent pas payer un impôt plus élevé, il y aura bientôt 87 000 agents d’exécution supplémentaires dans les services fiscaux, prêts à bondir [et même armés, NdT].

Si le Congrès voulait vraiment aider les Américains, il réduirait les impôts. Par exemple, il ajusterait l’impôt sur les plus-values de la vente de votre maison en fonction de l’inflation. Une maison achetée il y a 50 ans, vendue aujourd’hui à 10 fois son prix d’achat initial, cette augmentation est due à l’inflation. Il ne s’agit donc pas d’un bénéfice !

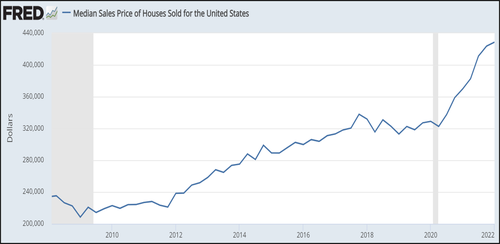

Les propriétaires pensent qu’ils ont très bien réussi. Mais s’ils vendent, ils doivent payer de lourds impôts sur ce profit illusoire. Au début de 2009, le prix médian d’une maison était de 208 000 $. Les 11 années suivantes, jusqu’au début de 2020, il est passé à 322 000 $.

C’est un gain de 114 000 $ en 11 ans. Ce n’est pas si mal.

Mais du début de 2020 au début de 2022, soit seulement deux ans plus tard, ce prix a grimpé à 428 000 $, soit un gain de 106 000 $ en seulement deux ans. Soit un gain total de 220 000 $ en 14 ans. Cependant, il ne s’agit pas d’un bénéfice car une nouvelle maison vous coûterait autant… ou plus.

Voici le graphique de la Fed montrant comment le prix de vente médian des maisons a explosé depuis 2020 :

L’histoire économique montre que les hausses d’impôts produisent des récessions ou des dépressions. Le président Harding est sorti de la dépression qui a suivi la Première Guerre mondiale en ignorant les conseils de ses conseillers, qui préconisaient d’augmenter les dépenses et les impôts.

L’histoire économique montre que les hausses d’impôts produisent des récessions ou des dépressions. Le président Harding est sorti de la dépression qui a suivi la Première Guerre mondiale en ignorant les conseils de ses conseillers, qui préconisaient d’augmenter les dépenses et les impôts.

Au lieu de cela, Harding a réduit de moitié les dépenses publiques, diminué considérablement les impôts et réduit les réglementations. Cela a créé la période de prospérité des « années folles« .

Lorsque la récession des années 1930 a commencé, Roosevelt a fait le contraire de Harding, en augmentant le taux d’imposition maximal de plus de 90 %. Il a créé une dépression qui a duré 10 ans à partir de ce qui aurait pu être une récession normale.

Cette leçon est aujourd’hui oubliée.

Bert Dohmen

Traduit par Wayan, relu par Hervé, pour le Saker Francophone.