Par Cynthia Chung – Le 9 mars 2020 – Source Canadian Patriot

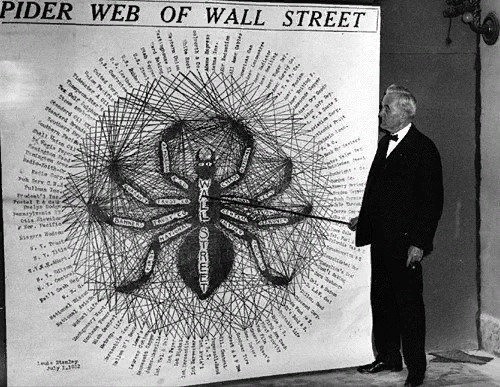

La chute de plus de 1 000 points du marché boursier, le 27 février, et les ruptures plus larges du système financier la semaine dernière ont été un autre signal d’alarme pour ceux qui se sont contentés jusqu’à présent de « vivre le moment » de l’argent vite gagné.

Depuis la crise financière de 2008, qui est considérée comme la plus grave crise financière depuis la Grande Dépression des années 1930, beaucoup n’ont pas pu se rendormir après un cauchemar aussi lucide. Certains ont choisi la voie du stockage de boîtes de haricots, de la distillation de leur urine dans de l’eau avec frénésie, en regardant des survivalistes comme Bear Grylls, espèrant absorber ses compétences par osmose télévisuelle.

Je suis récemment tombé sur l’idée que l’inflation est un problème d’optimisation à deux facteurs : l’inflation est nécessaire à la macro-économie – du moins c’est ce qu’on nous dit – et donc l’astuce pour les décideurs politiques, et leurs statisticiens qui mesurent l’économie, est de maximiser l’inflation dans l’économie, mais seulement jusqu’au point où cela n’étouffe pas les entreprises, et ne laisse pas mourir de faim les travailleurs.

Je suis récemment tombé sur l’idée que l’inflation est un problème d’optimisation à deux facteurs : l’inflation est nécessaire à la macro-économie – du moins c’est ce qu’on nous dit – et donc l’astuce pour les décideurs politiques, et leurs statisticiens qui mesurent l’économie, est de maximiser l’inflation dans l’économie, mais seulement jusqu’au point où cela n’étouffe pas les entreprises, et ne laisse pas mourir de faim les travailleurs.

Alors que certains spectateurs se sont retrouvés à applaudir cet effondrement imminent du «grand empire américain», je pense qu’il est plus sage d’adopter une approche plus mesurée de la tragédie qui se déroule actuellement en Amérique et dans toute la communauté transatlantique.

Alors que certains spectateurs se sont retrouvés à applaudir cet effondrement imminent du «grand empire américain», je pense qu’il est plus sage d’adopter une approche plus mesurée de la tragédie qui se déroule actuellement en Amérique et dans toute la communauté transatlantique.