Une grosse banque serait-elle au bord de la faillite ?

Par Mike Whitney – Le 10 février 2020 – Source Unz Review

Lorsque les investisseurs achètent des actions, le prix des actions augmente. C’est la loi immuable du marché. Peu importe que l’argent provienne de grandes institutions financières, de petit joueurs comme Papa ou de banques centrales. La même règle s’applique : Si vous achetez plus d’actions, les prix augmenteront.

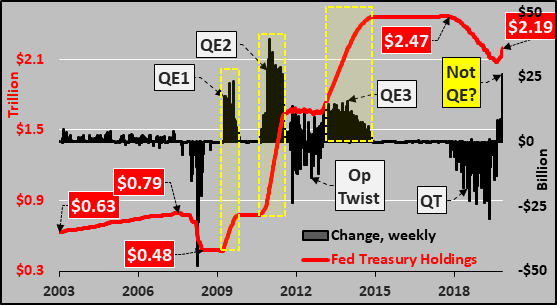

Ainsi, lorsque la Réserve fédérale a lancé sa récente opération de « sauvetage du marché REPO [Repurchase agreement ou accord de rachat, NdT] », opération qui fournit 60 milliards de dollars de liquidités supplémentaires par mois, plus des milliards de dollars supplémentaires en cash-for-collateral [liquide contre garantie], les cours des actions ont, naturellement, augmenté assez fortement.

Continuer la lecture →

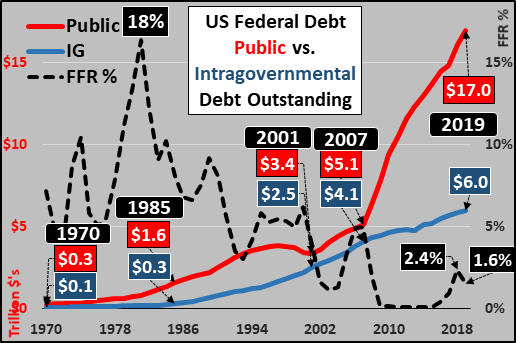

Imaginez que le Congrès US approuve une mesure pour former un partenariat public-privé entre le Trésor américain et la Réserve fédérale. Pouvez-vous imaginer ça ?

Imaginez que le Congrès US approuve une mesure pour former un partenariat public-privé entre le Trésor américain et la Réserve fédérale. Pouvez-vous imaginer ça ?

« Une marmite surveillée ne bout jamais », dit un vieux dicton. Mais un empire surveillé ne s’effondre-t-il jamais ? Ben si bien sûr ! Tous les empires finissent par s’effondrer, sans exception. Une fois qu’un empire commence à se diriger vers l’effondrement, la surveillance peut prendre un certain temps, surtout si aucun nouvel empire naissant n’est prêt à prendre la relève. Ce qu’il faut surveiller est le moment où un événement lié à l’effondrement déclenche immédiatement le suivant, et le suivant. Cela nous indique qu’une boucle de rétroaction auto-renforcée a pris forme et que le processus d’effondrement prend de l’ampleur, non plus en raison de tendances à long terme mais d’une logique interne propre, bien qu’il soit certainement aidé par des chocs externes, certains plus importants que d’autres.

« Une marmite surveillée ne bout jamais », dit un vieux dicton. Mais un empire surveillé ne s’effondre-t-il jamais ? Ben si bien sûr ! Tous les empires finissent par s’effondrer, sans exception. Une fois qu’un empire commence à se diriger vers l’effondrement, la surveillance peut prendre un certain temps, surtout si aucun nouvel empire naissant n’est prêt à prendre la relève. Ce qu’il faut surveiller est le moment où un événement lié à l’effondrement déclenche immédiatement le suivant, et le suivant. Cela nous indique qu’une boucle de rétroaction auto-renforcée a pris forme et que le processus d’effondrement prend de l’ampleur, non plus en raison de tendances à long terme mais d’une logique interne propre, bien qu’il soit certainement aidé par des chocs externes, certains plus importants que d’autres.