"La Réserve fédérale court le risque de fomenter une éventuelle crise financière en assouplissant la réglementation bancaire en même temps qu'elle réduit les taux d'intérêt…, disent certains anciens responsables de la Fed, dont l'ancien vice-président Alan Blinder et les experts en stabilité financière Daniel Tarullo et Nellie Liang."

Article de Bloomberg du 17 décembre 2019

Par John Mauldin − Le 31 janvier 2020 − Source Evergreen-Gavekal

Lorsque nous avons publié la première édition de notre série Bubble 3.0 en décembre 2017, le S&P 500 avait atteint un record. La plupart des experts à l’époque ont fermé les yeux sur certains des aspects les plus préoccupants du marché, et notre vision d’une implosion imminente était très minoritaire.

La FED

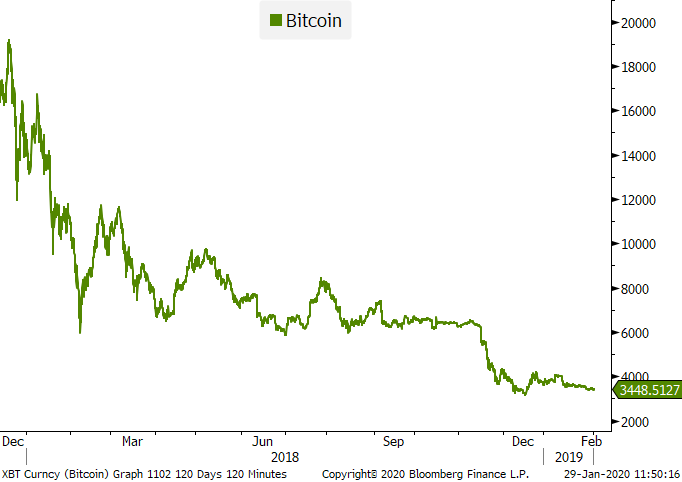

Rapidement, quelques trimestres plus tard, plusieurs secteurs du marché qui semblaient invincibles fin 2017 se sont, en fait, effondrés. La tête d’affiche pour la purge que nous avions prévue a été le Bitcoin, dont le prix est passé de près de $20 000 à un peu plus de $ 3 000 en moins de douze mois.

Source: Bloomberg, Evergreen Gavekal

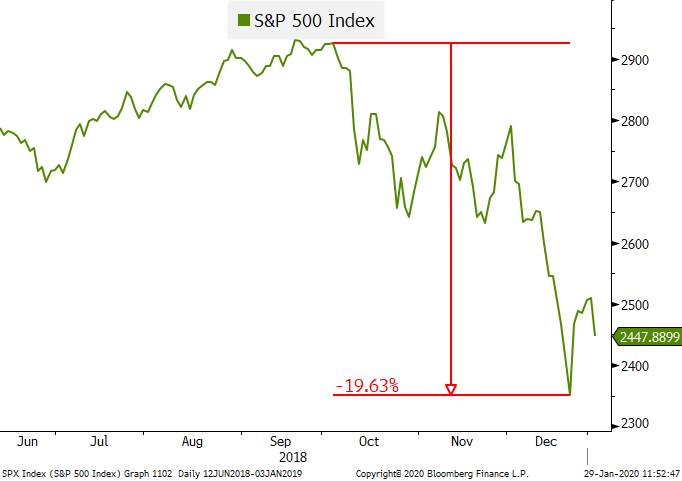

Mais l’investissement marginal qui a pris un essor incroyable à la fin de 2017 n’était pas le seul secteur du marché à fondre en moins d’un an. Le S&P 500 a également chuté de près de 20% vers la fin de 2018, titillant – et évitant à peine – le record du premier marché baissier en près d’une décennie.

Source: Bloomberg, Evergreen Gavekal

C’est à ce stade que nous avons encouragé les lecteurs à commencer à accumuler méthodiquement des actions de sociétés de haute qualité. Comme la plupart des observateurs du marché le savent, le marché boursier américain a inversé son cours peu de temps après, franchissant plusieurs plafonds de résistance clés et atteignant de nouveaux sommets à maintes reprises au cours des douze derniers mois. Cela s’est produit malgré l’escalade du conflit au Moyen-Orient, la montée en flèche des dettes des entreprises et des dettes souveraines, la possible destitution du président Donald Trump, les craintes mondiales d’une épidémie généralisée de coronavirus et l’aggravation des tensions avec certaines des superpuissances les plus influentes et les mieux armées du monde.

Comme cela a été avancé ad nauseam dans notre série Bubble 3.0 en cours – dont la publication se poursuivra la semaine prochaine -, nous pensons que la Réserve fédérale et d’autres banques centrales ont été le moteur principal de cette course haussière, même face à de nombreux signaux d’alerte, par une politique monétaire ultra-laxiste d’argent facile.

Cette semaine, nous présentons un article de notre invité John Mauldin qui explique comment ces mandarins monétaires ont orchestré à eux seuls le prélude à la prochaine crise. Ce n’est pas pour gâcher l’excellent travail de John, mais l’un de ses commentaires les plus importants se trouve au début de son article quand il déclare : «Non seulement il n’y a aucun espoir que la politique monétaire nous sauve de la prochaine crise, mais elle contribuera à la provoquer. Le processus a déjà commencé. »

Malheureusement, nous pensons que M. Mauldin voit juste et que les conditions actuelles du marché américain rappellent fortement l’euphorie spéculative qui a prévalu au début de 2018, juste avant ce plongeon soudain. Que le prochain plongeon se transforme en naufrage en haute mer dépend d’un certain nombre de facteurs, mais il est devenu évident que la Fed aura des options limitées pour tirer les marchés des profondeurs lorsque Bubble 3.0 éclatera finalement.

La parole à John Mauldin

Ignorer les problèmes les résout rarement. Vous devez y faire face – pas seulement aux effets, mais aux causes sous-jacentes, sinon généralement ils s’aggravent. Plus vous vieillissez, plus vous savez que c’est vrai dans presque tous les domaines de la vie.

Dans le monde développé et en particulier aux États-Unis, et même en Chine, nos défis économiques approchent rapidement de ce point. Des choses qui auraient été facilement redressées il y a dix ans, voire cinq ans, seront bientôt irréparables par les moyens conventionnels.

Il n’y a presque aucune volonté de faire face à nos principaux problèmes, en particulier notre dette croissante. Les défis économiques auxquels nous sommes confrontés ne peuvent pas continuer, c’est pourquoi j’attends la Grande Réinitialisation, une sorte de refonte mondiale. Ce n’est pas le meilleur choix, mais nous excluons petit à petit tous les autres.

La semaine dernière, j’ai parlé du côté politique de tout cela. Notre adhésion au capitalisme de copinage ou à l’État-providence va très mal se terminer. Les positions idéologiques se sont durcies au point que le compromis semble impossible.

Les banquiers centraux sont en quelque sorte des politiciens et, à certains égards, beaucoup plus puissants et dangereux que les élus. Certains événements récents donnent un aperçu de l’endroit où ils nous mènent.

Indice : ce n’est rien de bon. Et quand vous combinez cela avec les manigances financières, c’est bien pire.

Par simple vanité

Les banques centrales n’ont pas toujours été des responsables aussi irresponsables qu’aujourd’hui, comme le dirait mon ami Paul McCulley. Walter Bagehot, l’un des premiers rédacteurs de The Economist, a écrit ce qui allait devenir le Dicton de Bagehot pour les banques centrales : en tant que prêteur de dernier recours, lors d’une crise financière ou de liquidité, la banque centrale devrait prêter librement, à un taux d’intérêt élevé, sur de bons titres.

Le Federal Reserve est apparue comme un antidote théorique aux pires paniques occasionnelles et aux faillites bancaires. De toute évidence, le dossier a été irrégulier jusqu’en 1945, car de nombreuses erreurs ont été commises dans les années 20 et surtout dans les années 30. La politique monétaire souple associée à l’incontinence budgétaire des années 70 nous a donné une crise inflationniste. Le récent décès de Paul Volcker (RIP) nous rappelle peut-être les meilleures heures de la Fed, supprimant l’inflation qui menaçait les moyens de subsistance de millions de personnes. Cependant, Volcker n’a dû le faire qu’en raison des erreurs passées.

Récemment, notre lecteur Mourad Rahmanov, qui a commenté des réactions (et parfois longues) à presque tous mes articles, m’a gentiment envoyé certaines de ses citations préférées de John Mauldin. L’une était ce passage qui traduit succinctement mes sentiments à l’égard de la Fed, cela faisait partie de ma réponse aux commentaires de Ray Dalio sur la théorie monétaire moderne :

À partir de Greenspan, nous avons eu maintenant plus de 30 ans de politique monétaire toujours plus souple, accompagnée de taux plus bas. Cela a créé une série de bulles d’actifs dont la disparition a fait des ravages économiques. Des taux artificiellement bas ont créé la bulle immobilière, exacerbée par l’échec de la réglementation et renforcée par un système financier moralement en faillite.

Et avec le système en feu, nous avons demandé au pyromane d’éteindre l’incendie, avec très peu d’observateurs appréciant l’ironie. Oui, nous avions en effet besoin de la Federal Reserve pour fournir des liquidités pendant la crise initiale. Mais après cela, la Fed a maintenu les taux trop bas pendant trop longtemps, renforçant les disparités de richesse et de revenu et créant de nouvelles bulles auxquelles nous devrons faire face dans un avenir pas trop lointain.

Ce n’était pas un «beau désendettement» comme vous l’appelez. C’était la laideur de la création de bulles et la mauvaise affectation du capital. La Fed n’aurait pas dû faire exploser ces bulles en premier lieu.

L’idée simple que douze hommes et femmes assis autour d’une table peuvent décider du prix le plus important au monde – le taux d’intérêt à court terme – mieux que le marché lui-même commence à s’user. Le maintien de taux trop bas pendant trop longtemps dans le cycle actuel a entraîné une mauvaise répartition massive des capitaux. Cela a entraîné la financiarisation d’une partie importante du monde des affaires, aux États-Unis et ailleurs. Les règles récompensent désormais la gestion, non pas pour générer des revenus, mais pour faire monter le prix du cours de l’action, rendant ainsi les options et les attributions d’actions plus précieuses pour les gestionnaires.

La politique monétaire coordonnée est le problème, pas la solution. Et même si j’ai peu d’espoir de changement à cet égard, je n’ai aucun espoir que la politique monétaire nous sauvera de la prochaine crise.

Permettez-moi d’expliciter ce dernier paragraphe : non seulement il n’y a aucun espoir que la politique monétaire nous sauve de la prochaine crise, mais elle contribuera à la provoquer. Le processus a déjà commencé.

Actions radicales

En septembre 2019, quelque chose d’inexpliqué – du moins pour me satisfaire, même si je connais de nombreux analystes qui croient en connaître les raisons – s’est produit sur le marché du financement à court terme «repo». La liquidité s’est tarie, les taux d’intérêt ont grimpé et la Fed est intervenue pour sauver la situation. J’ai écrit à l’époque à ce sujet dans Decoding the Fed.

Histoire terminée ? Non. Depuis lors, la Fed a dû continuer à sauver la journée, tous les jours.

Nous entendons différentes théories. Le plus effrayant est que le marché des pensions en lui-même va bien, mais une banque est bancale et les milliards de liquidités quotidiennes empêchent son effondrement. De qui s’agit-il ? On m’a dit, par des sources bien connectées, qu’il pourrait s’agir d’une banque japonaise de taille moyenne. J’étais sceptique car il serait difficile de garder une telle chose cachée pendant des mois. Mais cette semaine, Bloomberg a rapporté que certaines banques japonaises, gravement touchées par la politique de taux négatifs de la BOJ [Banque of Japan], se sont tournées vers une dette plus risquée pour survivre. Alors, il est peut-être juste de se poser des questions.

Quelle que soit la cause, la situation ne semble pas s’améliorer. Le 12 décembre, un communiqué de la Fed de New York a déclaré que son bureau de négociation augmenterait ses opérations de repo vers la fin de l’année « pour garantir que l’offre de réserves reste suffisante et pour atténuer le risque de pressions sur le marché monétaire ».

Notez au passage, en consultant le lien précédent, comment la Fed de New York décrit ses plans. Le bureau offrira «au moins» 150 milliards de dollars ici et «au moins» 75 milliards de dollars là-bas. Ce n’est pas ainsi que fonctionne normalement la dette. Les prêteurs accordent aux emprunteurs une limite de crédit, pas une garantie de crédit avec une promesse implicite de plus. Les États-Unis n’ont pas – encore – de taux négatifs, mais la Fed accorde aux banques des limites de crédit négatives [des découverts]. Il s’agit d’une violation très précise du Dicton de Bagehot.

Nous venons également de terminer une décennie de politique monétaire la plus souple de l’histoire américaine, malgré le cycle de resserrement partiel. Quelque chose ne va pas si les banques ne disposent toujours pas de réserves suffisantes pour maintenir la liquidité des marchés. Cela peut être dû, en partie, au fait que des réglementations indépendantes de la volonté de la Fed empêchent les banques d’utiliser leurs réserves au besoin. Mais cela n’explique pas pourquoi c’est devenu soudainement un problème en septembre, nécessitant une action radicale qui se poursuit aujourd’hui.

Voici la ligne officielle, issue du procès-verbal de la réunion imprévue du 4 octobre au cours de laquelle le FOMC a approuvé l’opération.

Nos analyses et les commentaires du marché suggèrent que de nombreux facteurs ont contribué aux tensions de financement qui sont apparues à la mi-septembre. En particulier, les limites de risque internes et les coûts de bilan des institutions financières peuvent avoir ralenti la répartition des liquidités dans le système à un moment où les réserves avaient fortement chuté et les émissions du Trésor étaient élevées.

La Fed accuse donc les «limites de risque internes et les coûts de bilan» des banques. Quels sont ces risques et ces coûts qu’ils n’étaient pas disposés à accepter et pourquoi ? Nous ne le savons toujours pas. Il y a beaucoup de théories. Certaines ont même un sens. Quelle que soit la raison, cela a été suffisamment grave pour que le comité accepte à la fois les opérations de mise en pension (repo) et l’achat de 20 milliards de dollars par mois en bons du Trésor et de 20 milliards de dollars aux agences. Ils insistent sur le fait que ces opérations ne sont pas du Quantitative Easing, mais elles marchent et caquettent comme un canard. Ainsi, pour moi et beaucoup d’autres, c’est un QE4.

Comme nous l’avons appris lors des précédents rounds de QE, la sortie est difficile. Rappelez-vous en 2013 le « Taper Tantrum » 1. La légère allusion de Ben Bernanke que les achats d’actifs pourraient ne pas continuer à jamais a exaspéré un Wall Street accro à la liquidité. La Fed a eu besoin de quelques années de plus pour commencer à vider le bassin, puis l’a fait de la manière la plus stupide possible en augmentant les taux et en vendant des actifs en même temps. Je ne me sens pas bien en disant que je vous avais prévenu, mais bon, je l’ai fait.

Cela dit, je dois noter que la Fed a peu de bons choix. Comme les erreurs s’aggravent avec le temps, elle doit choisir l’alternative la moins mauvaise. Mais avec chacune de ces décisions, les options futures s’aggravent encore plus. Finalement, au lieu de choisir le moins mauvais, ils devront choisir le moins désastreux. Ce moment se rapproche.

Inflation du bilan

Derrière tout cela, il y a un éléphant dans la pièce : la dette fédérale en pleine expansion. Chaque déficit annuel augmente la dette totale et oblige le Trésor à émettre plus de dette, dans l’espoir que quelqu’un l’achètera.

Le gouvernement américain a enregistré un déficit de 343 milliards de dollars au cours des deux premiers mois de l’exercice 2020 – octobre et novembre – et le déficit budgétaire sur 12 mois a de nouveau dépassé 1 000 milliards de dollars. Les dépenses fédérales ont augmenté de 7% par rapport à l’année précédente, tandis que les recettes fiscales n’ont augmenté que de 3%.

Pas de problème, certains disent que nous le devons à nous-mêmes, et de toute façon les gens achèteront toujours la dette de l’oncle Sam. Ce n’est malheureusement pas vrai. Les acheteurs étrangers dont nous dépendions depuis longtemps se détournent, comme Peter Boockvar l’a noté cette semaine :

La vente à l’étranger de bons du Trésor et d’obligations américains s’est poursuivie en octobre d’un montant net de 16,7 milliards de dollars. Cela porte la vente annuelle à 99 milliards de dollars, en grande partie à cause des liquidations chinoises et japonaises. En 2011 et 2012, chaque année, des étrangers en achetaient pour plus de 400 milliards de dollars. C’est donc au niveau national que nous finançons actuellement nos déficits budgétaires toujours croissants.

La Fed est désormais également devenue une partie importante du processus de monétisation via ses achats de bons du Trésor, ce qui pousse également les banques à acheter des bons. Le bilan de la Fed est maintenant supérieur de 335 milliards de dollars à celui de septembre, à 4 095 milliards de dollars. Encore une fois, même si la Fed veut définir ce qu’elle fait autrement, les acteurs du marché y voient un QE4 avec toute l’inflation du prix des actifs qui accompagne les programmes de QE.

Il sera très intéressant de voir ce qui se passera en 2020 sur le marché des pensions lorsque la Fed tentera de mettre fin à ses injections et comment les marchés réagiront lorsque son bilan cessera d’augmenter. C’est si facile de rentrer et si difficile de sortir.

La baisse des achats par l’étranger est en partie la conséquence de la guerre commerciale. Les dollars que la Chine et le Japon utilisent pour acheter nos bons du Trésor sont ceux que nous leur payons pour nos marchandises importées. Mais les taux d’intérêt et de change sont également importants. Avec des taux négatifs ou inférieurs aux nôtres dans la plupart des pays développés, les États-Unis avaient été le meilleur parking.

Mais l’année dernière, d’autres banques centrales ont commencé à rechercher une sortie du NIRP (Negative Interest Rate Policy) [Politique de taux négatifs]. Des anticipations de taux plus élevées ailleurs, combinées à des taux américains stables ou en baisse, incitent les acheteurs étrangers – qui doivent également payer les couvertures de change – à se soustraire à l’achat de dette américaine. Si vous vivez dans un pays étranger et avez un besoin particulier de sa monnaie locale, un rendement supplémentaire de 1% ne vaut pas le risque de perdre encore plus dans le taux de change.

Je sais que certains pensent que la Chine ou d’autres pays se retirent du marché du Trésor américain pour des raisons politiques, alors que c’est simplement une affaire de business. Les résultats des calculs ne sont tout simplement pas au rendez-vous. Surtout compte tenu du fait que le président Trump dit explicitement qu’il veut que le dollar s’affaiblisse et que les taux d’intérêt baissent encore. Si vous êtes dans le pays X, pourquoi feriez-vous ce commerce ? Vous pourriez le faire si vous êtes dans un pays comme l’Argentine ou le Venezuela où la monnaie est de toute façon grillée. Mais l’Europe ? Le Japon ? La Chine ? Le reste du monde développé ? C’est un coup de dé.

La Fed a commencé à baisser ses taux en juillet. Des pressions financières sont apparues quelques semaines plus tard. Coïncidence ? Je suppose que non. De nombreux facteurs sont à l’œuvre ici, mais il semble bien qu’à travers le QE4 et d’autres activités, la Fed fasse les premiers pas vers la monétisation de notre dette. Si c’est le cas, de nombreuses autres étapes sont à venir, car la dette ne fera qu’empirer.

Comme vous pouvez le voir sur le graphique de Gavekal ci-dessous, la Fed est en bonne voie pour inverser ce «resserrement quantitatif» de 2018.

N’appelez pas ça un QE, mais le bilan de la Fed recommence à enfler

Louis Gave a récemment écrit un brillant essai – payant mais il le rendra peut-être public – en examinant quatre raisons possibles des dichotomies actuelles dans les évaluations. Je vais citer la première parce que je pense qu’elle est en plein dans le mille :

L’expansion du bilan de la Fed n’est que temporaire.

L’argument : le programme actuel d’injection de liquidités de la Fed n’est pas un véritable effort d’assouplissement quantitatif de la banque centrale américaine. Au lieu de cela, il s’agit simplement d’un programme de liquidité à court terme pour garantir que les marchés – et en particulier les marchés des pensions – continuent de fonctionner sans heurts. Dans environ quinze semaines, la Fed cessera d’injecter des liquidités dans le système. En conséquence, le marché regarde déjà à travers les injections de liquidité actuelles jusqu’au moment où la Fed va à nouveau «fermer le robinet». Cela explique pourquoi les rendements obligataires n’augmentent pas davantage, et pourquoi le dollar américain ne baisse pas plus rapidement, etc.

Mon avis : c’est une possibilité distincte. Mais ensuite, comme disait Milton Friedman : «Rien n’est aussi permanent qu’un programme gouvernemental temporaire.» La question ici est : pourquoi les marché des pensions s’est-il gelé de la mi-septembre à la fin septembre ? Était-ce juste un problème technique ? Ou la hausse des taux courts reflète-t-elle le fait que l’appétit du secteur privé américain et des investisseurs étrangers pour la dette publique américaine à court terme a atteint sa limite ? En bref, le marché des pensions a-t-il atteint le moment où «la goutte d’eau fait déborder le vase» ?

S’il s’agit d’un problème technique, la Fed pourra en effet «se retirer» au printemps. Cependant, si, comme je le crois, le marché des pensions n’a pas été le problème, mais simplement le symptôme d’un problème plus important – une croissance excessive des déficits budgétaires américains – alors il est difficile de voir comment, six mois avant les élections américaines, la Fed sera en mesure de sortir de la nasse de la monétisation de la dette du gouvernement américain dans laquelle elle est maintenant complètement enfermée.

Dans ce scénario, les marchés arriveront à un carrefour intéressant autour des Ides de mars. À ce stade, la Fed devra emprunter l’une des deux voies suivantes :

1 – La Fed arrête en effet son programme de «QE qui n’est pas un QE». Dans ce scénario, les actions américaines et mondiales devraient subir un vilain revers. Au cours d’une année électorale, cela déclenchera une tempête de tweet de proportions épiques de la part du président américain.

2 – La Fed confirme que le programme d’injection de liquidité «temporaire» de six mois doit être prolongé de six mois «temporairement». À ce stade, les rendements obligataires partout dans le monde augmenteront, le dollar américain vivra probablement un désagréable moment, les actions mondiales surclasseront les actions américaines et la valeur des actions passera avant la croissance, etc.

En regardant la dynamique de la dette du gouvernement américain, je pense que la deuxième option est beaucoup plus probable. Et c’est d’autant plus probable que le déclenchement d’un important recul des actions quelques mois avant l’élection présidentielle américaine pourrait menacer l’indépendance de la Fed. Néanmoins, la première option reste une possibilité, ce qui pourrait bien aider à expliquer le positionnement prudent du marché malgré les politiques budgétaires et monétaires coordonnées aujourd’hui – hors Chine.

Cette semaine, le Congrès a autorisé le président Trump a signer des projets de loi entraînant des dépenses massives pour éviter la fermeture du gouvernement. Il y avait un côté positif, les deux parties ont fait des concessions dans des domaines que chacune juge importants. Les républicains ont dépensé beaucoup plus pour la défense et les démocrates ont obtenu toutes sortes de dépenses sociales. Ce genre de compromis se produisait autrefois tout le temps, mais il a été rare ces derniers temps. C’est peut-être un signe que l’impasse se brise. Mais si c’est le cas, leur coopération a quand même entraîné une augmentation des dépenses et une augmentation de la dette.

Tant que cela se poursuivra – comme ce sera certainement le cas pendant longtemps – la Fed trouvera presque impossible de revenir à une politique normale. Le bilan continuera de gonfler alors qu’elle étouffe le problème avec de l’argent fabriqué, car c’est tout ce qu’elle sait faire et / ou c’est tout ce que le Congrès lui laissera faire.

Il n’y aura pas non plus de refuge à l’étranger. Les pays du NIRP [taux négatif] resteront coincés dans leurs propres pièges, incapables d’augmenter les taux et de percevoir suffisamment de recettes fiscales pour couvrir les promesses faites à leurs citoyens. Ce ne sera pas joli, partout dans le monde.

Luke Gromen de Forest for the Trees (FFTT) est l’un de mes macro-penseurs préférés. Comme Louis Gave, il pense que le plan de monétisation deviendra plus évident au début de 2020.

Ceux qui croient que la Fed commencera à défaire ce qu’elle a fait depuis septembre après le «tournant» de fin d’année sauront s’ils sont confirmés ou s’ils ont tort au premier trimestre 2020. Nous croyons fermement qu’ils auront tort . Si / quand ils le constateront, la vision de FFTT qui estime que la Fed est «engagée» à financer les déficits américains avec son bilan pourra passer d’opinion marginale à courant dominant.

Les deux partis au Congrès se sont engagés à augmenter les dépenses. Peu importe qui est à la Maison Blanche, ils encourageront la Réserve fédérale à s’engager dans un assouplissement plus quantitatif afin que le déficit budgétaire puisse continuer et même augmenter.

Comme je l’ai souvent noté, la prochaine récession, quel que soit le moment où elle se produira, provoquera un déficit de 2 000 milliards de dollars ou plus, soit une dette nationale de 40 000 milliards de dollars à la fin de la décennie, dont au moins 20 000 milliards figureront au bilan de la Fed. Mon pari est qu’en 2030, nous regarderons en arrière et verrons que j’étais optimiste.

Ma prévision 2020, que vous verrez après les vacances, prévoit d’appeler les dix prochaines années «La décennie de la vie dangereuse». Entre le milieu et la fin des années 2020, nous verrons une grande réinitialisation qui changera profondément tout ce que vous savez sur l’argent et l’investissement.

La crise n’est pas à attendre, elle est là. Nous en sommes déjà aux premiers stades. Je pense que nous regarderons la fin de 2019 comme le début. Cette période sera rude mais supportable si nous nous préparons maintenant. En fait, cela apportera de nombreuses opportunités intéressantes. Plus à ce sujet dans les lettres à venir.

John Mauldin

Traduit par jj, relu par Marcel pour le Saker Francophone

- Au cours du « taper tantrum » (l’agitation anxiogène provoquée par la Réserve fédérale à l’annonce de la réduction progressive de son programme de rachat d’actifs) de mai 2013, les rendements obligataires américains (US) à 10 ans avaient bondi de 100 points de base en sept semaines, source Morningstar ↩

Ping : La Réserve fédérale court le risque de fomenter une éventuelle crise financière en assouplissant la réglementation bancaire en même temps qu'elle réduit les taux d'intérêt… - PLANETES360

Ping : Le saker francophone:Prélude à la Crise – chaos

Ping : Prélude à la Crise – les 7 du quebec