Par Tom Luongo − Le 8 septembre 2019 − Source Strategic Culture

L’économie de la Russie est un point sensible depuis plus de deux ans. Depuis la crise du rouble à la fin de 2014, la Banque de Russie a eu pour rôle d’appliquer un resserrement anticyclique de type FMI afin de stabiliser la situation à la suite de la décision de laisser le rouble flotter sur le marché libre.

L’économie de la Russie est un point sensible depuis plus de deux ans. Depuis la crise du rouble à la fin de 2014, la Banque de Russie a eu pour rôle d’appliquer un resserrement anticyclique de type FMI afin de stabiliser la situation à la suite de la décision de laisser le rouble flotter sur le marché libre.

Forum Économique International de St Petersbourg 2019 ©Photo Kremlin.ru

C’était la bonne décision alors. C’est ce que les États-Unis n’attendaient pas du président Vladimir Poutine. On s’attendait à ce que Poutine s’en tienne à son conservatisme naturel et maintienne le rouble dans les 30 pour 1 dollar américain, au lieu de risquer un effondrement du taux de change face à la chute historique des prix du pétrole au cours des dix-huit mois écoulés entre juillet 2014 et le plus bas de fin janvier 2016.

Le pétrole est passé de 120 dollars par baril à environ 28 dollars au cours de cette période. Et si Poutine n’avait pas, de manière proactive, laissé le rouble tomber de 32 pour 1 dollar à un plus haut de 85 au début de 2016, la Russie aurait été complètement mise en faillite.

Au cours de cette période, la présidente de la Banque de Russie, Elvira Nabullina, a relevé le taux de référence à 17,00% et la Russie a entamé le processus lent et douloureux de dépollution dé-dollarisation de son économie.

Cinq ans se sont écoulés depuis cette époque dramatique. Mais beaucoup de dégâts ont été causés, non seulement au peuple russe et à son économie, mais également à la mentalité des responsables de la Banque de Russie.

Nabullina a toujours été un personnage controversé, car elle a une formation occidentale, et que le système bancaire en Russie est toujours composé de personnes qui respectent les prescriptions du FMI en matière de gestion des crises.

Mais ces règles du FMI sont là pour protéger le FMI, qui consent des prêts à une nation en difficulté, et non pour aider la nation en difficulté à se relever. Pour expliquer cela, je dois être un peu technique, alors pardonnez-moi.

Le problème fondamental est une mauvaise compréhension de ce que sont les taux d’intérêt et leur interaction avec l’inflation et les flux de capitaux. Pour cette raison, la médication permettant de sauver une économie en difficulté est, le plus souvent, pire que la maladie elle-même.

Si le quatrième défaut de l’Argentine en vingt ans ne vous le prouve pas, rien ne le fera.

Nabullina pense toujours que son travail consiste à réduire l’inflation à 4%. En tant que politique de la banque centrale, le ciblage de l’inflation est une maladie qui doit être placée à côté de la variole au Centre pour le contrôle et la prévention des maladies d’Atlanta.

Il me semble que je dois réécrire cet article presque tous les mois pour rappeler aux gens quel est le problème.

Lorsque l’inflation est supérieure à l’objectif fixé, la banque centrale est dominée par une politique d’austérité qui maintient les taux d’intérêt au-dessus du taux du marché dans l’espoir vain de pouvoir en finir avec l’inflation, car le système bancaire n’a pas retrouvé toute sa confiance après la crise.

C’est le problème de la Russie aujourd’hui. Nabullina croit toujours qu’il reste du travail à faire avant de permettre à l’économie de se développer.

Lorsque l’inflation est inférieure à l’objectif, comme à la BCE et aux États-Unis, les banquiers centraux mal éduqués pensent que la croissance est poussive et demandent des mesures de relance sous la forme de monnaie bon marché pour créer un cycle de crédit vertueux. Cela n’a pas fonctionné et cela ne fonctionnera pas.

Parce que ces deux théories sur les effets du ciblage de l’inflation sont totalement fausses.

Elles n’ont pas fonctionné aux États-Unis et en Europe car leurs économies n’ont plus la capacité de s’endetter davantage pour stimuler la demande et augmenter les dépenses. Comme le décrivent Mises et d’autres, tout ce qu’ils font est «de lâcher du mou» en offrant de l’argent, dont personne ne veut, à des taux d’intérêt que le marché ne peut pas soutenir.

Cet argent bon marché gonfle les prix des actifs, tels que les actions et les obligations, tout en détournant des capitaux vers des projets à longue échéance, tels que la fracturation hydraulique au Texas et les prêts au logement et à la voiture, mais il soustrait du capital productif à l’avenir, en calculant mal le risque de ces projets par rapport au taux d’intérêt.

L’effet net enrichit les riches et les puissants, déjà obscènement gavés, par le biais de transferts de richesses qui alimentent les critiques gauchistes et marxistes du «marché libre» qui proclament la fin du capitalisme.

Cependant, le ciblage et le contrôle de l’inflation par la banque centrale constituent le summum d’une économie planifiée. Contrôlez la valeur et le coût de l’argent et vous contrôlez les moyens de production. Alors ça, les mecs… c’est pas du capitalisme.

La nullité en matière économique est aujourd’hui monnaie courante, des hautes sphères jusqu’aux plus bas quartiers.

En fin de compte, vous atteignez le point auquel nous sommes parvenus dans l’ouest, où rien ne permet de forcer le marché, par le biais de taux négatifs punitifs, à stimuler la croissance. Il s’agit simplement d’hommes arrogants qui prient devant l’autel des maths en torturant des algorithmes qui ne ressemblent en rien à la réalité et qui en font une politique.

D’autre part, nous avons Nabullina, formée dans le monde de l’économétrie et de son éco-babillage, freinant l’économie russe avec des taux d’intérêt supérieurs à ceux du marché. Elle est soit trop prudente si je suis généreux, soit une activiste de la Cinquième colonne qui étouffe la croissance économique dans l’intérêt des ennemis de la Russie si je suis cynique.

Pour être honnête, je pense que la vérité se situe quelque part entre les deux. Aujourd’hui, j’ai décidé d’être honnête.

L’économie russe, structurellement, se porte bien. John Hellevig du groupe Awara a récemment publié un excellent rapport expliquant les entrailles de ce qui se passe là-bas. Et John note, comme je le fais depuis plus d’un an, ici et là, que les taux d’intérêt de la Banque de Russie sont trop élevés, compte tenu de ce que dit le marché .

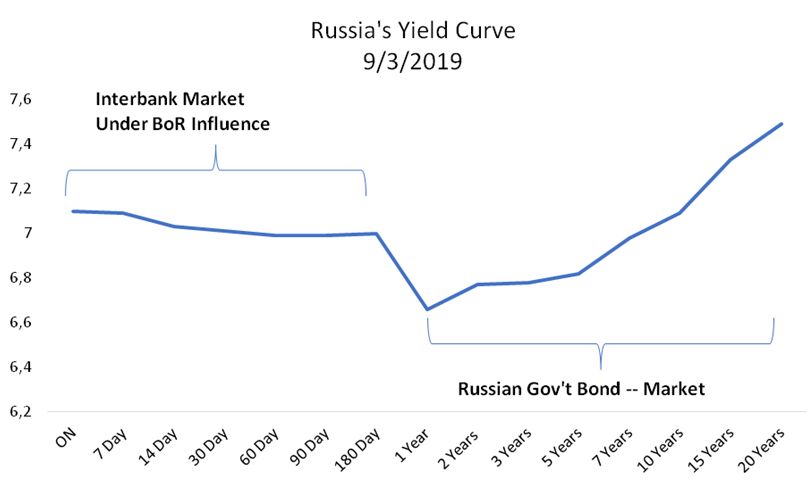

Ce n’est pas vraiment difficile, il suffit de regarder la courbe du rendement des Bonds du gouvernement russes et vous pourrez voir de quoi je parle.

Le taux de référence actuel en Russie est de 7,25%, contre 7,75% il y a deux mois à peine – j’en reparlerai dans une minute. L’ensemble du marché interbancaire et du marché des dépôts à court terme, sous la dépendance de la banque centrale, se négocie en dessous de ce taux de référence.

Cela signifie que la banque centrale freine un marché qui souhaite négocier à des taux plus bas. Cela maintient les liquidités à un faible niveau, et l’accès aux prêts sur le marché domestique et commercial également.

Dans le même temps, la demande de dette russe pousse les taux vers le bas, car en tant que pays le bilan de la Russie est très sain, en partie du fait de la gestion par Nabullina pendant la période de crise 2014-2016. Et pour la première fois depuis près de 5 ans, la Russie a une courbe de rendement normale en pente positive allant de 1 an à 20 ans, sans heurts.

La demande de dette russe est enfin dictée par le marché et peut permettre aux banques de gagner de l’argent en prêtant à long-terme. C’est ainsi que les banques sont censées gagner de l’argent, et non pas en spéculant sur les actions et les devises !

En outre, les taux d’épargne nationaux à toutes les échéances sur les marchés monétaire et les certificats de dépôt sont inférieurs au taux de référence, de sorte que les banques russes ne sont soumises à aucune pression. Les taux d’offre élevés en matière d’épargne indiquent la nécessité de renforcer les réserves en attirant l’épargne. C’est un mauvais signe.

Les prêts hypothécaires non performants [risqués ] représentent moins de 1%…. 1% !!

Le seul souci concerne l’encours de la dette libellée en dollars, mais cela représente environ 1% du marché hypothécaire total en Russie. Il s’agit littéralement de menue monnaie.

Je veux dire, par pitié, qu’attend Nabullina du Ciel ? Une invitation gravée en lettres d’or de la part de la Fed à la prochaine convocation des Banques Centrales mondiales à Jackson Hole ? Elle a fait son travail, maintenant laissons le peuple russe faire le sien.

Nabullina a maintenu ses taux élevés, par crainte d’un retour de l’inflation en raison de la hausse du dollar américain et de la chute des prix du pétrole, qui exerce une pression à la hausse sur le rouble. Elle a commis une erreur de politique flagrante en augmentant les taux en réaction aux droits de douane exorbitants sur l’aluminium, imposés par Trump l’an dernier, et en les maintenant ensuite jusqu’en juin.

Elle commence tout juste à baisser les taux après que sa politique soit devenue ridicule et que la croissance du PIB russe soit au point mort. Encore une fois, incompétence et trahison se ressemblent beaucoup vues de loin.

Elle continue à s’agiter à l’ombre d’une crise provoquée par le dollar. Mais l’économie russe de 2019 n’est pas celle de 2015. Les prêts en dollars se sont pratiquement évaporés et la principale source de demande de dollars sur le marché intérieur sont les anciens prêts aux entreprises qui n’ont pas été convertis en roubles ou en euros.

Ainsi, l’économie russe est beaucoup mieux protégée contre la hausse du dollar qu’elle ne l’était auparavant.

L’erreur fondamentale de la plupart des banquiers centraux, en particulier ceux formés par le FMI, est de croire que réduire le coût de l’argent stimule la croissance et que l’augmenter la freine. C’est un modèle trop simpliste pour justifier le besoin de philosophes émérites comme Nabullina, Mario Draghi et Jerome Powell pour bricoler l’économie, gérer la croissance et la stabilité.

La réalité est que c’est plus compliqué que cela, parce que l’accès au capital signifie différentes choses à différents moments du cycle économique et dans différentes économies. Et le rôle de la Russie dans l’économie mondiale est en train de changer.

La Russie est en train de devenir un carrefour indépendant de l’économie mondiale. Fermée aux marchés en dollars américains, la Russie doit désormais diriger la partie du monde qu’elle domine – l’UEA [Union économique eurasiatique], la Turquie, l’Iran, les États de la CSTO [Organisation de coopération de Shanghai] – et faire preuve de confiance en rendant le rouble plus accessible aux investissements étrangers.

Projeter la confiance se fait sous la forme d’une baisse des taux reflétant un marché intérieur sain, sans maintenir des taux élevés car vous craignez les États-Unis.

La courbe de rendement que j’ai affichée ci-dessus est l’image d’une banque centrale effrayée par l’avenir, telle que Jerome Powell à la Fed, et non pas optimiste quant aux perspectives d’avenir de la Russie. Powell a des problèmes que Nabullina n’a pas, comme des dizaines de milliers de milliards de dettes futures non capitalisées qui nécessitent des taux beaucoup plus élevés pour se stabiliser.

Une baisse des taux d’intérêt en Russie de 7,25% à 6,5% ou même à 6% est probablement tout ce qu’elle doit faire pour laisser ensuite les marchés se débrouiller seuls. C’est ce que le marché lui dit réellement.

Et je crois que Vladimir Poutine en a assez des craintes de Nabullina. Il est de plus en plus impatient avec sa présidente de banque centrale. Il voit le manque de croissance de l’économie russe et se demande pourquoi la formation de capital est bloquée derrière un mur de taux d’intérêt trop élevés.

Récemment, Poutine a rencontré Nabullina et aussitôt après la rencontre, les taux d’intérêt ont chuté de 0,25%. La même chose s’est produite en 2015 quand elle avait bloqué les taux à 10% et que Poutine a finalement dû la forcer à se justifier.

Il est clair que quelque chose ne va pas à la Banque centrale russe. Que ce soit Nabullina elle-même, son personnel ou l’héritage des théories économiques occidentales insipides et dangereuses refusant de mourir, est au-delà de mes connaissances.

Le cynique en moi dit que le fait, pour la Banque centrale de Russie, de traîner les pieds, est un vestige de l’infiltration américaine dans les institutions russes qui redresse son horrible tête. Ce combat est en cours, mais les baisses récentes du taux de référence sont un bon début.

Tom Luongo

Traduit par jj, relu par San pour le Saker Francophone