Le marché de l’Eurodollar est « La Matrice » derrière tout cela

Par Michael Every − Le 12 avril 2020 − Source ZeroHedge

Le système de l’Exodollar [Eurodollar] est un moteur essentiel mais souvent mal compris des marchés financiers mondiaux : son importance ne peut être sous-estimée. Ses origines sont enveloppées de mystère et d’intrigues ; ses opérations sont invisibles pour la plupart des gens ; et pourtant il nous contrôle de bien des façons. Nous tenterons d’éclairer les lecteurs sur ce que c’est et ce que cela signifie.

Cependant, c’est aussi un système soumis à d’énormes pressions structurelles – et en tant que tel, nous pourrions bien être sur le point d’expérimenter un profond changement de paradigme avec des implications clés pour les marchés, les économies et la géopolitique. Les récentes actions de la Fed sur les lignes de swap et les facilités de mise en pension ne font que souligner ce fait plutôt que de réduire sa probabilité.

Préambule du Saker Francophone

Le terme "Eurodollar" prête à confusion. En effet, le terme est bien antérieur à la création de la monnaie "Euro". Il s'agit de l'ensemble des dollars circulant dans le monde, en-dehors des État-Unis, servant de monnaie d'échange dans le commerce international. Dans la suite du texte nous emploierons le terme "Exodollar" qui reflète mieux la réalité.

Qu’est-ce que La Matrice ?

Un nouveau parcours de golf de classe mondiale dans un pays asiatique financé par un prêt bancaire en US Dollar (USD) ; un promoteur immobilier mexicain achetant un hôtel et payant en USD ; une caisse de retraite européenne souhaitant détenir des actifs en USD et empruntant des euros à cette fin ; un détaillant africain qui importe des jouets fabriqués en Chine pour les revendre et payant sa facture en USD.

Tous ces éléments ne sont que de petits exemples du marché mondial des Exodollars aux multiples facettes. Comme La Matrice, il est tout autour de nous et nous relie. Tout comme celle-ci, la plupart des gens ignorent son existence, même si elle décide des paramètres dans lesquels nous opérons. Comme nous l’explorerons dans cet article, il s’agit en outre d’une matrice qui implique une lutte de pouvoir implicite, dont seuls ceux qui saisissent sa véritable nature sont conscients.

De plus, à l’heure actuelle, cette matrice et son architecte sont confrontés à un énorme défi, peut-être existentiel.

De fait, elle a déjà surmonté des crises similaires … mais il se pourrait que le Nouveau – ou devrions-nous dire «néo» ? – Coronavirus soit L’Ultime.

Donc, voici la question clé pour commencer : qu’est-ce que le système de l’Exodollar ?

Pour les néophytes

Le système Exodollar est un moteur essentiel mais, souvent mal compris, des marchés financiers mondiaux : son importance ne peut être sous-estimée. Alors que la plupart des acteurs du marché sont conscients de sa présence dans une certaine mesure, peu de gens comprennent l’ampleur de son impact sur les marchés, les économies,… et la géopolitique – en effet, cette dernière est particulièrement sous-estimée.

Mais avant de descendre dans le Labyrinthe, commençons par les bases.

Dans sa forme la plus simple, un Exodollar est un dépôt en USD – non garanti – détenu en dehors des États-Unis. Il n’est pas sous la juridiction légale des États-Unis et n’est pas soumis aux règles et réglementations américaines.

Pour éviter toute confusion potentielle, le terme Exodollar a vu le jour bien avant l’euro, et exo/euro n’a rien à voir avec l’Europe. Dans ce contexte, il est utilisé dans le même sens que les euro-obligations, Eurobonds, qui ne sont pas non plus des obligations libellées en EUR, mais plutôt des dettes émises dans une devise différente de celle du pays de la société émettrice. Par exemple, une obligation Samurai – c’est-à-dire une obligation émise en JPY (yen) par un émetteur non japonais – est également un type d’Eurobond.

Comme pour les euro-obligations, les euro-devises peuvent refléter de nombreuses devises réelles sous-jacentes différentes. En fait, on pourrait parler d’un Euroyen, pour JPY, ou même d’un Euroeuro, pour EUR. Pourtant, l’Exodollar les éclipse : nous en montrerons l’ampleur plus loin.

Plus sur le contexte – ne vous endormez pas …

Alors, comment est né le système Exodollar et comment est-il devenu le géant qu’il est aujourd’hui ? Comme tous les systèmes mondiaux, il existe de nombreuses théories du complot, et de revendications fantaisistes, qui entourent la naissance du marché des Exodollars. Bien que certaines de ces histoires puissent contenir un soupçon de vérité, nous essaierons de nous en tenir aux faits connus.

Un certain nombre d’événements parallèles se sont produits à la fin des années 1950 qui ont conduit à la création de l’Exodollar – et les suspects probables ressemblent à la distribution d’un film d’espionnage. Le marché des Exodollars a commencé à émerger après la Seconde Guerre mondiale, lorsque les dollars américains détenus en dehors des États-Unis ont commencé à augmenter car les États-Unis consommaient de plus en plus de marchandises d’outre-mer. Certains citent également le rôle du plan Marshall, où les États-Unis ont transféré plus de 12 milliards de dollars – l’équivalent de 132 milliards de dollars actuellement – en Europe occidentale pour aider à la reconstruction, et, incidemment, à combattre l’attrait du communisme soviétique.

Bien sûr, il ne s’agissait que d’USD hors des États-Unis et non d’Exodollars. Là où l’intrigue s’épaissit, c’est que, de plus en plus, les destinataires étrangers du dollar américain se sont inquiétés du fait que les États-Unis pourraient utiliser leur propre monnaie comme un instrument de pouvoir. Au moment de la guerre froide, les pays communistes sont devenus particulièrement préoccupés par la sécurité de leurs dollars détenus dans des banques américaines. Après tout, les États-Unis avaient utilisé leur pouvoir financier pour des gains géopolitiques lorsqu’en 1956, en réponse à l’invasion britannique de l’Égypte pendant la crise de Suez, ils avaient menacé d’intensifier la pression sur le rattachement du GBP (la livre britannique) à l’ USD suite aux accords de Bretton Woods : cela avait forcé les Britanniques à un retrait humiliant et à une acceptation du fait que leur statut de Grande Puissance n’était plus en phase avec leur situation économique et financière réduite.

Avec la crainte croissante que les États-Unis ne gèlent les avoirs en USD de l’Union soviétique, des mesures ont été prises : en 1957, l’URSS a transféré ses avoirs en USD dans une banque à Londres, créant le premier dépôt d’Exodollars, ensemençant ainsi le système financier mondial actuel centré sur les États-Unis – et ceci par un pays opposé aux États-Unis en particulier et au capitalisme en général.

Il existe également des histoires d’origine alternative. Certains prétendent que le premier dépôt d’Exodollar a été effectué pendant la guerre de Corée, la Chine transférant ses USD vers une banque parisienne.

Pendant ce temps, le marché des Exodollars a engendré un instrument financier largement connu, le London Inter Bank Offer Rate, ou LIBOR. En effet, le LIBOR est le taux d’intérêt offshore (hors US) qui a émergé dans les années 1960 car ceux qui empruntaient des Exodollars avaient besoin d’un taux de référence pour des prêts importants qui devaient être syndiqués [regroupement de plusieurs banques émettrices]. Contrairement à aujourd’hui, cependant, le LIBOR était alors la moyenne des offres de taux, d’où son nom, et n’était pas basé, sur des transactions réelles comme c’est le cas aujourd’hui, avec un calcul complexe.

Tank-Dozer

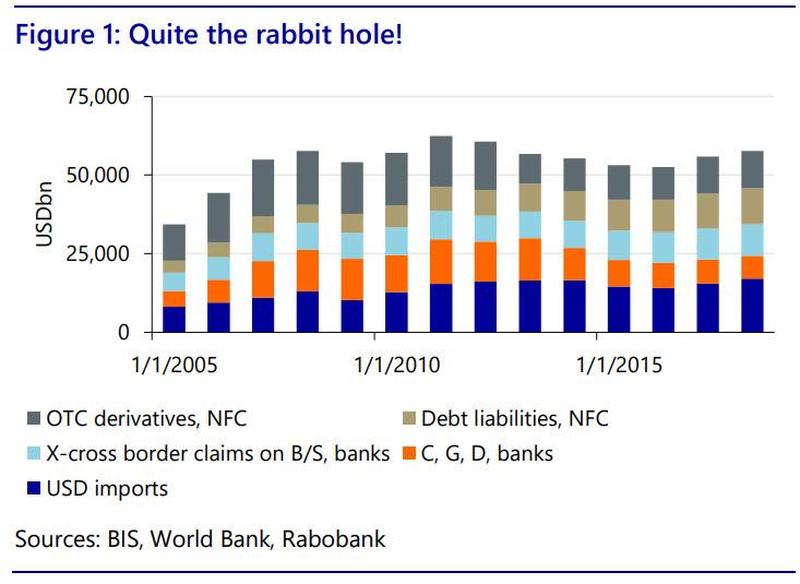

Alors, quelle est la taille du marché de l’Exodollar aujourd’hui ? Comme la Matrice, elle est vaste. Comme pour les origines du système Exodollar, rien en soi n’est transparent. Cependant, nous avons essayé d’estimer un total indicatif à l’aide des données de la Banque des règlements internationaux (BRI) avec :

Alors, quelle est la taille du marché de l’Exodollar aujourd’hui ? Comme la Matrice, elle est vaste. Comme pour les origines du système Exodollar, rien en soi n’est transparent. Cependant, nous avons essayé d’estimer un total indicatif à l’aide des données de la Banque des règlements internationaux (BRI) avec :

- Passifs en USD au bilan des banques non américaines ;

- Engagements de Crédit, Garanties étendues et contrats Dérivés de banques non américaines (C, G, D) en USD ;

- Dettes en USD des sociétés non financières non américaines ;

- Créances en USD sur les dérivés de gré à gré (Over-the-Counter) de sociétés non financières non américaines ;

- Importations mondiales de marchandises en USD, à l’exclusion de celles des États-Unis et du commerce intra-zone euro.

À la fin de 2018, les résultats sont les suivants : 57 000 milliards USD, soit près de trois fois la taille de l’économie américaine avant qu’elle ne soit frappée par le virus COVID-19. Même si cette mesure n’est pas complète, elle souligne l’ampleur du marché.

Tout à fait le Trou noir !

Ce chiffre montre également l’importance de la demande mondiale structurelle de dollar US et le pouvoir sous-jacent. Chaque importation, obligation, prêt, garantie de crédit ou dérivé doit être libellé en USD.

En effet, les réserves bancaires fractionnaires signifient qu’un Exodollar initial peut être multiplié par un effet de levier – par exemple, 100 millions d’Exodollars peuvent être utilisés comme base pour un prêt en Exodollars plus important. Pourtant, les entités non américaines ne sont pas en mesure de créer des USD sur demande en cas de besoin, car elles n’ont pas de banque centrale derrière elles qui peut produire des dollars à partir de rien d’autre que la confiance, ce que seule la Réserve fédérale peut faire.

Ce pouvoir de créer une monnaie que tout le monde utilise et échange est un point essentiel à saisir sur l’Exodollar – ce qui ironiquement est aussi la raison pourquoi il a été créé en premier lieu !

Le paradoxe de Triffin

Compte tenu de l’histoire bariolée, de la nature omniprésente et de l’importance critique du marché des Exodollars, une deuxième question se pose : pourquoi les gens ne connaissent-ils pas La Matrice ?

La réponse est simple : car une fois que l’on en a conscience, on souhaite immédiatement prendre la pilule bleue à la place.

Considérez ce que la logique du système Exodollar implique. Les marchés financiers mondiaux et l’économie mondiale s’appuient sur la norme commune de l’USD pour la tarification, la comptabilité, le commerce et la conclusion d’accords. Imaginez un monde avec une centaine de devises différentes – voire seulement une douzaine : ce serait extrêmement problématique à gérer, et ne permettrait pas de s’approcher du niveau d’intégration dont nous bénéficions actuellement.

Cependant, à la base, le système Exodollar utilise la monnaie nationale d’un seul pays, les États-Unis, comme monnaie de réserve mondiale. Cela signifie que le monde dépend d’une monnaie qu’il ne peut pas créer selon ses besoins.

Lorsqu’une crise survient, comme à l’heure actuelle, tout le monde dans le système Exodollar se rend soudain compte qu’il n’a pas la possibilité de créer des USD à partir de rien, et doit s’appuyer sur ses réserves nationales de change en USD et / ou les lignes de swap avec la Fed qui lui permettent d’échanger la devise locale contre l’USD pour une certaine période [moyennant un intérêt … of course, NdT]. Cela accorde évidemment aux États-Unis un pouvoir et des privilèges énormes.

Le monde est également soumis aux cycles de la politique monétaire américaine plutôt qu’aux cycles locaux : des taux américains plus élevés et / ou un USD plus fort sont ruineux pour les pays qui ont peu de liens économiques ou financiers directs avec les États-Unis. Pourtant, la Réserve fédérale américaine montre généralement très peu d’intérêt pour les conditions économiques mondiales – bien que cela commence à changer, comme nous le montrerons sous peu.

Un deuxième problème est que le flux de dollar des États-Unis vers le reste du monde doit être suffisant pour répondre à la demande intégrée de commerce et d’autres transactions. Pourtant, les États-Unis représentent une tranche de plus en plus petite de l’économie mondiale chaque année. Néanmoins, ils doivent continuer à faire circuler des dollars – qui ne proviennent pas d’échanges commerciaux – faute de quoi une crise mondiale de liquidité en Exodollars se produira inévitablement.

Cela signifie que les États-Unis doivent soit enregistrer d’importants déficits sur leur balance des paiements en prêtant au reste du monde ; soit d’importants déficits de leur balance commerciale en important.

De toute évidence, les États-Unis exploitent cette seconde option depuis de nombreuses décennies et en bénéficient à bien des égards. Ils paient les biens et services du reste du monde en dette USD qu’ils peuvent tout simplement créer. En tant que tel, ils peuvent également générer d’énormes déficits publics ou privés – sans doute même avec les dépenses budgétaires de plusieurs milliers de milliards de dollars que nous sommes sur le point de voir, suite à la crise de la Covid-19.

Cependant, il y a un coût pour les États-Unis. L’exécution d’un déficit courant persistant implique une perte nette d’activité industrielle, de fabrication et d’emplois connexes. Les États-Unis ont manifestement vécu cela pendant une génération, et cela a conduit à la fois à des inégalités structurelles et, plus récemment, à un contrecoup de populisme politique voulant rendre l’Amérique grande à nouveau.

En effet, si l’on comprend la structure du système Exodollar, on peut voir qu’il fait face au paradoxe de Triffin. C’était un argument avancé par Robert Triffin en 1959 lorsqu’il a correctement prédit que tout pays contraint d’adopter le rôle de monnaie de réserve mondiale serait également obligé de générer des sorties de devises de plus en plus importantes pour alimenter l’appétit étranger – conduisant finalement à la rupture du système quand le coût sera devenu trop lourd à supporter.

De plus, une autre faiblesse systémique est en jeu : la realpolitik. L’atrophie de l’industrie US sape les chaînes d’approvisionnement nécessaires au secteur de la défense, avec des implications critiques pour la sécurité nationale. Les États-Unis sont déjà sur le point de perdre la capacité de fabriquer une large gamme de produits dont leur puissante force armée a besoin à grande échelle et à grande vitesse : mais sans suprématie militaire, les États-Unis ne peuvent pas maintenir longtemps leur puissance mondiale multidimensionnelle, qui soutient également l’USD et le système Exodollar.

Cela implique que les États-Unis doivent adopter une politique industrielle de défense et une position plus protectionniste pour maintenir leur puissance physique – mais cela limitera le flux des USD dans l’économie mondiale via le commerce. Encore une fois, le système Exodollar, comme la première version utopique de La Matrice, semble contenir les germes de sa propre destruction.

En effet, regardez l’Exodollar logiquement sur le long terme, il n’y a que trois façons pour un tel système de finalement régler ses problèmes :

- Les États-Unis se débarrassent du fardeau de la monnaie de réserve, et comme l’a dit Triffin, les autres perdront confiance dans sa capacité à supporter les déficits nécessaires pour maintenir correctement la liquidité mondiale de l’USD ;

- La Réserve fédérale américaine prend le contrôle du système financier mondial petit à petit et / ou brutalement ;

- Le système financier mondial se divise alors que les États-Unis affirment leur primauté sur certaines parties de celui-ci, laissant le reste à ses propres arrangements.

Voir le système Exodollar comme ça – et il a toujours été comme ça, pas seulement en cas de crise systémique – explique pourquoi les gens préfèrent ne pas se concentrer sur tout cela, même si c’est très important. Pourtant, on peut soutenir que cette dynamique géopolitique sous-jacente se déroule pendant l’instabilité financière mondiale actuelle provoquée par un virus.

Dans le « Labyrinthe »

Mais revenons au trou noir, qui est notre situation actuelle. Alors que le marché des Exodollars est énorme, il faut également regarder combien d’USD circulent dans le monde en dehors des États-Unis qui pourraient lui servir si nécessaire. À cet égard, nous examinerons spécifiquement les réserves mondiales de devises USD.

Il est vrai que nous pourrions également inclure les liquidités américaines dans le secteur privé hors-US. Étant donné que les billets de banque américains ne peuvent pas être pistés, aucune donnée ferme n’est disponible, mais les estimations varient de 40% à 72% du total des liquidités en USD qui circulent réellement à l’extérieur du pays. Cela représente potentiellement des centaines de milliards de dollars qui fonctionnent de facto en tant qu’Exodollars. Cependant, étant donné qu’il s’agit d’un montant inconnu, et également largement logé dans des activités de trésorerie douteuses, et donc, espérons-le, en dehors du système bancaire, nous préférons nous en tenir aux réserves de change des banques centrales.

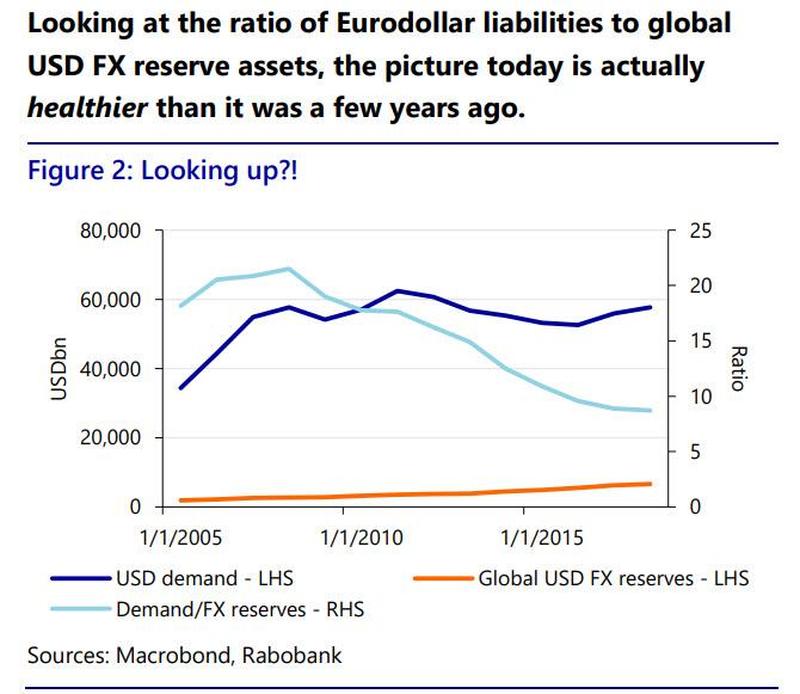

Si l’on regarde le ratio des passifs en Exodollars par rapport aux actifs de réserve mondiaux de change USD, le tableau est en réalité plus sain qu’il y a quelques années.

En effet, alors que la taille du marché des Exodollars (demande de dollars hors US) est restée relativement constante ces dernières années, en grande partie du fait que les banques ont mis du temps à accroître leur bilan [et que la croissance a diminué dans le monde, NdT], le niveau des réserves mondiales de change USD est passé de 1 900 milliards de USD à plus de 6 500 milliards. En tant que tel, le rapport de la demande structurelle mondiale en USD à celle de l’offre en USD est en fait passé de près de 22 au cours de la crise financière mondiale à environ 9.

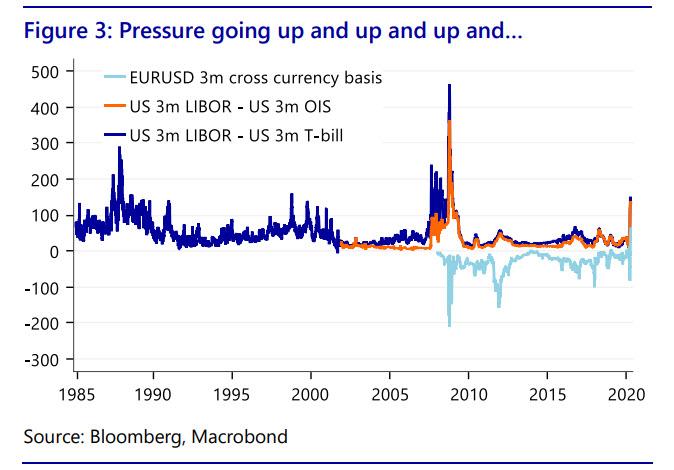

Pourtant, le marché actuel connaît clairement de fortes tensions sur l’Exodollar – frisant la panique.

Fondamentalement, le système Exodollar est toujours à court d’USD, et toute perte de confiance voit le monde entier se bousculer pour y accéder en même temps – provoquant en fait une ruée bancaire internationale invisible. En effet, le marché de l’Exodollar ne fonctionne que lorsqu’il s’agit d’un cas normal du Business as Usual du refinancement en dollar.

Malheureusement, le COVID-19, ses énormes dégâts économiques et ses incertitudes signifient que la confiance mondiale a été brisée, et la Matrice Exodollar risque de s’effondrer en conséquence.

Les turbulences sauvages récemment constatées, même chez les acteurs mondiaux du marché des changes des principales devises sont éloquentes, pour ne rien dire des fluctuations observées sur les devises plus volatiles telles que l’AUD (Australie) et les indicateurs émergents sensibles tels que MXN (Mexique) et ZAR (Afrique du sud). Les swaps de base FX, et LIBOR vs Fed Funds – donc les taux d’emprunt offshore vs onshore en USD – disent la même chose. Sans surprise, le FMI voit un large éventail de pays se tourner vers lui pour des prêts d’urgence en USD.

La pression monte, monte, monte

La Fed, bien sûr, en a remis un couche. Elle a réduit le coût d’accès aux lignes de swap USD existantes – où les USD sont échangés contre d’autres devises pour un certain temps – pour la Banque du Canada, la Banque d’Angleterre, la Banque centrale européenne et la Banque nationale suisse ; et encore neuf autres pays ont eu accès aux lignes de swap de la Fed avec l’Australie, le Brésil, la Corée du Sud, le Mexique, Singapour et la Suède, tous autorisés à tirer jusqu’à 60 milliards USD, et 30 milliards USD disponibles pour le Danemark, la Norvège et la Nouvelle-Zélande. Cela atténue la pression sur certains marchés – mais il s’agit d’une goutte d’eau dans l’océan par rapport au niveau des besoins en Exodollars.

La Fed a également introduit une nouvelle facilité de repo FIMA.

Essentiellement, cela permet à toute banque centrale, y compris les marchés émergents, d’échanger leurs avoirs du Trésor américain contre des USD, qui peuvent ensuite être mis à la disposition des institutions financières locales. Pour le dire franchement, cette facilité de mise en pension est comme une ligne de swap mais avec un pays auquel vous ne faites pas confiance.

Permettre à un pays d’échanger ses bons du Trésor contre des USD peut atténuer une partie de la pression immédiate sur les Exodollars, mais lorsque le swap devra être inversé à l’échéance, le manque de réserves sera toujours là. De plus, les acteurs du marché des Exodollars ne pourront désormais pas voir si les réserves de change diminuent dans un pays en crise potentielle. Ironiquement, cela entraînera probablement moins, et non pas plus, la volonté d’étendre le crédit en Exodollar.

Vous avez deux alternatives

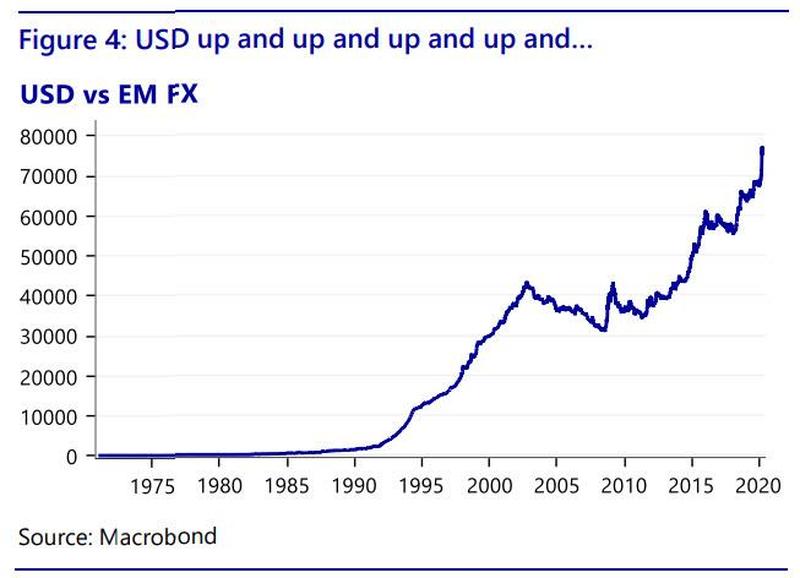

Pourtant, malgré toutes les actions de la Fed jusqu’à présent, l’USD continue de monter par rapport aux devises des marchés émergents. Encore une fois, il ne pourrait y avoir d’exemple plus clair de l’importance de la demande structurelle sous-jacente d’Exodollars.

Le dollar US grimpe, grimpe, grimpe

En effet, nous devrions sans doute voir encore plus de mesures prises par la Fed – et rapidement. Pour souligner l’ampleur de la crise à laquelle nous sommes actuellement confrontés dans le système de l’Exodollar, la BRI a conclu à la fin d’une récente publication sur le sujet :

«… la crise actuelle diffère de la crise financière mondiale de 2008 et nécessite des politiques qui vont au-delà du secteur bancaire jusqu’aux utilisateurs finaux. Ces entreprises, en particulier celles qui font partie des chaînes d’approvisionnement mondiales, ont constamment besoin de fonds de roulement, en grande partie en dollars. Il est essentiel de préserver le flux des paiements le long de ces chaînes si nous voulons éviter une nouvelle crise économique.

Canaliser des dollars vers des établissements non bancaires n’est pas simple. Permettre aux non-banques d’effectuer des transactions avec la banque centrale est une option, mais il y a des difficultés qui en découlent, à la fois de principe et en pratique. D’autres options incluent des politiques qui encouragent les banques à combler le vide laissé par la carence du marché, par exemple le financement de programmes de prêt qui accordent indirectement des dollars aux non-banques via les banques.»

En d’autres termes, la BRI indique clairement que quelqu’un – c’est-à-dire la Fed – doit s’assurer que les Exodollars sont mis à disposition à grande échelle, non seulement pour les banques centrales étrangères, mais tout au long des chaînes d’approvisionnement mondiales en USD. Comme elle le note, il y a de nombreux problèmes pratiques associés à cela – et d’énormes inconvénients si nous ne le faisons pas. Pourtant, ils oublient qu’il existe également d’énormes problèmes géopolitiques liés à cette option.

Notamment, si la Fed le fait, nous nous dirigeons rapidement vers l’option n°2, évoquée plus haut, parmi les trois résultats possibles, pour sortir l’Exodollar de ses problèmes. Cette option voit la Fed prendre de facto le contrôle du système financier mondial. Pourtant, si la Fed ne le fait pas, nous nous dirigeons vers la fin de partie n°3, un effondrement de l’Exodollar.

Bien sûr, la chose facile à supposer est que la Fed va intensifier, comme elle l’a toujours fait, avec un retard volontaire, et une position plus proactive ces derniers temps. En effet, comme le montre la BRI dans d’autres recherches, la Fed est montée au créneau, non seulement pendant la crise financière mondiale en 2008, mais tout le temps depuis les années 1960, où les lignes de swap étaient facilement disponibles à grande échelle afin d’essayer de réduire la volatilité périodique.

Cependant, ce dont nous parlons ici a une ampleur entièrement nouvelle : potentiellement des dizaines de milliers de milliards de dollars américains, et pas seulement pour d’autres banques centrales, ou commerciales, mais pour une vaste panoplie d’entreprises de l’économie réelle dans tout l’univers de l’Exodollar.

Tout aussi important, cela suppose que la Fed, qui est basée aux États-Unis, veut sauver toutes ces entreprises étrangères. Pourtant, la Fed veut-elle aider les entreprises chinoises, par exemple ? Elle peut traditionnellement se concentrer étroitement sur des marchés financiers qui fonctionnent bien, mais est-ce-que ce sera le cas avec une Maison Blanche qui voit ouvertement la Chine comme un «rival stratégique» – qui veut délocaliser son industrie – et qui a plus intérêt à avoir une Fed politiquement obéissante plutôt qu’indépendante ? Veuillez repenser aux origines des Exodollars – ou regardez comment les États-Unis ont tordu le bras de leur allié de la Seconde Guerre mondiale, le Royaume-Uni, pendant la crise de Suez de 1956, ou comment ils utilisent le système financier américain contre l’Iran aujourd’hui.

En plus, cela suppose que tous les gouvernements étrangers et les banques centrales voudront voir les États-Unis et l’Exodollar consolider davantage leur primauté financière mondiale. Oui, le soutien de la Fed contribuera à atténuer la crise économique et financière actuelle – mais le changement de pouvoir réel par la suite aura été un Rubicon que nous aurons franchi.

Plus précisément, la Chine serait-elle vraiment heureuse de voir ses espoirs de gagner pour le CNY (Yuan) un plus grand rôle mondial, emportés par un flot de liquidités d’Exodollars frais et addictifs, ce qui signifie qu’elle sera encore plus profondément redevable à la banque centrale américaine ? Encore une fois, veuillez repenser aux origines des Exodollars, à Suez et à la façon dont l’Iran est traité – parce que Pékin, lui, y pensera. La Chine sera parfaitement consciente qu’un plan de sauvetage venant de la Fed pourrait facilement s’accompagner de conditions politiques, sinon immédiatement et directement, alors finalement et indirectement. Mais elles seraient là quand même.

On ne peut ignorer ou minimiser cette lutte pour le pouvoir qui se trouve au cœur de la Matrice Exodollar.

Je sais que vous êtes encore là

Donc, compte tenu de ces pressions systémiques, regardons où les pressions de l’Exodollar se développent le plus maintenant. Nous utiliserons les projections de la Banque mondiale pour le financement à court terme en USD plus les exigences concomitantes au déficit du compte courant par rapport aux réserves de change en USD, et non aux réserves de change générales comptabilisées en USD, telles que calculées en examinant les réserves nationales en USD et en ajustant la part de l’USD dans le panier total de réserves de change mondiales (57% en 2018 par exemple). Dans certains cas, cela biaisera les résultats nationaux en plus ou en moins, mais ceux-ci ne sont en tout cas qu’indicatifs.

Donc, compte tenu de ces pressions systémiques, regardons où les pressions de l’Exodollar se développent le plus maintenant. Nous utiliserons les projections de la Banque mondiale pour le financement à court terme en USD plus les exigences concomitantes au déficit du compte courant par rapport aux réserves de change en USD, et non aux réserves de change générales comptabilisées en USD, telles que calculées en examinant les réserves nationales en USD et en ajustant la part de l’USD dans le panier total de réserves de change mondiales (57% en 2018 par exemple). Dans certains cas, cela biaisera les résultats nationaux en plus ou en moins, mais ceux-ci ne sont en tout cas qu’indicatifs.

Comment lire ces données sur l’emplacement des contraintes de l’Exodollar dans le tableau ci-contre ?

Premièrement, en terme de volume, les problèmes d’Exodollar concernent la Chine, le Royaume-Uni, le Japon, Hong Kong, les îles Caïmans, Singapour, le Canada et la Corée du Sud, l’Allemagne et la France. La demande totale à court terme en USD dans les économies répertoriées est de 28 000 milliards de USD, soit environ 130% du PIB en USD. La taille des engagements que la Fed devrait potentiellement couvrir en Chine est énorme, dépassant les 3 400 milliards de dollars – si cela s’avérait politiquement acceptable de part et d’autre.

En dehors de la Chine, et plus particulièrement aux îles Caïmans et au Royaume-Uni, les créances en Exodollar se situent principalement dans le secteur financier et incombent aux banques et aux banques parallèles telles que les compagnies d’assurance et les fonds de pension. C’est évidemment une ligne d’attaque / défense plus facile pour la Fed. Pourtant, cela rend encore ces économies vulnérables aux fluctuations de la confiance dans les Exodollars – et tributaires de la Fed.

Deuxièmement, la plupart des pays développés, à l’exception de la Suisse, ont choisi de ne conserver pratiquement aucune réserve en USD. Leur approche est qu’ils sont également des devises de réserve, des alliés américains de longue date, et supposent donc que la Fed sera toujours disposée à les traiter comme tels avec des lignes de swap si nécessaire. Cette hypothèse est peut-être correcte – mais elle s’accompagne d’un prix géopolitique de hiérarchie des pouvoirs. Pensez encore une fois à la façon dont les Exodollars sont nés et comment la crise de Suez de 1956 a pris fin.

Troisièmement, la plupart des pays en développement ne détiennent toujours pas suffisamment de dollars américains pendant les périodes de crise de liquidité en Exodollars, malgré les douloureuses leçons apprises en 1997-1998 et 2008-2009. La seule exception est l’Arabie saoudite, dont la monnaie est rattachée au dollar, bien que Taïwan et la Russie en détiennent suffisamment en cas d’urgence. Malgré des années d’accumulation de réserves de change, au prix de la consommation intérieure et d’un énorme déficit commercial américain, l’Indonésie, le Mexique, la Malaisie et la Turquie sont toujours vulnérables aux pressions de financement en Exodollar. En bref, il existe une bonne raison pour économiser encore plus d’USD – ce qui augmentera encore la demande d’Exodollar.

Deviendrons-nous tous des agents Smith ?

Note du traducteur L'Agent Smith est un personnage de fiction apparaissant dans la série de films Matrix et joué par l'acteur Hugo Weaving. Il est un agent, c'est-à-dire un programme (qui est devenu un virus dans la fin du Matrix 1, où il a hérité de certains codes de Néo lors du dernier combat entre Néo et l'agent Smith) qui parcourt la Matrice pour en assurer la sécurité et lutter contre les humains qui la piratent.

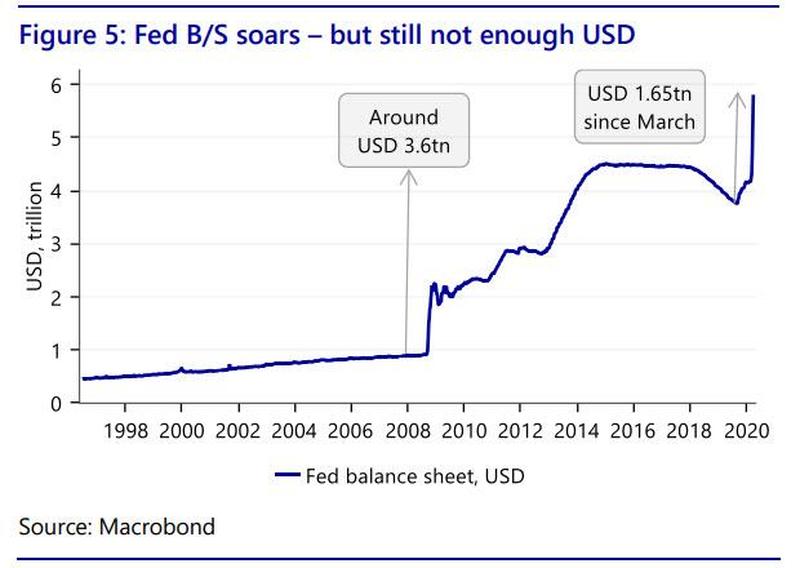

En bref, l’ampleur de la demande de USD en dehors des États-Unis est manifeste – et jusqu’à présent, la Fed réagit. Elle a continué d’élargir son bilan pour fournir des liquidités aux marchés, et elle ne l’avait jamais fait à ce rythme auparavant (Figure 5). En fait, en seulement un mois, la Fed a augmenté son bilan de près de moitié de l’expansion précédente observée au cours des trois cycles de QE mis en œuvre après la crise financière mondiale. En gros, nous avons vu près de cinq ans de QE1-3 en cinq semaines ! Et pourtant, cela ne suffit pas.

De plus, les choses empirent. L’impact économique mondial de la COVID-19 ne fait que commencer, mais une chose est très claire – le commerce mondial des biens et services va être très, très durement touché, et les importations américaines vont dégringoler. Cela menace l’un des principaux canaux de liquidité en USD du système Exodollar.

En tant que telle, la Fed est susceptible de se trouver en position de devoir couvrir des milliers de milliards de plus de passifs en Exodollars – de quelle qualité sous-jacente ? – venant à échéance dans l’économie mondiale réelle, et non financière – ce qui est exactement ce pour quoi la BRI met en garde. Oui, nous voyons des mesures aussi radicales prises par les banques centrales dans certains pays occidentaux, y compris aux États-Unis – mais aussi au niveau international ? Devons-nous tous devenir «Agent Smith» ?

Il n’y aura pas de louche assez grande

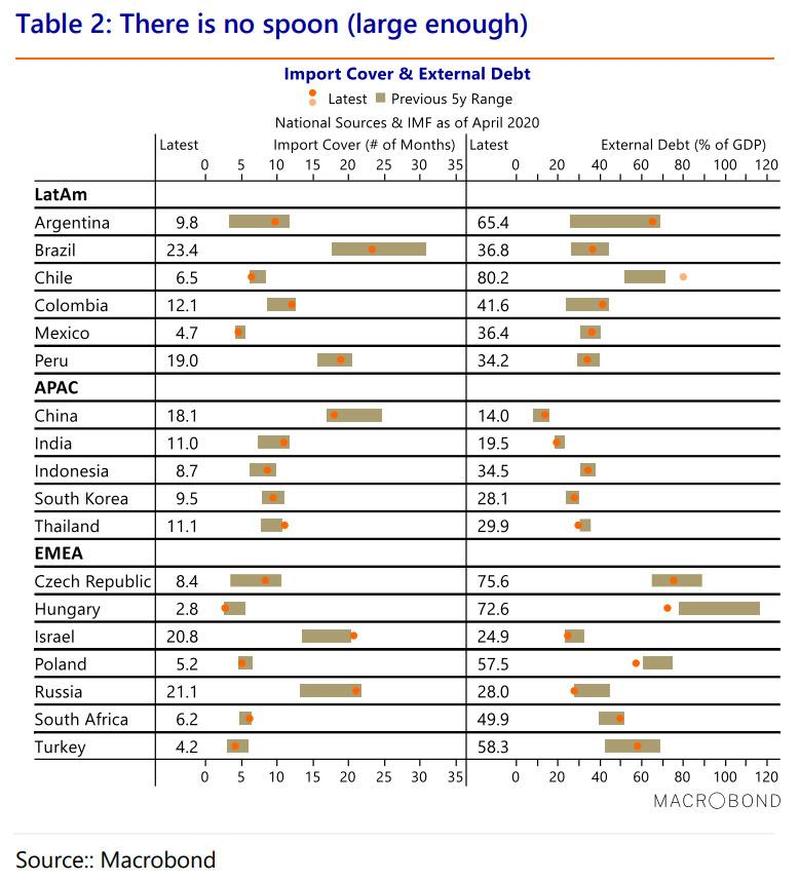

Le graphique ci-dessus souligne également les points de tension imminents des Exodollars dans les pays émergents en termes de couverture des importations (en nombre de mois), qui chuteront fortement en raison de l’effondrement des bénéfices en USD et du service de la dette extérieure. Dans la première colonne, plus nous voyons la dernière situation pour la couverture des importations (point rouge) aller vers la gauche, et dans la deuxième colonne, plus nous voyons la dernière situation pour la dette extérieure (point rouge), aller vers la droite, plus les problèmes potentiels à venir sont importants.

Si la Fed veut relever ce défi et étendre son bilan encore plus et plus rapidement, l’économie américaine augmentera massivement son déficit extérieur pour le refléter.

Cela se produit déjà. Ce qui était un déficit budgétaire de 1 000 milliards de dollars avant la COVID-19, à la consternation de certains, est passé à 3 200 milliards de dollars via un programme de lutte contre le virus : et quand les revenus de la fiscalité s’effondreront, il sera beaucoup plus grand. Ajoutez un autre stimulus de la phase trois de 600 milliards USD et complétez avec un programme d’infrastructure de la phase quatre de 2 000 milliards USD pour essayer de relancer la croissance, plutôt que de simplement lutter contre les foyers du virus, et nous parlons potentiellement d’un déficit budgétaire de l’ordre de 20 à 25% du PIB. Comme nous l’avons fait valoir récemment, il s’agit du pic de la Seconde Guerre mondiale, car il s’agit également d’une sorte de guerre mondiale.

D’une part, le marché des Exodollars récupérera volontiers ces milliers de milliards de dollars américains / USD – au moins ceux auxquels ils peuvent accéder, car la Fed les achètera également via QE. En effet, pour l’instant les rendements obligataires n’augmentent pas mais l’USD augmente toujours.

Cependant, une telle action financière soulèvera des questions sur le montant dont l’USD peut être « déprécié » avant que, comme l’agent Smith, il n’exagère, puis implose ou explose – le premier des points de fin logique pour le système Exodollar, évoqué au début de l’article, si vous vous souvenez. (Bien sûr, d’autres devises le font aussi.)

Est-ce L’Ultime ?

En conclusion, les origines de la Matrice Exodollar sont entourées de mystère et d’intrigues – et pourtant méritent d’être connues. Ses opérations sont invisibles pour la plupart mais nous contrôlent de bien des façons – cela vaut donc la peine d’être compris. De plus, c’est un système soumis à une énorme pression structurelle – que nous devons maintenant reconnaître.

Il est facile d’ignorer tous ces problèmes et d’espérer simplement que la Matrice Exodollar reste le marché paisible du Business as Usual du refinancement en dollar – mais cela peut-il être indéfiniment basé uniquement sur la croyance?

Le néo-coronavirus est-il « l’Ultime » qui le brisera ?

Michael Every de Rabobank

Traduit par jj, relu par Kira pour le Saker Francophone

Ping : Temps révolutionnaires et effondrement systémique … «Le Système ne peut plus gérer» - PLANETES360

Ping : Vers où va-t-on ?Sucrée, salée, emballée dans le vice : la City of London, la ville péché de l’Empire – chaos

Ping : Dans le “Labyrinthe” de la finance internationale…le krach se cache – les 7 du quebec