Par Tom Luongo – Le 29 mars 2019 – Source tomluongo.me

L’année dernière, la crise de la livre turque s’est rapidement transformée en crise de la zone euro : les rendements des obligations italiennes ont augmenté et l’euro s’est rapidement rétracté après un sommet au premier trimestre proche de $1,25.

L’année dernière, la crise de la livre turque s’est rapidement transformée en crise de la zone euro : les rendements des obligations italiennes ont augmenté et l’euro s’est rapidement rétracté après un sommet au premier trimestre proche de $1,25.

Cela a presque déclenché une crise mondiale des marchés émergents, suivie d’une implosion du dollar.

Cette semaine, le président turc Erdogan a interdit la vente à découvert à l’international de la lire turque en réaction au renversement complet de la politique monétaire de la Réserve fédérale US (Fed) depuis sa dernière hausse de taux en décembre.

Les marchés ont réagi à la Fed en accélérant et en intensifiant l’inversion de la courbe des rendements aux États-Unis. L‘illiquidité du dollar apparaît sous nos yeux.

Les écarts des taux de crédit turcs, le taux des CDS [Crédit default swap] et les réserves de change de la Turquie ont tous subi une pression considérable. Des mouvements sans précédent ont été constatés, le besoin de dollars ayant pris le pas sur le marché du dollar papier américain.

Martin Armstrong en a parlé hier :

Le gouvernement [Turquie] a tout simplement piégé les investisseurs et refuse d'autoriser les transactions en dehors de la lire turque. L’impasse de la Turquie vis-à-vis des investisseurs a troublé les traders à l’échelle mondiale, rapprochant ainsi le monde de la grande panique financière qui se produira en mai 2019. Une grave crise de liquidité pourrait se déclarer en mai 2019.

Les modèles temporels de Martin indiquent tous que mai sera un tournant majeur. Et la chose la plus évidente qui se passera en mai est l’élection au Parlement européen, qui devraient permettre aux eurosceptiques de remporter entre 30% et 35% des sièges, selon que la Grande-Bretagne se prononce ou non lors des élections européennes.

Cela dépend de l’accord du Parlement britannique et de l’Union européenne sur une prolongation du délai du Brexit dans les deux prochaines semaines.

Le Parlement a inventé le « Brexit de Schroedinger », ni vivant ni mort, mais définitivement enfermé dans une boîte que personne n’ose ouvrir. Et il veut que cela reste ainsi le plus longtemps possible. Son espoir est de survivre aux partisans du Brexit en acceptant de rester dans le trou noir financier et politique, abandonné des dieux, qu’est l’Union européenne.

Mais revenons à la Turquie. Pour moi, cela ressemble à un jeu très dangereux joué par Erdogan avec les marchés pour rappeler à tout le monde à quel point le système financier est fragile. Maintenant qu’un vrai Brexit est de retour sur la table grâce au Parlement britannique, son pari prend encore plus d’importance.

Je ne crédite pas plus à Erdogan la compréhension de cette complexité, qu’à la plupart des députés qui veulent rester dans l’UE, concernant les véritables enjeux du défi du Brexit.

S’il avait cette compréhension, Erdogan ne libérerait pas ce piège pour les investisseurs étrangers avant que Jean-Claude Juncker ne se soit noyé après une tirade hitlérienne aux proportions mémétiques.

Juncker après que le contrat de Merkel a échoué une troisième fois : POURQUOI NE POUVONS NOUS JAMAIS BATTRE CES BRANLEURS D’ANGLAIS !

C’est le problème des politiciens. Leur propre intérêt étroit a des effets démesurés sur le reste du monde en raison de leur pouvoir.

Le problème central est que les entreprises turques portent une dette contractée en dollars. Ce qu’Erdogan a fait, c’est donner la priorité à la lire pour s’acquitter de ses obligations en dollars tout en interdisant à quiconque d’attaquer la lire en même temps.

Ce matin à Money and Markets, j’ai expliqué pourquoi cela se produisait :

Je ne sais pas avec certitude ce qui se passe ici, mais je sais que les États-Unis agissent durement contre quiconque entretient des liens économiques avec l’Iran, critique Israël et/ou soutient le président Nicolas Maduro du Venezuela pendant que nous essayons de le virer. La Turquie fait ces trois choses. Et la combinaison de la colère américaine face au glissement de la Turquie vers l’orbite des BRICS [en réalité de l'OCS, l'Organisation de coopération de Shangaï, NdT], de son endettement et du risque de contagion de l’UE crée une situation potentiellement explosive sur les marchés de crédit et de devises qui, selon les avertissements d’Armstrong, pourrait devenir le « ground zero » [épicentre] de la prochaine crise financière.

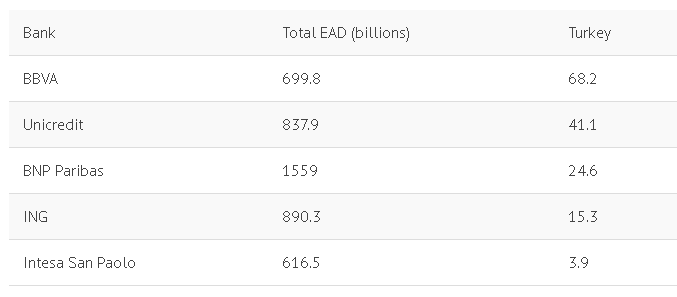

L’arme par procuration d’Erdogan dans cette lutte est constituée des banques zombies en Europe. Et pas n’importe quelles banques, certaines des plus grandes banques d’Europe. Zerohedge a publié la liste des cinq banques européennes les plus exposées à la Turquie, selon Goldman Sach.

Gardant cela à l’esprit, Goldman affirme que l’exposition des banques européennes à la Turquie est « de portée et d’échelle limitées », étant donné que la Turquie représentait moins de 1% du total de l’EAD [exposition au défaut] et environ 1% du bénéfice net de la couverture des banques européennes par Goldman en 2018. Sur plus de 50 banques couvertes par Goldman, cinq ont une exposition en Turquie supérieure à 1% de l’EAD total, avec une exposition brute allant de 10% de l’EAD pour BBVA, 5% pour Unicredit à 2% ou moins pour ING (2%), BNP (2%)), et ISP (1%). Il convient également de noter que les filiales européennes turques ne sont généralement pas détenues à 100% par les banques européennes. Il convient donc de s’ajuster en fonction de la participation réelle.

Les plus grandes banques d’Italie, de France et des Pays-Bas sont exposées à un défaut de paiement de la dette de sociétés turque pour plusieurs milliards de dollars.

Erdogan regarde attentivement l’opposition féroce des Américains et de l’Union européenne au rapprochement de la Turquie et de la Russie et cela ne s’arrêtera pas tant qu’il n’aura pas quitté le pouvoir.

Comme tous ces systèmes interdépendants, des conséquences inattendues et des incitations perverses nous ont amenés à une période très instable.

Pendant toute la discussion sur le Brexit, le non-dit risque de provoquer une véritable dislocation sur les marchés financiers, si le divorce est conclu à la satisfaction des partisans du Brexit. Mais les coûts affecteront le plus durement la classe financière et politique plutôt que la classe laborieuse.

C’est ce qui explique le projet Peur et la lente trahison du référendum de 2016 sur le Brexit. Ce n’est pas l’inconvénient temporaire de devoir payer 3% de plus pour les vins italiens ou dix minutes de plus pour prendre des vacances en France qui a fait défiler à Londres, le week-end dernier, les opposants au Brexit de la classe moyenne britannique.

C’est la mafia de Davos [The Davos Crowd] et ses quislings traîtres dans la fonction publique britannique et la bureaucratie byzantine de Bruxelles qui ont le plus à perdre avec des milliards d’actifs en danger.

C’est l’État profond britannique, si attaché à l’UE, qui a aidé à soutenir un coup d’État contre le président des États-Unis, le qualifiant de larbin russe tout droit sorti d’un roman de John LeCarre.

Les mandarins qui dirigent l’UE voient leur projet politique en péril. La Turquie était un pays sur le point d’être englouti dans les ténèbres de l’UE.

Et Erdogan a mis le holà à tout ça, après que son pays a été presque détruit par l’incompétence des États-Unis dans l’écartèlement de la Syrie. Il est maintenant devenu un adversaire politique clé de Bruxelles, aussi important que Viktor Orban en Hongrie, Matteo Salvini et Luigi Di Maio en Italie ou encore Vladimir Poutine en Russie.

Il n’est donc pas surprenant que la Turquie soit en train de devenir le marché émergent soumis à la guerre des devises en cette période de grande incertitude quant à l’avenir de l’UE.

Les marchés prennent enfin ces menaces beaucoup plus au sérieux que l’an dernier. Je vous ai alors dit que la Turquie survivrait. Le Qatar, la Chine et la Russie sont tous venus aux secours d’Erdogan pour l’aider à encaisser le choc.

Mais ce n’était qu’un test de sa résolution. C’était un creuset pour voir s’il pouvait être ramené du bon côté. Et une fois que le pasteur Andrew Brunson a été libéré, la pression sur la lire s’est mystérieusement apaisée.

Mais il ressort clairement de la façon dont les choses se sont déroulées en Syrie et de son opposition aux décisions israéliennes récentes qu’Erdogan n’est plus rémissible en tant qu’agent de l’OTAN. Et la seule raison pour laquelle la Turquie n’a pas été exclue de l’OTAN, c’est que les traités durent plus longtemps que les dirigeants.

C’est la raison pour laquelle Bruxelles veut cet accord sur le Brexit et aucun autre. C’est un traité qui instaure le Royaume-Uni en tant qu’État vassal à perpétuité.

Les marchés boursiers américains viennent de terminer le premier trimestre avec le plus haut cours trimestriel de clôture du S & P 500 dans l’histoire. Les gestionnaires du Dow Jones ont décidé de fermer juste en dessous de 26 000 points d’indice. Les obligations du Trésor américain se négocient sous le taux de référence de la Fed sur la majeure partie de la courbe de rendement.

Et l’or reste à 1 300$ malgré des ventes frénétiques supérieures à 1 325$ alors que les traders se ruent sur le dollar.

Depuis que les marchés boursiers ont culminé vers la fin du troisième trimestre de l’année dernière, plus de $5 000 milliards de dette mondiale ont été soumis à des rendements négatifs lundi.

Le nombre est proche d’un record de $10 000 milliards.

La courbe de rendement allemande est négative sur le 10 ans.

Le bruit que vous entendez est l’air sortant de la carlingue alors que le monde se rend compte que personne en charge n’a la moindre idée sur la façon de réparer les dégâts qu’ils ont eux-mêmes causés.

La folle ruée pour les garanties a commencé. Et la peste zombie pourrait avoir été déclenchée à Istanbul.

Tom Luongo

Traduit par jj, relu par Cat pour le Saker Francphone