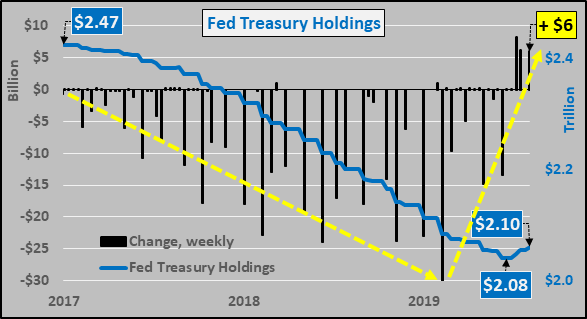

- Cette semaine, la Réserve fédérale a ajouté 6 milliards de dollars de plus à ses avoirs en bons du Trésor et a maintenu le niveau de ses avoirs en titres adossés à des créances hypothécaires.

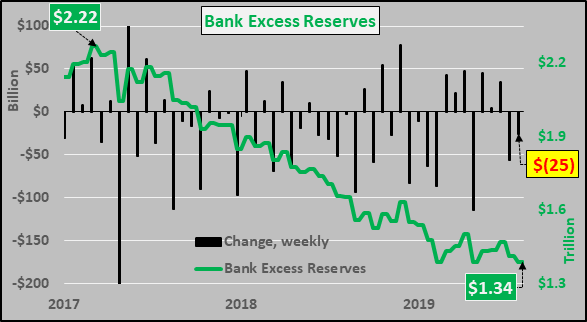

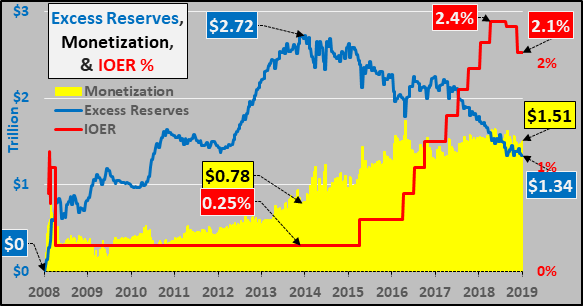

- Fait intéressant, les réserves excédentaires des banques détenues à la Réserve fédérale continuent de chuter, en baisse de 25 milliards de dollars cette semaine.

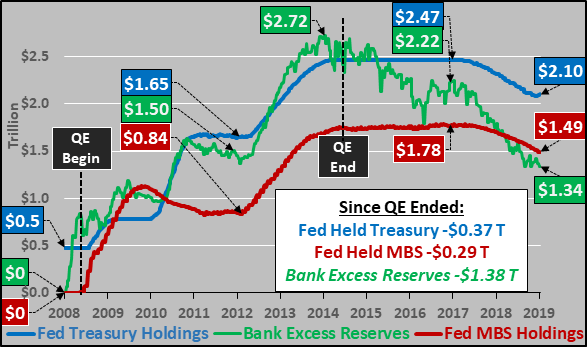

- Depuis la fin de l’assouplissement quantitatif, les réserves excédentaires des banques ont diminué deux fois plus que les avoirs combinés du Trésor fédéral et des titres adossés à des créances hypothécaires. Cette différence est une monétisation directe.

- Mais ce ne sont là que les symptômes d’une maladie qui dépasse complètement les banquiers centraux, d’un déclin et d’un ralentissement de la croissance des populations de consommateurs qui est incurable (mais en réalité, la maladie n’est pas la maturation du monde mais notre incapacité à l’accepter).

Voici une mise à jour du bilan de la Fed (bons du Trésor et titres adossés à des créances hypothécaires, plus les réserves excédentaires bancaires détenues à la Réserve fédérale). Ci-dessous, de 2008 à cette semaine, je montre les titres en bons du Trésor détenus par la Fed (ligne bleue), les titres adossés à des créances hypothécaires détenus par la Fed (ligne rouge) et les réserves excédentaires des banques détenues à la Réserve fédérale (ligne verte). Comme il est indiqué ci-dessous, depuis la fin de l’assouplissement quantitatif, les réserves excédentaires bancaires détenues par la Réserve fédérale ont diminué de plus du double de la baisse des actifs de la Réserve fédérale.

La Réserve fédérale détient des bons du Trésor (ligne bleue) par rapport à la variation hebdomadaire (colonne noire) depuis septembre 2017. La décélération du QT, le pivot et le redémarrage de l’achat de titres du Trésor sont faciles à voir.

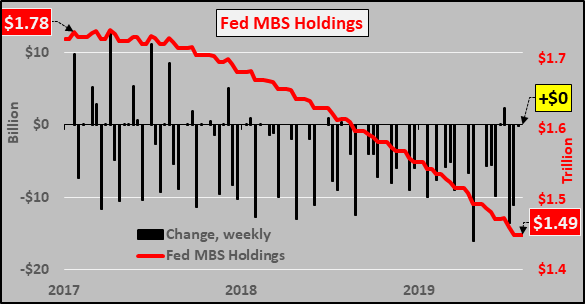

La Réserve fédérale détient des MBS (titres adossés à des créances hypothécaires, ligne rouge) par rapport à la variation hebdomadaire (colonne noire) depuis septembre 2017. La Fed a fait savoir qu’elle continuerait de vendre des titres adossés à des créances hypothécaires tout en achetant des bons du Trésor.

Voici les réserves excédentaires des banques (ligne verte) par rapport à la variation hebdomadaire (colonnes noires), depuis 2017. Les réserves excédentaires bancaires détenues à la Réserve fédérale vont-elles continuer à diminuer maintenant que le resserrement quantitatif est terminé ? Si c’est le cas, il s’agirait d’un flux continu de capitaux fébriles.

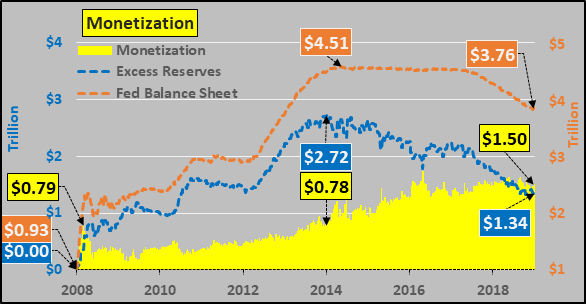

Monétisation

Au début de l’assouplissement quantitatif, il y a eu un décalage initial d’environ 800 milliards de dollars entre la croissance du bilan de la Fed et les réserves excédentaires des banques détenues par la Réserve fédérale. Ce décalage s’est maintenu entre 2008 et la fin du QE à la fin de 2014. Mais depuis la fin de l’assouplissement quantitatif, les réserves excédentaires ont chuté de plus de 700 milliards de dollars de plus que le bilan de la Fed. Ces réserves excédentaires ont quitté la Réserve fédérale et ont été restituées aux banques sous forme de cash. Si les banques continuent de faire ce que font les banques, ces 700 milliards de dollars depuis la fin de l’assouplissement quantitatif pourraient être utilisés à hauteur de 2 à 10 fois sous forme de prêts ou d’achats par emprunt. Il s’agit en fait de 1 400 à 7 000 milliards de dollars d’argent conjuré entrant dans l’économie et/ou (plus probablement) dans les actifs. La fusion des actifs depuis la fin de l’assouplissement quantitatif ne devrait pas être une surprise.

L’effondrement des prix des actifs découlant de la monétisation en cours qui entre dans les mains des banques est constant. Et si la Fed continue de réduire les taux (comme je le soupçonne), la baisse de l’IEOR (intérêts payés sur les réserves excédentaires) devrait continuer à pousser les réserves excédentaires restantes de 1 300 milliards de dollars hors de la Fed et sur le marché. Donc, plus les choses vont empirer, plus le prix des actifs augmentera !?!!!

Tant que cela se poursuit, il est difficile de voir comment les prix des actifs peuvent faire beaucoup plus que pousser à la hausse… peu importe l’économie, la rue, les guerres commerciales ou autres. Mais tout cela n’est qu’un symptôme d’une maladie incurable. Pour voir la maladie, il faut regarder large….

La maladie… Une population finie de consommateurs par rapport à un système économique et financier fondé sur une croissance infinie

Dans notre système actuel, l’objectif est la croissance, croissance d’un trimestre à l’autre et d’un exercice à l’autre. L’absence de croissance est synonyme de récession ou de dépression. Et cette croissance exige une consommation toujours plus grande (pas seulement la production) et une consommation à des prix qui rendent la production de ces choses possible et rentable. Les systèmes économiques, politiques et sociaux actuels dépendent de cette croissance. Mais que faire s’il n’y a pas de base à cette croissance ? Ou plus simplement, la croissance de la population des moins de 65 ans qui représente presque tout la force de travail et presque toute la consommation est en déclin séculaire.

La population des 0 à 65 ans est celle par lequel les gains de crédit et de salaire sont multipliés… mais quand vous avez un numérateur négatif, des choses amusantes se produisent. Et ce déclin ne fait que s’accélérer à mesure que la tendance à la baisse s’intensifie.

Par exemple, lorsque l’on tente de déterminer la croissance potentielle de la consommation (non pas la production, mais la consommation), le premier chiffre est le nombre de personnes qui seront plus nombreuses que l’année précédente… alors combien y a-t-il d’emplois en plus, combien de salaires plus élevés que l’inflation réelle, combien plus de dettes supplémentaires sont-elles contractées pour atteindre cette consommation ? Pendant des décennies, des siècles et même des millénaires, ce premier chiffre a été un chiffre très positif. Mais si l’on regarde tous les graphiques ci-dessous, la croissance annuelle de la population âgée de moins de 65 ans s’est massivement ralentie et s’est transformée en déclin parmi les pays qui consomment 75% de l’énergie mondiale (et de même, les exportations mondiales).

En 2019, l’évolution de la population mondiale âgée de moins de 65 ans se présente comme suit par rapport à la consommation énergétique mondiale totale de chaque région…

- Asie de l’Est : -0,2% (-3,5 millions) soit 31% de la consommation mondiale

- Europe / Amérique du Nord : -0,1% (-1,2 million) soit 43% de la consommation mondiale

- Amérique centrale / Amérique du Sud : +0,6% (+3,7 millions) soit 5% de la consommation mondiale

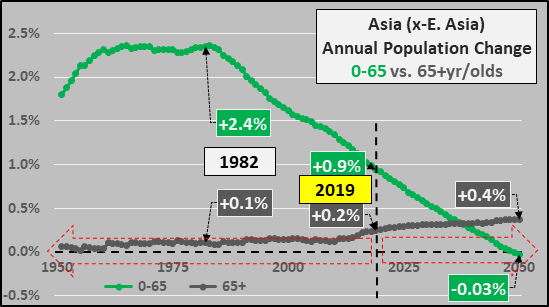

- Asie (hors Asie de l’Est) : +0,9% (+27 millions) soit 17% de la consommation mondiale

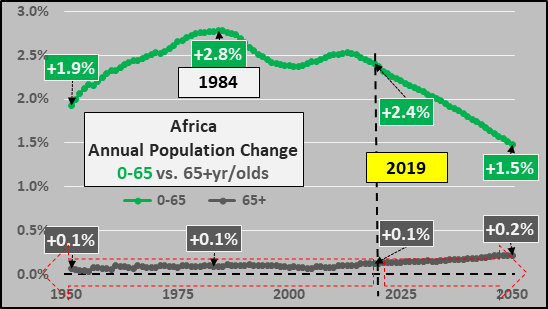

- Afrique : +2,4% (+31 millions) soit 4% de la consommation mondiale

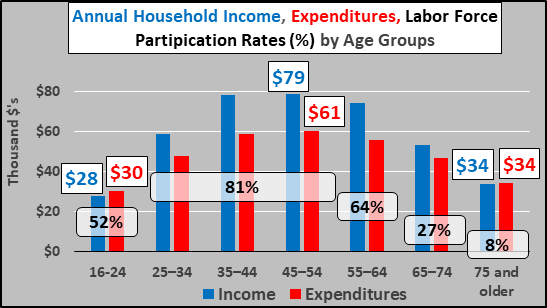

Pourquoi se concentrer sur les moins de 65 ans ? Le revenu, les dépenses et la participation au marché du travail forment une courbe en cloche. Le revenu et les dépenses des ménages font plus que doubler entre le début de l’âge adulte, jusqu’au pic des revenus, des dépenses et de la participation à la population active vers 45 à 54 ans. De là, tout s’effondre et à l’âge de 75 ans et plus, le revenu et les dépenses reviennent presque aux niveaux du début de l’âge adulte, mais la participation à la population active tombe à seulement 8 %. Le graphique ci-dessous détaille cette situation aux États-Unis et, bien que les montants en dollars et les taux de participation varient, la dynamique est semblable à l’échelle mondiale. (Par là il est plus facile de penser aux années de 55 à 64 ans comme les années de départ à la retraite, celles de 65 à 74 ans, les années de retraite où la vie ralentie et celles au dessus de 75 ans et plus, les années de retraite où on reste chez soit… avec des dépenses proportionnées).

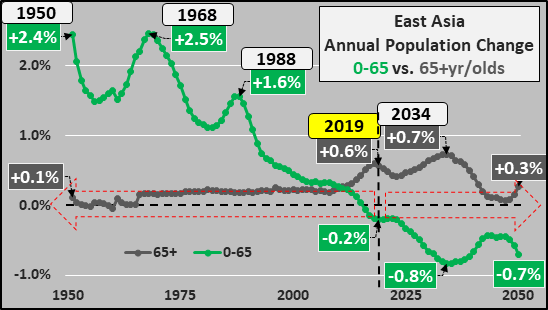

Asie orientale

L’Asie de l’Est (Chine, Japon, Corée du Sud+Nord, Taïwan, Mongolie) compte 1,67 milliard d’habitants et consomme environ 31 % de l’énergie mondiale totale. En 2016, la population des moins de 65 ans a commencé à diminuer et diminuera de 0,2 % en 2019. Jusqu’en 2050, la population d’Asie de l’Est âgée de moins de 65 ans continuera de diminuer de 0,8 % par an et devrait diminuer de 280 millions (soit une baisse de près de 20 % chez les moins de 65 ans au cours des trois prochaines décennies). Entre-temps, la croissance de la population âgée de 65 ans et plus (un passif net de la population âgée de moins de 65 ans) continuera de croître jusqu’en 2050 et devrait augmenter de 225 millions (une augmentation de 105 %).

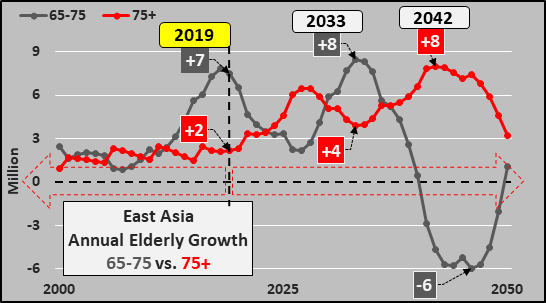

La population âgée de 65 ans et plus de l’Asie de l’Est devrait augmenter de 225 millions d’ici 2050, mais près de 170 millions d’entre eux devraient faire partie de la population de plus de 75 ans. Le graphique ci-dessous représente la variation annuelle (en millions) des « vieux-jeunes » par rapport aux « vieux-vieux ».

Europe / Amérique du Nord

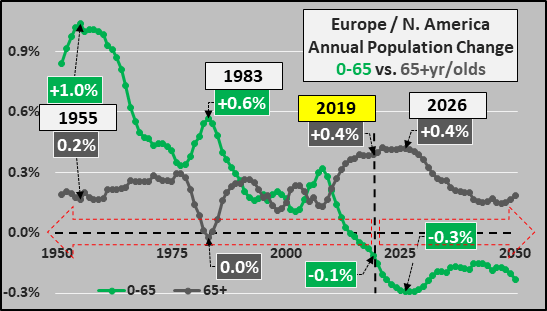

Les principaux clients de l’Asie pour leurs exportations sont l’Europe et l’Amérique du Nord, avec une population combinée de 1,1 milliard d’habitants (qui consomment 43 % de l’énergie mondiale). La population combinée Europe/Amérique du Nord âgée de moins de 65 ans a commencé à diminuer en 2014 et diminuera de 0,1 % en 2019 tandis que la population âgée de 65 ans et plus augmentera de 0,4 %. Les tendances démographiques de l’Europe et de l’Amérique du Nord refléteront celles de l’Asie de l’Est, avec une contraction persistante de la population des moins de 65 ans jusqu’en 2050 (presque un déclin de 75 millions au cours des trois prochaines décennies… et cela suppose un afflux continu de migrants) par rapport à une croissance constante de la population des plus de 65 ans (presque 100 millions en plus en 2050).

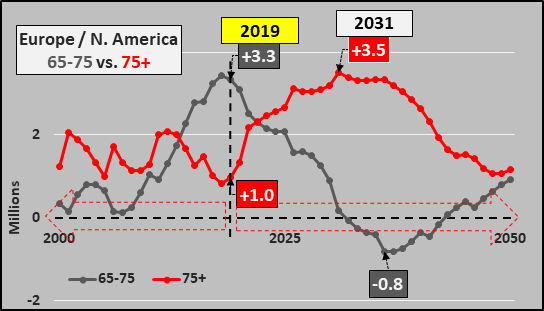

Cependant, sur la croissance annuelle de la population âgée en Europe/Amérique du Nord, plus de 75 millions seront âgés de plus de 75 ans contre « seulement » 20 millions de 65 à 75 ans de plus. La croissance démographique des retraités âgés « vieux-vieux » (faible consommation) sera la caractéristique dominante des pays consommateurs du monde jusqu’en 2050.

Amérique centrale / Amérique du Sud (plus Caraïbes)

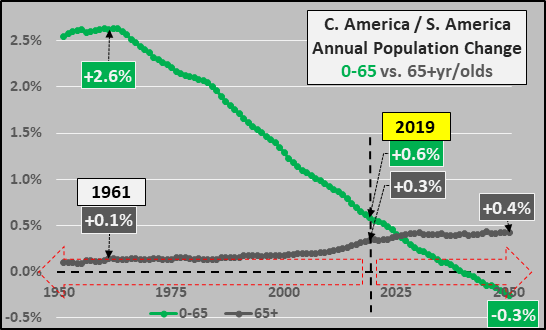

Quant aux 670 millions d’habitants du reste de l’hémisphère occidental (qui consomment 5 % de l’énergie mondiale), la croissance de la population des moins de 65 ans ralentit rapidement et devrait se terminer avant 2040. La croissance des 65 ans et plus devrait s’accélérer légèrement.

Asie (à l’exclusion de l’Asie de l’Est)

Quant aux quelque 3 milliards d’habitants du reste de l’Asie qui consomment 17 % de l’énergie mondiale (à l’exclusion de l’Asie de l’Est), la croissance démographique annuelle des moins de 65 ans a ralenti, passant d’un sommet annuel de 2,4 % en 1982 à 0,9 % en 2019. La croissance annuelle des moins de 65 ans devrait devenir négative avant 2050 et la croissance annuelle des 65 ans et plus devrait légèrement augmenter.

Afrique

L’Afrique, qui compte 1,3 milliard d’habitants, ne consomme que 4 % de l’énergie mondiale totale (et des exportations mondiales). Parce que l’Afrique est relativement pauvre, qu’elle consomme relativement peu et qu’elle fournit relativement peu de migrants en dehors de l’Afrique… la croissance démographique y est sans conséquence d’un point de vue économique mondial. Sur le plan économique, le monde a un impact sur l’Afrique, l’Afrique n’a pas d’impact sur le monde.

Conclusion

Lorsque la croissance démographique des pays consommateurs s’est transformée en déclin démographique, les consommateurs de 75 % de l’énergie mondiale totale (et de même des exportations mondiales) se tournent vers des politiques de ZIRP, de NIRP et de dettes qui ne seront pas remboursées pour maintenir un taux de croissance irréel et synthétique. Alors que la croissance démographique (et la croissance organique de la demande) est en déclin ou en décélération partout, pourquoi s’attendrait-on à ce que l’activité économique augmente ? Hélas, plus la base de l’activité économique est faible, plus l’incitation à pousser les taux d’intérêt en territoire négatif avec l’intention de mal évaluer les prix des obligations et des actifs en général augmente. Le mal est le nouveau bien et cela ne fera qu’empirer, de sorte que les prix des actifs ne feront qu’augmenter… jusqu’à ce que le mal soit vraiment mauvais.

Toutes les données de population via UN World Population Prospects 2019 et Fed Treasury Holdings via St. Louis FRED.

Chris Hamilton

Traduit par Hervé, relu par San pour le Saker Francophone