Viktor Vasnetsov, « Quatre cavaliers de l’Apocalypse » (1887)

- Quels sont les récits (arcs narratifs) que l’on me raconte ?

- Quelles sont les résumés (catégorisations) qui me sont présentés ?

- Quels sont les méta-jeux (jeux de la perception du tableau global) auxquels je joue ?

- Quelles sont les estimations (les rôles du hasard) qui façonnent les résultats ici ?

- Est-ce que j’agis pour promouvoir la réciprocité (jeu potentiellement coopératif) ?

- Est-ce que j’agis d’une manière qui reflète mon identité (autonomie d’esprit) ?

Où en est notre réflexion jusqu’à présent…

Le monde s’effondre (partie 1) – en politique, nous avons ce que Yeats a appelé un tourbillon qui s’élargit, où un flot constant de candidats extrémistes, chacun très attirant pour leur parti, qui entraîne tous les électeurs dans un état de polarisation de plus en plus grand, laissant un centre qui ne tient pas et ne peut tenir.

Le monde s’effondre (partie 2) – sur les marchés, nous avons un trou noir, où la gravité de la performance massive des actions américaines à grande capitalisation gérées passivement entraîne tous les investisseurs dans ses griffes avec le temps, renversant à la fois la réalité et la foi dans la diversification du portefeuille.

Mais l’électorat polarisé et le marché monolithique ne sont pas stables. Nous sommes gouvernés par le problème des trois corps, où de multiples corps qui agissent les uns sur les autres – comme les étoiles et leur gravité ou les humains et leur interaction stratégique – forment un système qui n’a aucune solution générale sous forme fermée. Il n’y a pas d’algorithme, pas de réponse avec un grand R, qui résout le problème des trois corps.

Les yeux bien ouverts, hauts les cœurs, nous ne pouvons pas perdre – nous n’avons peut-être pas « La réponse » pour prédire ce qui va suivre, mais nous avons un processus pour réussir quoi qu’il arrive par la suite.

Salut, Ben, je ne te demande pas de me dire pour quel candidat voter ou quelle action acheter. Mais je te demande de me montrer comment appliquer ce processus à ma participation politique dans le monde réel et à ma participation au marché dans le monde réel, parce que ce n’est absolument pas évident ici.

C’est une question simple, Ben. QUE DEVONS-NOUS FAIRE ?

J’ai entendu.

Dans cette conclusion de la série Le monde s’effondre, je vais partager avec vous ce que je fais avec MA participation politique et MA participation au marché. Vous pouvez décider si mon application du processus « Les yeux bien ouverts, hauts les cœurs, nous en pouvons pas perdre » a un sens pour vous, et de quelle manière. C’est beaucoup à décrire, alors je vais le diviser en deux notes. Cette note portera sur ce qu’il faut faire en matière d’investissement, et ma prochaine note portera sur ce qu’il faut faire en matière politique.

Ok… ce qu’il faut faire pour investir.

Pour préparer le terrain, je vais utiliser une citation de bande dessinée. Je sais, je sais… quelle surprise.

Dans les bandes dessinée de Neil Gaiman, Dream of the Endless, Sandman doit jouer au jeu le plus ancien avec un démon archiduc de l’enfer pour récupérer certains objets qui lui ont été volés. Quel est le jeu le plus ancien ? C’est une bataille d’esprits et de mots. Vous le voyez tout le temps dans la mythologie comme un défi d’énigmes ; Gaiman le dépeint comme une bataille d’images verbales et de métaphores.

Voici la citation de Gaiman :

« Il y a plusieurs façons de perdre au jeu le plus ancien. Céder à la panique, hésiter et être incapable de se mettre en forme défensive. Et le manque d’imagination. »

J’adore ça. C’est exactement comme ça qu’on perd à N’IMPORTE QUEL jeu, y compris aux jeux de la politique et aux jeux de l’investissement… y compris aux méta-jeux de la vie. Ce n’est pas seulement une liste partielle de la façon dont vous perdez à un jeu vraiment important, c’est une liste complète et exhaustive. C’est l’ensemble complet des défauts de perte de jeu.

- Céder à la panique ;

- Hésiter ;

- Être incapable de se mettre sur la défensive ;

- Manquer d’imagination.

De ces quatre, le manque d’imagination est le plus dommageable. Et le plus courant.

Neil Gaiman, « Préludes & Nocturnes » (1989) « Et que serez vous alors, Prince des Rêves ? Je suis l’espoir »

Dans la bande dessinée, Dream et le démon Choronzon passent par une série croissante de métaphores pour des entités physiquement puissantes, culminant avec l’imagerie verbale de Choronzon de l’entropie englobante et de l’Anti-vie. Dream s’y oppose en imaginant une dimension totalement différente du concours jusqu’à présent, en faisant sa déclaration d’identité, « Je suis l’espoir ». Choronzon n’a pas l’imagination nécessaire pour passer à cette nouvelle dimension et perd le jeu, et c’est alors qu’il est pris dans les barbelés pour une éternité de tourments.

Quel est l’intérêt de cette histoire ? Le plus grand risque d’investissement que je dois minimiser n’est pas quelque chose qui a déjà été imaginé. Il ne s’agit pas d’une récession, d’une crise dans la zone euro, d’une guerre commerciale ou d’un marché baissier. Non, mon plus grand risque est un manque d’imagination pour comprendre comment le jeu pourrait changer fondamentalement.

Enrichissons un peu notre réflexion. Voici les trois grands risques d’investissement déjà imaginés qui dominent aujourd’hui le jeu des marchés. Appelons-les « Les Trois cavaliers de la semi-apocalypse de l’investissement ».

Les Trois cavaliers de la semi-apocalypse de l’investissement :

- La Fed continue de relever les taux d’intérêt et de rétrécir son bilan, provoquant en fin de compte une mauvaise récession aux États-Unis et une dépression totale dans les marchés émergents.

- La Chine lâche une bombe atomique dans la guerre commerciale en laissant le yuan dévaluer fortement, provoquant un gel mondial du crédit qui fait passer la crise asiatique de 1997 pour un doux jour d’automne.

- L’Italie et son gouvernement populiste jouent au dur avec l’Allemagne et la BCE d’une manière que la Grèce n’a pas pu faire, ce qui a conduit à une crise de l’euro qui éclipse celle de 2012.

- Chacun de ces risques constitue-t-il un danger clair et présent pour les marchés ? OUI.

- Ai-je écrit BEAUCOUP sur chacun de ces risques ? OUI.

- Est-ce que j’écrirai encore là-dessus dans les articles à venir ? OUI.

- Pouvez-vous prendre des mesures pour protéger votre portefeuille contre chacun de ces risques ? OUI.

- Devriez-vous prendre des mesures pour protéger votre portefeuille contre chacun de ces risques ? PEUT-ÊTRE.

- Si l’un de ces risques se concrétisait, verriez-vous probablement une baisse de 20 % des marchés boursiers américains ? OUI.

- Seriez-vous heureux de cela ? NON.

- Devriez-vous changer votre philosophie de placement de base si l’un ou l’autre de ces risques survient ? NON.

C’est vrai. Même si la Fed, la Chine ou l’Italie font totalement exploser notre confortable marché, vous n’avez rien à changer à votre philosophie fondamentale de placement. Vous pouvez conserver votre allocation 60/40. Vous pouvez continuer à prier le grand dieu de la diversification. Vous pouvez garder votre consultant. Vous pouvez continuer à lire les mêmes conseils de vente infantilisants. Vous pouvez continuer à écouter CNBC blâmer la « parité des risques » pour chaque jour de baisse. Vous pouvez continuer à vous réjouir des grands jours où les banquiers centraux sauvent la journée avec leur baratin. Vous pouvez garder votre emploi, parce que tout le monde autour de vous subit les mêmes avanies.

Pourquoi ne devez-vous pas changer votre philosophie de base concernant vos placements ? Parce qu’il s’agit de risques événementiels TRÈS connus et TRÈS bien discutés. Il s’agit de risques d’événements prévisibles. Il y aura une lumière au bout du tunnel (peut-être très long). Est-ce que ça va être l’enfer ? Oui, ça le sera. Mais comme le dit le vieil adage, si vous traversez l’enfer… ne vous arrêtez pas. Quoi que vous ayez fait ? Continuez à le faire. Avec assez de temps (et c’est le facteur déterminant de ce que vous devez faire pour couvrir ou préparer ces Trois cavaliers), vous survivrez à la semi-apocalypse et vous vous en sortirez bien à l’autre bout.

Voir les Trois cavaliers de la semi-apocalypse de l’investissement se révéler n’est pas votre plus grand regret. Vous survivrez.

Mais il y a un quatrième cavalier. Et cela vous obligera à changer votre philosophie de base concernant vos investissements, parce que C’EST votre regret le plus grand en tant qu’investisseur.

Il y a un avenir que tout le monde juge impossible aujourd’hui, mais dont je pense que c’est une possibilité distincte. Le Quatrième cavalier n’est pas (nécessairement) accompagné d’une baisse du marché de 20%. Il se peut qu’il ne soit pas aussi douloureux que l’un de ses trois partenaires juniors. Mais il changera TOUT en matière d’investissement.

Le quatrième cavalier de l’Apocalypse de l’Investissement

- L’inflation n’est pas un saut cyclique et les anticipations inflationnistes ne sont pas « contrôlables » par la Fed sans que celle-ci ne prenne des mesures suicidaires sur le plan politique. Elle ne va pas se suicider politiquement, et le monde entre dans un nouveau régime inflationniste.

C’est la seule question que les investisseurs à long terme DOIVENT se poser pour minimiser leur regret maximum. Vous n’avez pas besoin de bien faire les choses tout de suite. Vous n’avez pas besoin de suivre et de passer outre chaque petite perturbation sur votre chemin. Mais vous DEVEZ vous poser cette question à peu près correctement.

Suis-je dans un monde inflationniste ou déflationniste ?

Depuis plus de 30 ans, nous vivons dans un monde non inflationniste. Depuis 10 ans, nous vivons dans un monde déflationniste. Je ne veux pas dire que les prix de beaucoup de choses n’ont pas augmenté. Je ne veux pas dire que l’inflation n’a pas été un monstre à bien des endroits. Ce que je veux dire, c’est que les attentes d’inflation sont à la baisse depuis plus de 30 ans et qu’elles sont au plus bas depuis dix ans. Ce que je veux dire, c’est que depuis une décennie maintenant, tous nos comportements d’investissement – et par chacun d’entre nous, j’entends le plus petit investisseur individuel jusqu’au président de la Réserve fédérale – sont fondés sur la conviction que a) il n’y a aucune possibilité d’inflation future pour de mauvaises raisons (une monnaie qui a perdu la confiance du monde), et b) il n’y a aucune chance d’inflation future pour de bonnes raisons (croissance économique robuste). Au lieu de cela, l’élément le plus répandu et le plus puissant de la connaissance commune en matière d’investissement est simplement ceci : nous sommes sur un chemin long et gris vers nulle part, un avenir avec trop de dettes et pas assez de croissance, un monde assez agréable s’il n’était pas totalement atone.

Chacun des trois cavaliers de la Semi-apocalypse de l’investissement va créer un choc déflationniste sévère.

C’est pourquoi vous n’avez pas besoin de changer votre plan d’investissement en cas de récession créée par la Fed, de gel du crédit créé par la Chine ou de crise de l’euro créée par l’Italie. Vous connaissez déjà les règles du jeu déflationnistes. C’est ce que vous avez fait (ou auriez dû faire) au cours des dix dernières années. Continuez comme ça.

Mais si nous entrons dans un monde inflationniste, quelque chose que très peu d’investisseurs vivants aujourd’hui ont déjà connu… eh bien, tout ce que vous avez fait au cours des dix dernières années sera un désastre. Vos prières au grand dieu de la diversification, au moins tel que ce dieu se manifeste aujourd’hui comme la « Sainte longue obligation », resteront sans réponse. Votre adhésion au culte de Vanguard, du moins tel qu’il s’exprime aujourd’hui par le culte des fonds indiciels passifs, vous apportera plus de douleur que de réconfort. Le langage même que vous utilisez aujourd’hui pour parler avec d’autres investisseurs des principales abstractions comme la valeur et la croissance se transformera en charabia.

Tout le monde rejette aujourd’hui ce quatrième cavalier du changement de régime inflationniste. Mais, mais… la démographie ! Vous entendez. Ne comprenez-vous pas que la démographie est la « Destinée™ », que nous vieillissons et que nous avons moins d’enfants, ce qui nous condamne à ce long chemin grisâtre ? Mais, mais… la technologie ! Vous entendez. Ne comprenez-vous pas que les robots et l’IA vont tous nous remplacer, nous les simples humains, créant un monde où notre pain et nos cirques sont de moins en moins chers ? Ouais, je comprends. J’entends aussi ces récits et ces mèmes.

Mais c’est ce que je veux dire. Nous croyons que nous sommes dans un monde déflationniste parce qu’on nous DIT que nous sommes dans un monde déflationniste. C’est de notoriété publique. Tout le monde sait que tout le monde sait que l’inflation est morte et a disparu, qu’il s’agit d’un long et gris chemin qui va de l’avant, pour toujours et à jamais.

C’est difficile à imaginer quand on y est immergé, mais le savoir commun peut changer.

Cela inclut une connaissance commune de la nature inflationniste/déflationniste fondamentale de notre monde.

Je crois que c’est en train d’arriver. Je peux me tromper. Mais c’est ce que j’essaie d’imaginer.

Voilà pourquoi je pense que nous assistons au début d’un changement radical dans notre monde économique.

Raison n°1. Comme je l’ai dit, les Trois Cavaliers de la semi-apocalypse de l’investissement sont extrêmement déflationnistes par nature. Malgré ces risques déflationnistes bien connus et bien prégnants, les anticipations d’inflation sont néanmoins en hausse. Tu veux imaginer quelque chose ? Imagine que l’un de ces risques déflationnistes soit résolu d’une manière favorable au marché. Imagine alors ce qu’il adviendra des anticipations d’inflation et des rendements obligataires à long terme !

Et ces trois cavaliers seront résolus. D’une façon ou d’une autre, ces événements chocs le sont toujours. Ils peuvent être résolus d’une manière favorable au marché, ou ils peuvent être résolus d’une manière résolument défavorable au marché. Ce sera peut-être une année ou deux ou trois misérables pour les marchés si l’un ou l’autre d’entre eux arrive au galop. Mais d’une façon ou d’une autre, cela aussi passera. Et ce à quoi tu dois penser, c’est… et après ?

Raison n°2. Les trois principaux missionnaires des narratives pour les marchés – la Fed, la Maison-Blanche et Wall Street – battent le tambour de l’inflation. Ils ont tous leurs raisons. La Fed veut désespérément déclarer la victoire après avoir insisté dix ans sur le fait qu’elle peut dissiper le croque-mitaine déflationniste, la Maison-Blanche veut désespérément graisser les patins pour une campagne électorale en 2020 en stimulant l’inflation des prix des actifs et l’inflation salariale par tous les moyens possibles, et Wall Street veut désespérément une inflation générale des actifs et une bonne histoire sur ce que l’on appelle une rotation de commerce.

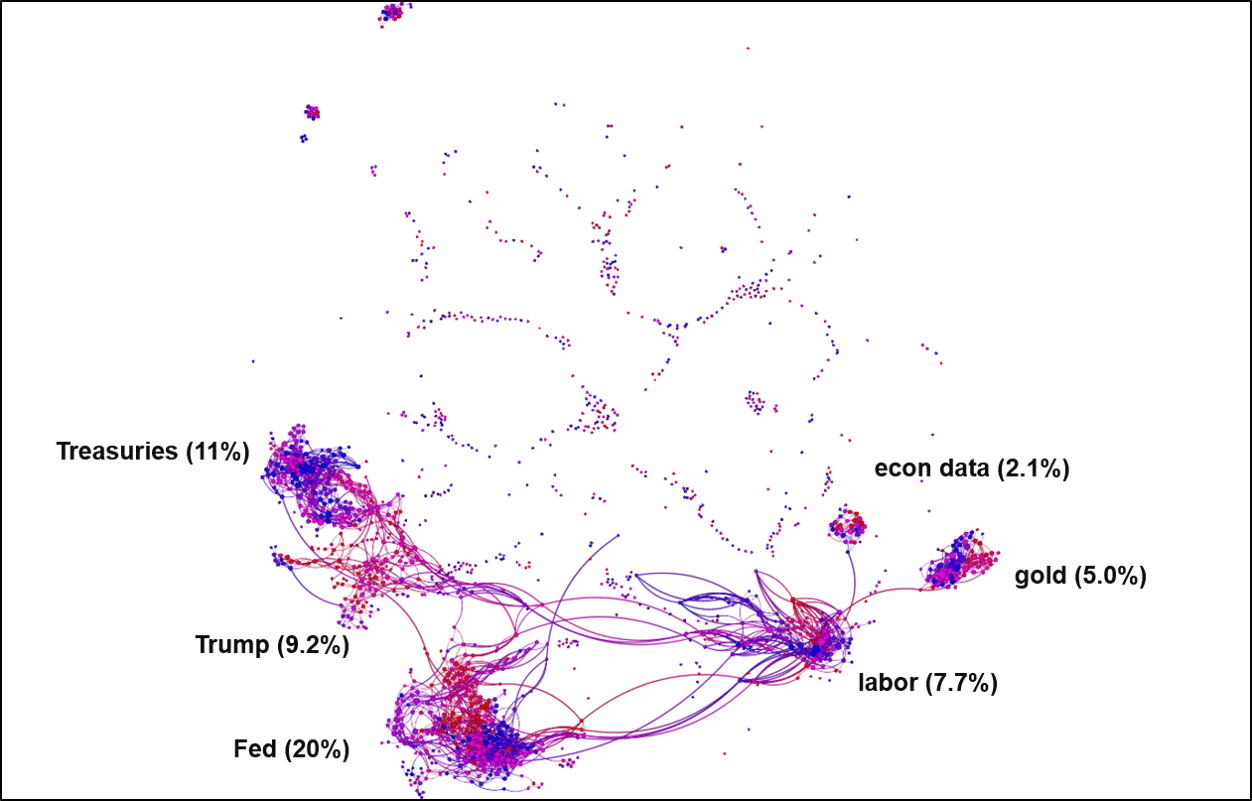

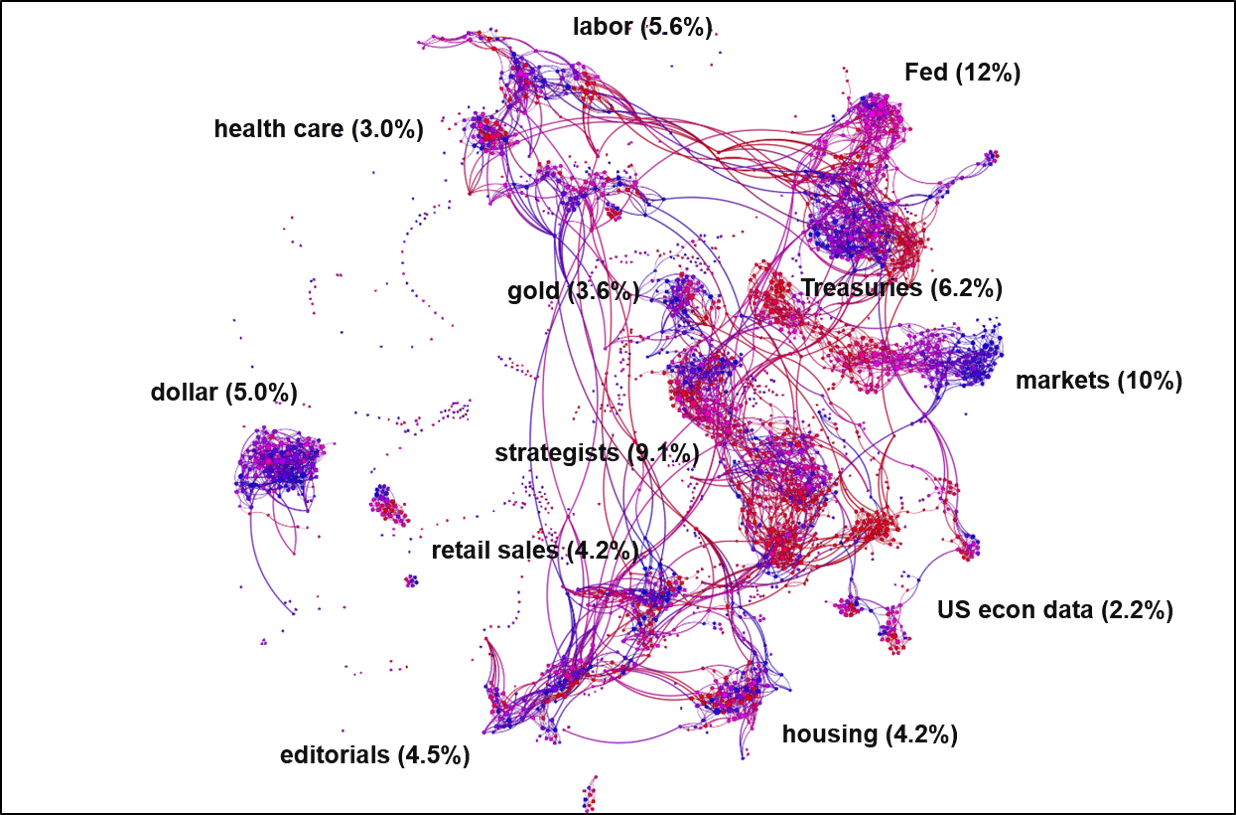

J’ai beaucoup écrit sur la façon dont nous pouvons utiliser la technologie de traitement automatique du langage naturel (TALN) pour mesurer ces battements de tambours, pour créer une présentation visuelle de la dynamique narrative et des sentiments des marchés. C’est ce que j’appelle la machine narrative, et c’est au cœur de la façon dont nous voyons le monde chez Second Foundation Partners.

Je ne répéterai pas tout ce que j’ai écrit en avril sur la dynamique narrative de l’inflation dans « The Narrative Giveth et The Narrative Taketh », mais je vais faire le point. Le point faible de cette note est que l’intensité narrative dans les médias financiers s’est considérablement accélérée au cours de la période de 12 mois se terminant en avril 2018 par rapport à la période de 12 mois se terminant en avril 2017, et que la carte narrative du réseau est passée de là :

Narratif de l’inflation Avril 2016 – Avril 2017 Source : Quid, Inc. À titre d’illustration seulement. Logiciel utilisé sous licence.

à ceci :

Narratif de l’inflation Avril 2017 – Avril 2018 Source : Quid, Inc. À titre d’illustration seulement. Logiciel utilisé sous licence.

Chacun des milliers de points de ces cartes narratives est un article distinct et unique de Bloomberg qui contient le mot « inflation », filtré pour éliminer les articles portant spécifiquement sur l’inflation en dehors des États-Unis. Les articles sont regroupés par l’IA de la TALN sur la base de la similarité dans le choix et la structure des mots, et ils sont colorés par la date de publication (le bleu est antérieur, le rouge est plus récent). Comme je l’ai dit, pour en savoir plus sur la méthodologie, vous devriez commencer par cette note ou consulter le site Web de la Quid, mais le point clé ici est assez évident : la fréquence, la centralité et l’intensité du récit sur l’inflation ont considérablement augmenté dans les médias financiers qui servent de mégaphone à la création du savoir commun.

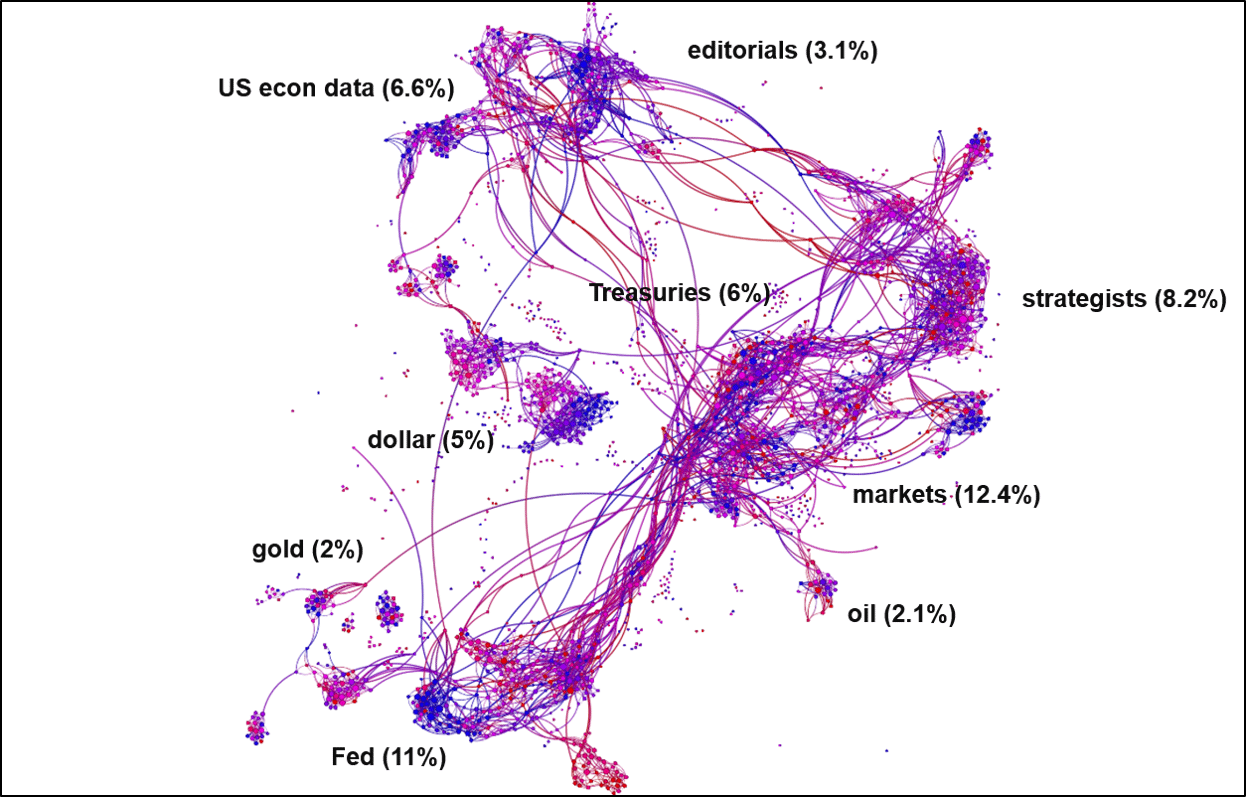

Voici donc une mise à jour se terminant le 21 octobre 2018 (pour les 12 mois), qui tient compte des six mois depuis que les cartes ci-dessus ont été produites.

Narration de l’inflation Octobre 2017 – octobre 2018 Source : Quid, Inc. À titre d’illustration seulement. Logiciel utilisé sous licence.

Nous avons vu légèrement baisser l’intensité narrative de l’inflation au cours des six derniers mois, surtout parce que les récits sur la guerre commerciale et les élections de mi-mandat ont pris de l’ampleur et ont absorbé notre attention qui est limitée, mais c’est quand même une carte qui sonne comme un tambour, bien sûr.

Raison n° 3. Aussi fort et aussi résurgent que le récit sur l’inflation l’est aujourd’hui, le récit sur le déficit budgétaire est tout aussi faible et s’estompe. Je vais présenter cette carte narrative sans commentaire. C’est la somme totale des articles uniques de Bloomberg publiés au cours des 12 derniers mois qui contiennent les mots « déficit budgétaire » et qui ont quelque chose à voir avec le gouvernement américain.

Exposé narratif du déficit budgétaire d’octobre 2017 à octobre 2018 Source : Quid, Inc. À titre d’illustration seulement. Logiciel utilisé sous licence.

Ok, un petit commentaire. 25 articles sur le déficit budgétaire fédéral contre 2 200 sur l’inflation sur la même période de 12 mois dans les mêmes médias financiers. Je n’invente rien. Il y a ZÉRO création narrative autour de l’austérité aux États-Unis. ZÉRO. Et tant que c’est le cas, la dynamique politique des politiques inflationnistes est imparable.

Raison n° 4. De la même manière que la Fed (et la BCE et la BOJ) ont stimulé la déflation avec leur politique de très faible taux d’intérêt, même si elles pensaient réaliser exactement le contraire, les banques centrales vont stimuler l’inflation maintenant qu’elles relèvent les taux d’intérêt, même si elles pensent réaliser exactement le contraire. Pourquoi ? Parce que c’est exactement le même moteur pour le phénomène « nous avons eu la déflation alors que nous pensions avoir l’inflation » lorsque la Fed facilitait les conditions financières et le phénomène « nous avons eu l’inflation alors que nous pensions avoir la déflation » est celui auquel je m’attends maintenant que la Fed les resserre.

Dans toutes les décisions extraordinaires qu’elle a prises en matière de politique monétaire depuis la grande crise financière, la Fed s’est donné pour seul objectif d’inciter les investisseurs (en achetant des actifs plus risqués qu’ils ne le feraient autrement) et les entreprises (en investissant davantage dans les usines, les équipements et la technologie qu’elles ne le feraient autrement) à prendre des risques. Ce n’est pas un but secret. C’est le but avoué de l’assouplissement quantitatif et des achats d’actifs à grande échelle et de toute cette musique. Parmi ces deux objectifs, il est beaucoup plus important d’inciter les entreprises à prendre des risques pour notre santé économique fondamentale et pour le « contrôle » de l’inflation réelle par la Fed – soit pour la faire bouger, soit pour la ralentir. Mais cet objectif beaucoup plus important de stimuler la prise de risques par les entreprises n’a pas été atteint puisque la Fed a créé les conditions financières les plus accommodantes de l’histoire de l’homme, parce qu’elle n’a jamais imaginé quelle serait la réponse réelle de la direction des entreprises dans le monde.

La Fed a souffert d’un manque d’imagination et, par conséquent, elle risque aujourd’hui de voir arriver son plus grand regret – un monde où elle ne « contrôle » pas l’inflation.

J’ai écrit à ce sujet en juillet 2017 dans « Graduellement et puis soudainement », alors que la Fed commençait à peine ses efforts pour faire passer la barre de sa politique monétaire de l’assouplissement au resserrement, et je ne changerais pas un mot aujourd’hui. Voici un extrait :

« La raison pour laquelle les entreprises n’investissent pas plus énergiquement dans les usines, le matériel et la technologie, c’est PARCE QUE nous avons la politique monétaire la plus accommodante de l’histoire du monde, avec l’argent le plus facile à emprunter que les entreprises aient jamais vu. Pourquoi la direction prendrait-elle le risque – et c’est certainement un risque – d’investir en vue d’une croissance réelle alors qu’elle est tellement inondée d’argent facile qu’elle peut battre ses prévisions de bénéfices avec un rachat d’actions sans risque ? Pourquoi la direction prendrait-elle le risque – et c’est certainement un risque – d’investir dans le bénéfice selon les PCGR alors qu’elle est tellement inondée d’argent facile qu’elle peut atteindre ses objectifs annoncés pro forma en achetant simplement des revenus sans profit ? Pourquoi diable les entreprises prendraient-elles le moindre risque alors que la Fed a éliminé toutes les conséquences négatives pour la sécurité ? C’est comme aller dans un collège où la classe inflation donne un A – la note moyenne. Bien sûr, je pourrais me casser le cul pour avoir ce A, mais pourquoi je ferais ça ?

Dans ce monde bizarre que les banques centrales ont créé au cours des huit dernières années, la hausse des taux n’aura pas le même effet modérateur sur l’inflation que dans les cycles de resserrement antérieurs, du moins pas avant d’avoir atteint des taux beaucoup plus élevés que ceux que vous avez aujourd’hui. Cela va accélérer l’inflation en forçant la prise de risque dans le monde réel, ce qui signifie que le chaland devra se déplacer de plus en plus vite à mesure qu’il bouge. Je pense que c’est le casse-tête d’aujourd’hui pour les banques centrales du monde entier – pourquoi nos politiques de facilité monétaire n’ont-elles pas créé de l’inflation dans le monde réel ? – sera bientôt remplacé par un nouveau casse-tête – pourquoi nos politiques monétaires plus strictes n’ont pas permis d’apprivoiser l’inflation aux États-Unis ? »

D’accord, Ben, disons que je vous crois quand vous dites que le plus grand risque pour mes objectifs de placement est le risque que personne n’imagine actuellement, et qu’un changement du régime d’inflation pourrait bien être ce risque inimaginable.

Ma question tient toujours. QUE FAISONS-NOUS ?

Voilà l’astuce. Nous essayons de trouver un moyen de répondre à nos préoccupations très réelles au sujet des Trois cavaliers de la semi-apocalypse de l’investissement, dont chacun est un choc déflationniste grave mais de courte à moyenne durée s’il se produit, dans le contexte d’un changement potentiel à long terme du tissu fondamental de notre monde des placements, comme cela se produit si le quatrième chevalier inflationniste arrive en ville.

Pour réussir ce tour de passe-passe, nous devons penser à la nature du temps et à l’exclusivité (ou non) des états du monde. Nous devons réfléchir très sérieusement à la voie que nos portefeuilles emprunteront dans un monde probabiliste et à notre incapacité à prédire l’issue d’un système à trois corps.

Pour réaliser ce tour de passe-passe, nous devons faire la différence entre l’analyse que nous devrions utiliser pour les questions de risque et l’analyse que nous devrions utiliser pour les questions d’incertitude.

Un risque est une chose à laquelle nous pouvons attribuer une certaine probabilité raisonnable de survenance ET une sorte d’évaluation raisonnable de son impact potentiel, de sorte que nous puissions calculer ce qu’on appelle une « utilité attendue »… en clair, de sorte que nous puissions parler de manière significative du risque par rapport à la récompense d’une action ou d’une décision. Bien sûr, nous ne sommes pas sûrs à 100% de ces probabilités et de cette évaluation. Bien sûr, nous ne pouvons pas prédire ce qui va se passer à l’avenir. Mais nous pouvons estimer les probabilités futures à court terme et nous pouvons constamment nous adapter à ces estimations changeantes, si c’est ce que nous voulons faire. Pour reprendre la brillante caractérisation de Donald Rumsfeld, souvent dénigrée mais vraie, un risque est un « known unknown ». [« Connu inconnu », NdT]

Une incertitude est quelque chose pour laquelle nous ne pouvons pas assigner une probabilité raisonnable d’occurrence OU son impact potentiel est si grand que penser en termes de probabilités et d’utilités attendues et de risque versus récompense n’a pas beaucoup de sens. En termes rhumsfeldiens, l’incertitude est un « unknown unknown » [« Inconnu inconnu », NdT], et historiquement l’exemple classique d’une incertitude était de savoir si l’on gagnerait ou non une guerre majeure. De nos jours, l’exemple classique d’incertitude est le changement climatique mondial. Gardez cette pensée en tête.

L’analyse financière moderne et le conseil financier moderne sont très compétents lorsqu’il s’agit de prendre des décisions face à des risques. En fait, c’est leur boulot. Tout ce que vous dit votre consultant est basé sur la prise de décision face à des risques. Tout ce que vous dit votre portefeuille modèle Big Bank est basé sur la prise de décision devant un risque. Tout ce que vous dit la théorie moderne du portefeuille est basé sur la prise de décision face à un risque. Il s’agit d’un exercice de maximisation – maximiser le rendement attendu par rapport à une série de décisions en matière de risque par rapport au rendement – et cela fonctionne parfaitement bien si vous disposez de données historiques stables et de risques courants bien définis. Moins bien si vous avez des données historiques instables et des risques actuels mal définis.

D’autre part, l’analyse financière moderne et les conseils financiers modernes sont inutiles lorsqu’il s’agit de prendre des décisions dans l’incertitude. Pire qu’inutile, vraiment, parce que vous obtiendrez activement de mauvaises recommandations d’une machine de maximisation de l’utilité attendue (qui est ce que l’analyse financière moderne est vraiment) si vous l’appliquez aux questions d’incertitude. C’est comme utiliser une scie quand on a besoin d’un marteau. Non seulement vous n’avez aucune chance d’enfoncer ce clou, mais vous allez endommager le bois.

Les Trois cavaliers de la semi-apocalypse de l’investissement sont des RISQUES.

Ce sont des risques mal définis, et nous allons en parler, mais une récession causée par la Fed, un gel du crédit mondial causé par la Chine et une crise de l’euro menée par l’Italie sont, essentiellement, des risques plutôt que des incertitudes. Cela signifie que la bonne trousse à outils pour déterminer comment s’y préparer et y faire face est fondamentalement la même que celle que chaque conseiller et investisseur utilise depuis plus de 30 ans. Vous diversifiez votre portefeuille avec des obligations d’État à long terme, vous accordez beaucoup d’attention aux impôts et aux frais, et surtout, vous ne perdez pas votre sang-froid. Vous ne perdez pas votre sang-froid au sommet en utilisant des effets de levier, et vous ne perdez pas votre sang-froid au bas de l’échelle en vous trahissant. Vous restez investi sur des marchés qui présentent un niveau de risque constant, c’est pourquoi je suis un fan de la philosophie d’investissement qui sous-tend les stratégies de placement croisées ajustées en fonction de la volatilité… vous savez, ce que les chasseurs de sorcières appellent la parité des risques.

Ce que cela signifie en pratique pour de nombreux investisseurs, peut-être la plupart d’entre eux, c’est que la bonne chose à faire pour couvrir leur portefeuille contre les Trois Cavaliers est… de ne RIEN faire.

Je sais, je sais … Je parle ici contre mon intérêt personnel, mais je crois fermement que presque tous les investisseurs, surtout les investisseurs à long terme, commettent une erreur s’ils couvrent activement leurs portefeuilles à l’avance contre des risques d’événements mal définis mais bien connus. Cela aussi passera, ou peut-être que cela n’arrivera jamais, ou peut-être que cela n’arrivera pas comme tout le monde l’avait prévu. J’ai vu trop d’investisseurs (civils et professionnels) zigzaguer alors qu’ils devraient zaguer, fermer la porte de l’écurie après la sortie du cheval, surpayer pour l’assurance, s’attacher à des nœuds… J’ai mille métaphores sur l’idée de mal jouer avec le risque en se protégeant d’événements potentiels.

Maintenant, ce que je pense qu’il est conseillé, cependant, c’est de réagir au risque d’événement une fois qu’il s’est réellement produit. Ce qui me semble souhaitable, c’est d’avoir un plan pour ce qu’il faut vendre et ce qu’il faut acheter. Ce qui me paraît souhaitable, c’est de mesurer la dynamique du risque événementiel au fur et à mesure qu’il se produit et qu’il est converti en un récit qui fait évoluer le marché, et d’utiliser cela comme déclencheur pour le plan.

C’est très similaire à ce que fait une stratégie de parité des risques, c’est pourquoi j’aime beaucoup cette philosophie. La parité de risque réagit à un choc événementiel persistant en vendant le portefeuille à mesure que les risques réalisés augmentent. Elle n’essaie pas de prédire la suite. Il ne s’agit pas de créer de l’« alpha ». C’est essayer de vous garder dans le jeu tout en essayant de vous empêcher d’être emporté. Approuvé ! Je pense que c’est la bonne philosophie d’investissement pour faire face à ces risques d’événements mal définis mais bien connus, mais sous une forme (trop) systématique et (trop) brutale. Je pense qu’il est possible d’allier la position réactive et profondément agnostique d’une stratégie de parité des risques avec une analyse narrative et une gestion discrétionnaire.

C’est ce que je veux faire avec MA participation au marché.

Que faites-vous pour les Trois Cavaliers ? Vous ne couvrez pas votre portefeuille à l’avance. Attendez que les cavaliers arrivent en ville. Et puis tu joues au plus ancien des jeux.

- Vous gardez votre sang-froid et embrassez le jeu, parce que vous êtes prêt ;

- Vous n’hésitez pas à vendre (ou à acheter), car vous avez un plan ;

- Vous êtes assez souple pour être sur la défensive, parce que vous savez que le jeu peut aller contre vous ;

- Plus important encore, vous pouvez imaginer la suite, car vous regardez les récits de l’évolution du marché se développer en temps réel.

C’est notre jeu pour l’année prochaine, tout en nous préparant pour le quatrième cavalier.

Le Quatrième cavalier de l’apocalypse de l’investissement est une INCERTITUDE.

Et cela exige une trousse d’outils complètement différente, un état d’esprit complètement différent.

Il y a urgence face à une incertitude, si vous croyez qu’elle existe, qui ne se rapporte pas à un risque. Les conséquences d’une incertitude qui s’installe dans une mauvaise forme… eh bien, c’est le regret maximum. C’est le chemin que nous DEVONS éviter. C’est la probabilité que nous DEVONS minimiser.

J’ai mentionné plus tôt que le meilleur exemple moderne d’incertitude est le changement climatique mondial, et j’adore la comparaison directe avec le changement du régime d’inflation mondial. Les deux sont infalsifiables parce qu’aucun des deux ne génère d’hypothèses expérimentales, les deux sont impossibles à prouver d’une manière scientifique classique, et les deux sont, à mon avis, vrais et réels. J’ai découvert que les réactions à l’un sont prédictives des réactions à l’autre. Si vous résistez aux preuves circonstancielles du changement climatique mondial, je parie que vous résistez aux preuves circonstancielles d’un changement du régime d’inflation mondial. J’ai compris ça. C’est pas grave.

Les deux sont GRANDS. Je ne pense pas que quiconque rejette les enjeux ici. Et cela me facilite la tâche de suggérer des choses à faire. Parce que, contrairement au changement climatique mondial et aux politiques mises de l’avant pour le ralentir ou l’inverser, je n’essaie pas d’inverser quoi que ce soit en modifiant le régime d’inflation mondial. Je ne suggère pas de grandes politiques macroéconomiques pour empêcher cela, je suggère des politiques d’investissement personnel pour survivre à cela ! Tant que vous acceptez les enjeux potentiels d’un changement de régime d’inflation, je pense qu’il est plus facile d’envisager le bien-fondé de prendre des mesures pour réduire au minimum les conséquences vraiment négatives.

Plus facile, mais pas facile.

Voici ce qu’exige la préparation de votre portefeuille à un monde intrinsèquement inflationniste :

- Vos obligations d’État à long terme ne seront plus un bon diversificateur. Ce ne sera qu’un ennui. Je parie qu’ils représentent une grande partie de votre portefeuille aujourd’hui ;

- Les titres de marché très abstraits seront très décevants. Même les titres quelque peu abstraits (ETFs) ne fonctionneront pas aussi bien qu’ils l’ont fait. Vous devrez vous rapprocher des flux de trésorerie réels, ce qui va à l’encontre de toutes les « innovations » financières des dix dernières années ;

- Les actifs réels auront beaucoup d’importance, mais dans un contexte moderne. Ce qui veut dire que je préférerais avoir une part fractionnaire de propriété dans la propriété intellectuelle avec un puissant potentiel d’octroi de licences plutôt que des terres agricoles ;

- Les trois principales considérations de l’analyse fondamentale dans un monde inflationniste : pouvoir d’établissement des prix, pouvoir d’établissement des prix et pouvoir d’établissement des prix. Je pourrais continuer à écrire ça pour les dix meilleures considérations. Personne n’analyse plus les entreprises pour établir le prix de leur pouvoir d’achat ;

- Lorsque tout le monde a une croissance nominale des revenus, les modèles d’affaires basés sur une croissance des revenus sans profit n’obtiendront pas le même multiple d’évaluation. Pas du tout. Plus généralement, tout modèle d’entreprise qui semble si séduisant dans un monde de pénurie de croissance nominale ressemblera soudainement à de la merde ;

- Les politiques sociales telles que le revenu de base universel feront partie intégrante d’un changement de régime d’inflation mondial. Je n’ai aucune idée de l’impact que de telles politiques auront sur le monde de l’investissement. Mais elles en auront ;

- Peut-être plus important encore, le récit de l’omnipotence de la Banque centrale sera brisé. Les banques centrales resteront la force la plus puissante sur les marchés, capables de débloquer des milliards de dollars en achats. Mais le savoir commun va changer. La capacité de mâchoire des marchés diminuera. Cela va nous manquer. Parce que l’alternative est un monde de marché où PERSONNE n’est en charge, où PERSONNE n’est en contrôle. Et ce sera effrayant après plus de 10 ans de dépendance totale ;

- Dieu nous aide, mais il y a un argument pour le Bitcoin ici.

Matthias Gerung, « Quatre cavaliers de l’Apocalypse » (vers 1530)

Concrètement, le plus grand conflit entre le portefeuille que vous avez aujourd’hui, le portefeuille que vous voudrez si l’un des Trois Cavaliers arrive, et le portefeuille que vous voudrez si le Quatrième Cavalier apparaît est dans une classe d’actifs particulière : les obligations gouvernementales à long terme. Vous en avez aujourd’hui – beaucoup même si vous êtes un investisseur institutionnel – et elles ont été excellentes pour vous. Mais aujourd’hui, elles vous rendent nerveux même si elles ne vous ont pas encore tué. Vous serez heureux de les avoir si nous recevons un choc déflationniste de l’un des Trois Cavaliers, très heureux. Mais si le quatrième cavalier arrive, vos obligations d’État à long terme vous tueront.

Comment concilier tout cela ? En partie à travers le temps, en partie par la planification, le plus souvent par un état d’esprit. Ce qui veut dire ceci :

Aujourd’hui, vos obligations d’État à long terme sont au cœur de votre portefeuille. Elles devraient devenir une position tactique.

Je ne veux pas dire que vous les vendrez demain. Je ne veux pas dire que vous les vendrez la semaine prochaine, le mois prochain ou l’année prochaine. En fait, si nous subissons un choc déflationniste à la suite d’une récession causée par la Fed, d’un gel du crédit mondial causé par la Chine ou d’une crise de l’euro causée par l’Italie, vous allez vouloir en acheter davantage. Cette « détention tactique » constituera une part très importante de votre portefeuille. Mais faites-en une tactique d’attente. Faites-en quelque chose que vous êtes prêt à vendre. Sans hésitation. Sans perdre votre sang-froid.

Henry Temple, alias Lord Palmerston, a dirigé la politique étrangère britannique tout au long du milieu du XIXe siècle, lorsque la Grande-Bretagne était au sommet de sa puissance impériale. Voici sa grande citation :

« Les nations n’ont pas d’amis ou d’alliés permanents, elles n’ont que des intérêts permanents. Nous n’avons pas d’alliés éternels, et nous n’avons pas d’ennemis perpétuels. Nos intérêts sont éternels et perpétuels, et il est de notre devoir de suivre ces intérêts. »

Il est facile de se méprendre sur les idées et les investissements qui ont fonctionné pour nous pendant 30 ans pour devenir des alliés permanents. Ils ne le sont pas. Il est facile de perdre notre imagination à considérer ce qui pourrait fonctionner le mieux pour nos intérêts, à cimenter les allocations ou les classes d’actifs comme sacro-saintes à notre portefeuille. Elles ne le sont pas. Il est facile de confondre un événement avec un changement de régime. Il est facile de confondre un risque avec une incertitude. Ce n’est pourtant pas la même chose.

Un changement s’en vient, mes amis, comme toujours. Mais avec des yeux ouverts et un cœur solide, nous pouvons atteindre la fin que nous méritons. Ou au moins minimiser les chances de la fin que nous ne voulons pas.

Note du Saker Francophone Alors, quel manque d'imagination pourrait nous faire échouer collectivement au méta-jeu du pouvoir entre les élites et les peuples ? Notre imagination collective ne doit pas avoir de limites. Il faut pouvoir serrer ces oligarques de très près, surtout là ou la lumière n'éclaire pas. Il faut devancer leurs plans, avoir des coups d'avance sur tous les sujets, imaginer les complots à venir avant même qu'ils y pensent et poser des marqueurs, des jalons, des lignes jaunes et même rouges ... Il y a 2 ans, un bloggeur a fait remonter l'info que des avions civils ukrainiens survolaient les zones de combats en Syrie, folie d'un pilote, économie de bout de chandelle sur le carburant ou préparation d'un faux attentat facilement imputable au Régime de Bashar. Incroyable, des gens surveillent le ciel en Syrie et sans doute ailleurs au cas où ... Et dieu sait combien de gens surveillent combien de choses de ce monde sur la foi d'une intuition ... Des millions de veilleurs, un cauchemar pour le Système qui doit maintenant en permanence écoper pour cacher les erreurs anciennes, calmer les ardeurs des jeunes impétueux et on imagine la difficulté pour imaginer la suite du scénario alors que nos imaginations galopent. Au diable le complotisme, l'imagination parfois trop fertile de certains est aussi notre atout contre le Système, notre arme asymétrique.

Traduit par Hervé, relu par Cat pour le Saker Francophone