… et emmène notre nation vers la faillite

Par Chris Hamilton – Le 13 novembre 2017 – Source Econimica

Un siècle de mise en esclavage

L’histoire de la Réserve Fédérale

J‘espère que cet article soulèvera d’importantes questions sur le rôle de la Federal Reserve aux États-Unis. Je vais tenter d’entamer une analyse assez large sur les impacts financiers et économiques ayant permis à la Réserve fédérale de diriger l’économie américaine. Au cœur de cette discussion, il y a comment la Réserve fédérale a toujours été, ou peut-être s’est transformée, en un prêteur prédateur au niveau de l’État, fournissant ainsi les moyens à une nation de finalement se mettre en faillite.

Contre les vœux inflexibles des rédacteurs de la Constitution, en 1913, le système de la Réserve fédérale a été créé par le Congrès. Selon le site Internet de la Fed, « il a été créé pour fournir à la nation un système monétaire et financier plus sûr, plus flexible et plus stable ». Bien que certaines parties du système de la Réserve fédérale partagent certaines caractéristiques avec les entités du secteur privé, la Réserve fédérale était censée être établie pour servir l’intérêt public.

Si on en fait un rapide survol, la politique monétaire est le centre de l’action de la Réserve fédérale, en tant que banque centrale, pour atteindre trois objectifs spécifiés par le Congrès : un maximum d’emplois, des prix stables et des taux d’intérêt modérés à long terme aux États-Unis. La Réserve fédérale mène la politique monétaire du pays en gérant le niveau des taux d’intérêt à court terme et en influençant la disponibilité et le coût du crédit dans l’économie. La politique monétaire affecte directement les taux d’intérêt ; elle affecte indirectement les cours des actions, la richesse et les taux de change. Par ces canaux, la politique monétaire influe sur les dépenses, l’investissement, la production, l’emploi et l’inflation aux États-Unis.

Je pense que ce qui s’est vraiment passé en 1913, c’est que le Congrès a volontairement abdiqué une partie de ses responsabilités et, par l’entremise de la Réserve fédérale, a entamé un processus qui devait miner progressivement le fonctionnement de la démocratie américaine. « Comment ? », me demandez-vous ? La Fed, pensant que le marché libre était « imparfait » (c’est-à-dire mauvais) croyait qu’elle (la Fed) devait contrôler et fixer les taux d’intérêt, déterminer le plein emploi, déterminer les prix des actifs ; pas le « marché libre ». Et voici ce qui est arrivé :

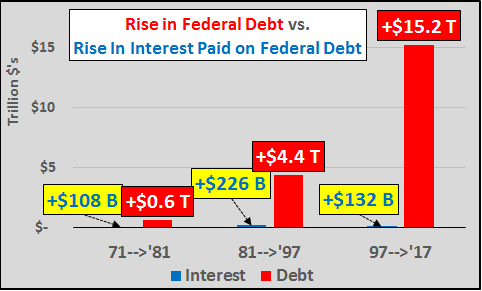

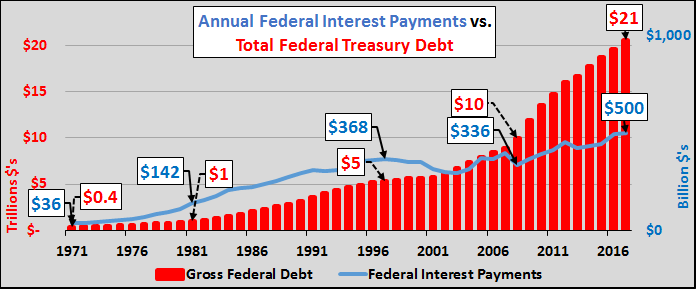

- De 1913 à 1971, une augmentation de 400 milliards de dollars de la dette fédérale a coûté 35 milliards de dollars en paiements d’intérêts annuels supplémentaires.

- De 1971 à 1981, une augmentation de 600 milliards de dollars de la dette fédérale a coûté 108 milliards de dollars en paiements d’intérêts annuels supplémentaires.

- De 1981 à 1997, une augmentation de 4 400 milliards de dollars a coûté 224 milliards de dollars en paiements d’intérêts annuels supplémentaires.

- De 1997 à 2017, une augmentation de 15 200 milliards de dollars n’a coûté « que » 132 milliards de dollars en paiements d’intérêts annuels supplémentaires.

Arrêtez vous et relisez ces lignes… Encore une fois. Dans le cas où vous êtes encore debout, consultez le tableau ci-dessous…

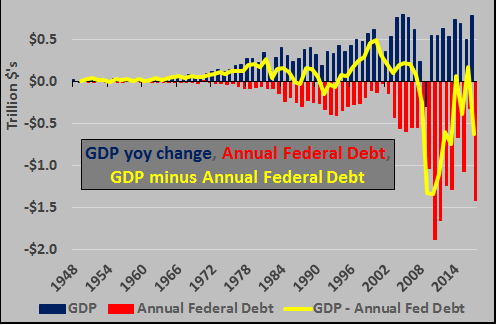

Quel a été l’impact économique de la Réserve fédérale encourageant toute cette dette ? La ligne jaune dans le graphique ci-dessous montre l’impact annuel net de la croissance économique (en croissance, stimulée par les dépenses de cette nouvelle dette)… mesurée par le PIB (colonnes bleues) moins la hausse annuelle de la dette fédérale (colonnes rouges ). En visualisant ces courbes, le problème devrait être assez évident. Le PIB, soustrait de la dette fédérale annuelle alimentée des dépenses, montre que l’économie américaine s’effondre si on enlève les dépenses massives de dette dans le calcul de la « croissance économique ».

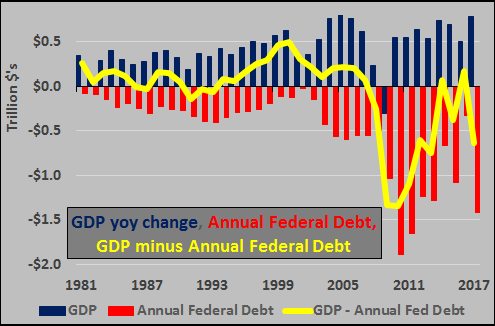

Ici on a la même chose qu’au dessus, mais en gros plan de 1981 à aujourd’hui. ce n’est pas joli joli.

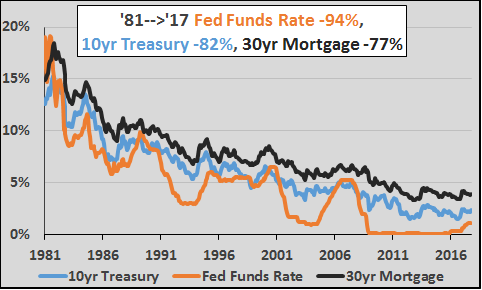

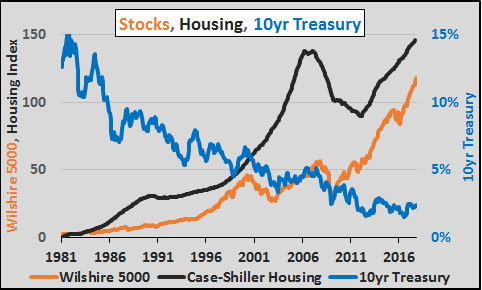

Si on considère la situation depuis 1981, le taux FFR (taux des fond fédéraux) de la Réserve fédérale est en baisse de 94% avec un fort impact sur les bons du Trésor à 10 ans (en baisse de 82%) et le taux hypothécaire à 30 ans (en baisse de 77%). Quatre décennies de dépréciation du coût du service de la dette ont encouragé et promu une utilisation toujours plus grande de celle-ci.

Encore une fois, selon le site Web de la Fed, « elle a été créée pour fournir à la nation un système monétaire et financier plus sûr, plus flexible et plus stable ». Cependant, le graphique ci-dessous montre l’impact des politiques de la Réserve fédérale sur les bons du Trésor à 10 ans, les actions (le Wilshire 5000 représentant toutes les actions américaines cotées en bourse), et le logement est tout sauf « plus sûr » ou « stable ».

Auparavant, j’ai clairement indiqué que l’appréciation des actifs fournie par la Fed n’aide que quelques privilégiés, au détriment de la masse, ICI.

Mais une république démocratique qui fonctionne est fondée sur un principe simple selon lequel nous (le peuple) choisissons librement nos dirigeants qui, entre autres, feront des compromis sur la manière dont les taxes doivent être perçues, combien d’impôts doivent être prélevés et comment cette fiscalité doit être dépensée. L’intervention de la Réserve fédérale dans cette équation, le contrôle des taux d’intérêt, l’achat pur et simple d’actifs et l’évidente hausse des prix des actifs ont introduit dans la nation un cancer qui a maintenant métastasé.

Avec le temps, le Congrès (et l’électorat) ont réalisé qu’ils n’avaient plus à faire de compromis entre des besoins infinis et des moyens finis. Les réductions des taux d’intérêt sur près de quatre décennies par la Réserve fédérale et après une décennie d’achats d’actifs ont motivé l’élection de candidats promettant toujours plus d’actions du gouvernement malgré l’absence d’impôts en hausse pour payer tout cela. La flambée des prix des actifs a créé une hausse rapide des recettes fiscales. Ceux qui soutenaient le « conservatisme budgétaire » ou l’idée de vivre selon nos moyens (parmi les Républicains et / ou les Démocrates) sont devenus tout simplement inéligibles.

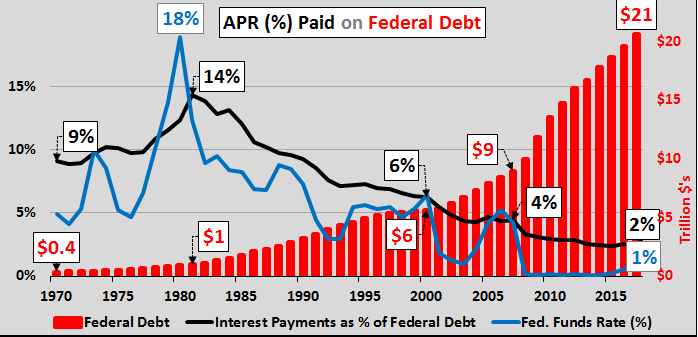

Ce désordre créé par le Congrès a abouti à l’accumulation d’une dette nationale au-delà de nos moyens de pouvoir la rembourser. Comme le montre le graphique ci-dessous, le taux d’intérêt de la Réserve fédérale (en bleu) a atteint un sommet en 1981 et a été continuellement réduit jusqu’à atteindre zéro en 2009. L’impact de la baisse des taux d’intérêt a été énorme sur la dette nationale. Elle est passée de moins de 1000 milliards de dollars en 1981 à près de 21 000 milliards de dollars actuellement. Cependant, grâce aux taux de la Réserve Fédérale apparemment en baisse constante, le taux d’intérêt américain a continuellement baissé à l’inverse pour assurer la solvabilité de l’Amérique ou sa capacité à rembourser la dette.

L’impact de la baisse des taux a signifié que l’Amérique ne serait pas accablée par des paiements d’intérêts en hausse significative ou par le très redouté « Armageddon » (graphique ci-dessous). L’avantage immédiat est de pourvoir dépenser maintenant, sans l’inconvénient d’avoir jamais à rembourser, ou même de devoir simplement payer plus d’intérêts. Les politiciens ont pu dire à leurs électeurs qu’ils pouvaient tout avoir… et quiconque suggérait le contraire n’était manifestement pas dans le coup. La dette fédérale s’est envolée encore et encore, mais les intérêts payables en dollars sur cette dette n’ont que légèrement augmenté.

- En 1971, les États-Unis ont payé 36 milliards de dollars d’intérêts sur 400 milliards de dollars de dette fédérale… Un taux annuel de 9%.

- En 1981, les États-Unis ont payé 142 milliards de dollars avec un peu moins de 1 000 milliards de dollars en dette… Un taux annuel de 14%.

- En 1997, les États-Unis ont payé 368 milliards de dollars sur 5 400 milliards de dollars de dette ou 7% annuel… Et bien que la dette ait presque doublé en 2007, les paiements d’intérêts annuels en 2007 étaient inférieurs de 30 milliards de dollars à ceux d’une décennie avant.

- En 2017, les États-Unis verseront environ 500 milliards de dollars sur près de 21 000 milliards de dollars de dettes… un taux annuel de seulement 2%.

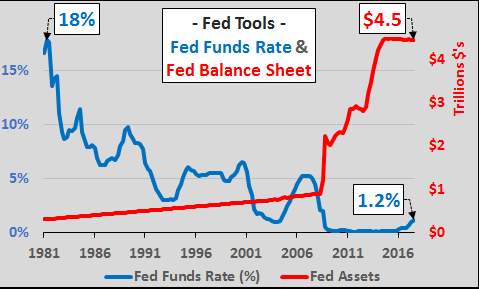

La Réserve fédérale a commencé à réduire ses taux d’intérêt de référence en 1981 à partir de ce maximum. Peu de gens ont compris que la Fed baisserait continuellement ses taux au cours des trois prochaines décennies. Mais en 2008, les taux même au plus bas ne suffisaient plus. La Réserve fédérale a décidé de créer de l’argent et d’acheter 4 500 milliards de dollars d’actifs à moyen et long terme. Avant cela, la Fed ne détenait quasiment aucun actif au-delà d’actifs à court terme nécessaires à son rôle pour mettre en place sa politique monétaire. Le changement visant à détenir des actifs à plus long terme était un mandat nouveau et différent, décidé en petit comité, visant à maintenir et à augmenter les prix des actifs.

Mais pourquoi cette baisse des taux d’intérêt et ces achats d’actifs ?

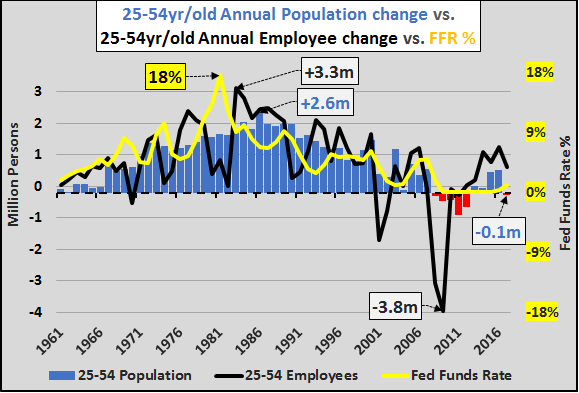

Les taux d’intérêt de la Réserve fédérale ont très simplement suivi principalement le cycle de la population et seulement ensuite le cycle économique. Le graphique ci-dessous met en évidence une croissance annuelle de la population âgée de 25 à 54 ans (colonnes bleues) par rapport à la variation annuelle des employés âgés de 25 à 54 ans (ligne noire), le tout mis en parallèle avec le taux des fonds fédéraux (ligne jaune). Le taux de la Fed a suivi celui de la croissance démographique des 25-54 ans… et la demande croissante, puis qui a ensuite décéléré et est maintenant en déclin. Cela signifie que les taux plus bas ou négatifs sont probablement là pour longtemps (malgré le message actuel de la Fed prétendant le contraire).

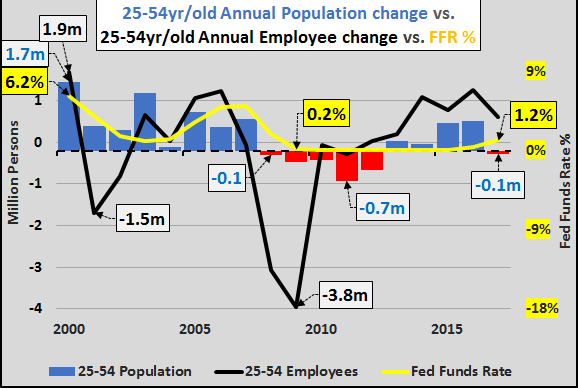

Ci-dessous, un gros plan du tableau ci-dessus de 2000 à aujourd’hui.

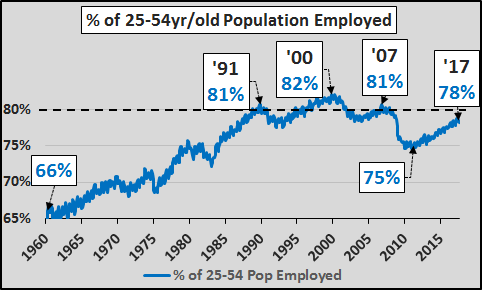

On est à court d’employés ? Chaque fois que le segment de la population âgée de 25 à 54 ans a dépassé 80% de taux d’emploi, les bouleversements économiques n’ont pas été loin devant. Nous venons de dépasser 78%, en tenant compte de la baisse de la population âgée de 25 à 54 ans par rapport à la hausse du taux d’emploi… et les États-Unis devraient dépasser les 80% en 2018 dans cette catégorie.

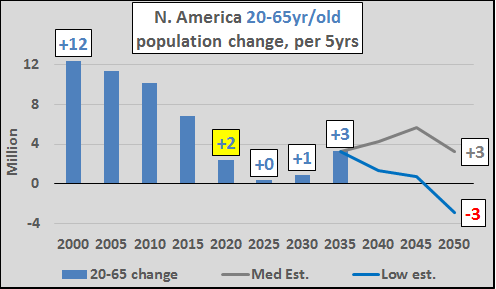

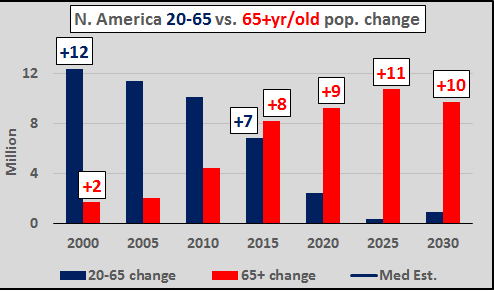

Étant donné que le taux de la Fed suit la croissance de la population, considérons que la population âgée de 20 à 65 ans, même en taillant plus large, verra la croissance démographique s’essouffler au cours des deux prochaines décennies. Ce n’est pas une prévision ou une estimation, cette population est déjà née et la seule variable est le niveau d’immigration… qui diminue rapidement en raison de la baisse de l’immigration clandestine, ce qui signifie que l’estimation inférieure du recensement est plus probable que l’estimation moyenne.

Alors, sur quel segment va se développer la population américaine ? La population âgée de 65 ans est celle qui est sur le point d’augmenter.

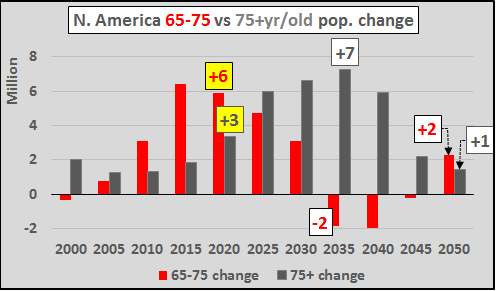

Mais la croissance de la population va se décaler vers le segment des personnes âgées les plus âgées… la population âgée de plus de 75 ans. J’ai décrit ces problèmes précédemment ICI.

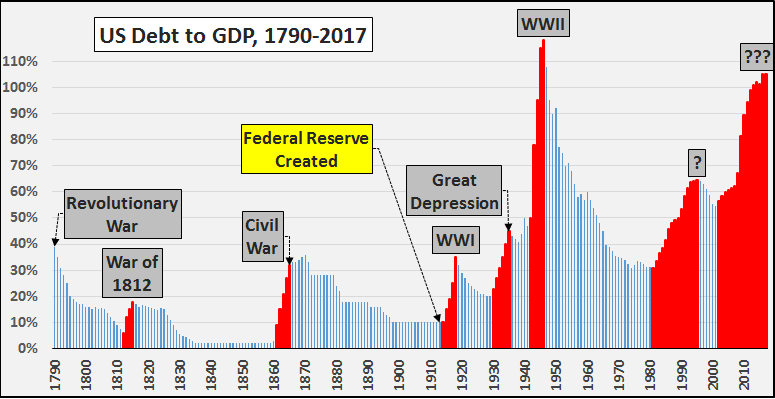

Si on revient à la Réserve fédérale, examinons l’impact sur la création de la dette avant et après la création de la Réserve fédérale:

- 1790-1913 : La dette sur PIB est en moyenne de 14%

- 1913-2017 : La dette sur PIB est en moyenne de 53%

- 1913-1981 : 46% en moyenne

- 1981-2000 : 52% en moyenne

- 2000-2017 : 79% en moyenne

Comme le montre le graphique ci-dessous, depuis la création de la Réserve fédérale, la croissance de la dette (par rapport à la croissance de l’activité économique) est passée à des niveaux jamais imaginés par les pères fondateurs. En particulier, les poussées systématiques de l’endettement depuis 1981 ne ressemblent à rien de ce qui a jamais été observé dans l’histoire américaine. Bien que le pic de la dette par rapport au PIB de la Seconde Guerre mondiale ait pu être plus élevé (les variations du PIB signifient que les niveaux actuels du PIB surévaluent vraisemblablement considérablement l’activité économique), la durée et le recours à la dette étaient entièrement liés à la guerre. À la fin de la guerre, l’économie ne s’appuyait plus sur la dette pour poursuivre sa croissance et la dette totale a chuté.

Toute suggestion sous-entendant que la situation actuelle a déjà été vue en Amérique est tout simplement ridicule. Considérons que pendant la Seconde Guerre mondiale, la dette a été utilisée pour mener une guerre et lancer une reconstruction globale via le Plan Marshall… Mais en 1948, la dette fédérale totale avait déjà été remboursée de 19 milliards de dollars soit une réduction de 7%… et la dette totale n’a pas dépassé la limite haute de 1946 avant 1957. Durant cette période, l’économie devait connaître un essor sans croissance de la dette fédérale.

- 1941 … Dette de la Fed = 58 milliards de dollars (Dette sur PIB = 44%)

- 1946 … Dette de la Fed = 271 milliards de dollars (Dette sur PIB = 119%)

- 1948 … Dette de la Fed = 252 milliards de dollars (-19 Md$) (Dette sur PIB = 92%)

- 1957 … Dette de la Fed = 272 milliards de dollars (Dette sur PIB = 57%)

Si la crise actuelle a pris fin en 2011 (la récession a elle pris fin en 2010, en juillet 2011, les marchés boursiers avaient déjà récupéré leurs pertes), l’utilisation de la dette comme mesure de stimulation temporaire aurait dû prendre fin ! Au lieu de cela, la dette et la dette sur PIB continuent d’augmenter.

- 2007 … Dette fédérale = 8 900 milliards de dollars (dette sur PIB = 62%)

- 2011 … Dette fédérale = 13 500 milliards de dollars (dette sur PIB = 95%)

- 2017 … Dette fédérale = 20 500 milliards de dollars (dette sur PIB = 105%)

Juillet 2011 a été l’occasion d’un grand débat sur le plafond de la dette lorsque l’Amérique a déterminé, une fois pour toutes, que la dette fédérale n’était pas réellement de la dette. L’Amérique n’avait aucune intention de la rembourser. C’était simplement de la monétisation et tant que la Réserve fédérale maintenait le ZIRP, et que tous les importateurs de pétrole étaient obligés d’acheter leur pétrole en dollars américains grâce à l’accord sur le pétro-dollar… Qu’est-ce qui pouvait mal tourner ?

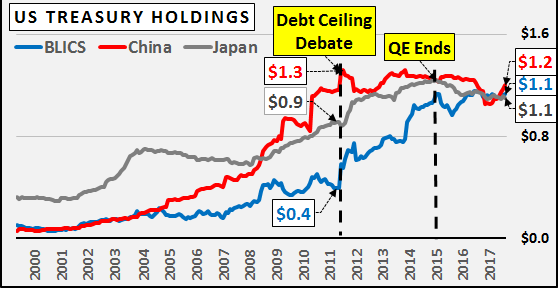

Mais qui allait continuer à acheter de la dette américaine si les États-Unis étaient accros à la monétisation pour payer leurs factures ? Apparemment, pas les étrangers. Si nous examinons les achats de bons du Trésor depuis l’étranger, des changements très notables sont apparus à compter de juillet 2011 :

- Les BRICS (Brésil, Russie, Inde, Chine, Afrique du Sud… représentés en rouge dans le graphique ci-dessous) ont cessé d’accumuler une dette nette américaine en juillet 2011.

- Simultanément à la cessation des achats par les BRICS, les BLICS (Belgique, Luxembourg, Irlande, Ile Caïman, Suisse… représentée en noir dans le tableau ci-dessous) sont intervenus pour maintenir la demande.

- Depuis la fin du QE, fin 2014, les étrangers ont suivi l’exemple de la Réserve fédérale et ont presque renoncé à acheter la dette du Trésor américain.

La Chine a été la première à se retirer et elle a commencé à vendre ses bons du Trésor américain à partir d’août 2011 (la Chine est en rouge dans le graphique ci-dessous). La Chine a continué à enregistrer un excédent record en dollars, mais n’a recyclé aucune de ces sommes en dette américaine depuis juillet 2011. La Chine avait en moyenne 50% de son excédent commercial monétisé en dette du Trésor de 2000 à juillet 2011, mais à partir d’août 2011, cela s’est arrêté net.

Alors que la Chine (et plus généralement les BRICS) cessaient d’acheter la dette du Trésor américain, une étrange collection de nations financières (les BLICS) s’est soudainement intéressée à la dette du Trésor américain. Du débat sur le plafond de la dette jusqu’à la fin du QE, ces pays ont été soudainement très excités d’ajouter un record de 700 milliards de dollars de dette américaine à faible rendement alors que la Chine était vendeur net.

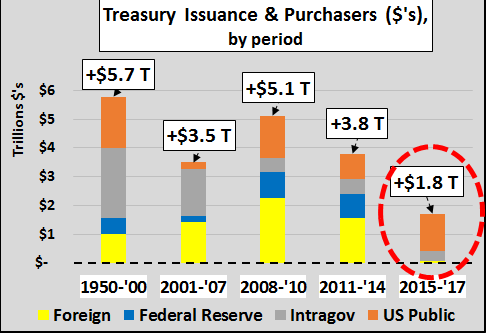

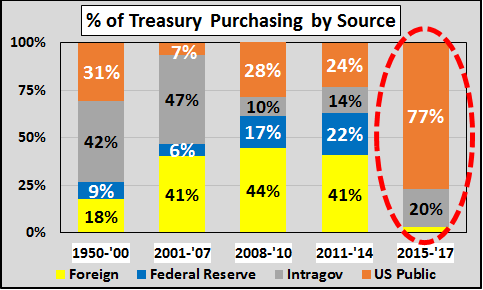

Le graphique ci-dessous montre la dette totale émise au cours des périodes allant de 1950 à aujourd’hui, montrant qui a encaissé cette augmentation des bons du Trésor en circulation.

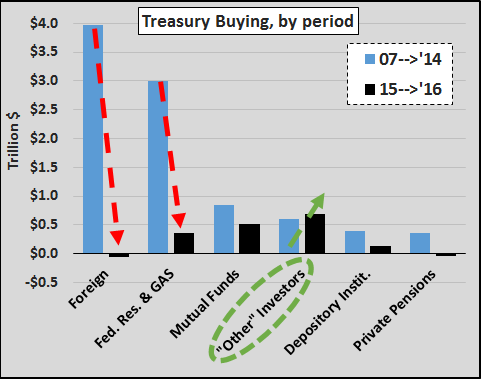

La Réserve fédérale et les étrangers ont représenté près des deux tiers de la demande totale entre 2008 et 2014. Cependant, depuis la fin du QE et que les deux tiers de la demande ont disparu… les taux continuent à naviguer à des bas niveaux jamais vus ??? Qui achète la dette en bons du Trésor ? Selon le Trésor américain, depuis la fin du QE, c’est la demande intérieure record qui maintient l’offre de ces bons. Ce même public américain achète des actions à des niveaux record et achète des logements à des niveaux record.

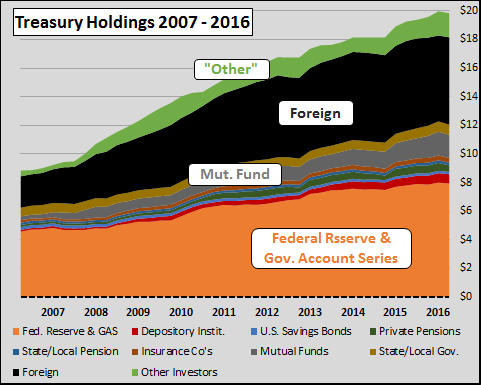

En regardant à qui appartient la dette américaine de 2007 à 2016, le tableau ci-dessous met en évidence les quatre groupes qui détiennent près de 90% de la dette :

- La série combinée de la Réserve fédérale et de la comptabilité gouvernementale

- Les étrangers

- Les fonds communs de placement nationaux

- Et la hausse massive des avoirs en bons du Trésor par d’« autres investisseurs » nationaux qui ne sont pas des compagnies d’assurance nationales, ni des gouvernements locaux ou étatiques, ni des institutions de dépôt, ni des pensions, ni des fonds communs de placement, ni des obligations d’épargne américaines.

Les achats de bonds du Trésors par les étrangers et la Réserve fédérale se sont effondrés depuis la fin du QE (graphique ci-dessous). Cependant, la vague haussière des « autres investisseurs » nationaux, du gouvernement au sens large et des fonds communs de placement nationaux sont presque les seuls acheteurs empêchant les États-Unis de subir une très forte augmentation des paiements d’intérêts sur cette dette record de bons du Trésor américain.

Non, cela n’a rien à voir avec la Seconde Guerre mondiale ou une « crise » antérieure. Tandis que l’Amérique s’est désignée elle-même comme « gendarme du monde » et que ses dépenses militaires dépassent la totalité de celles du reste du monde, l’Amérique n’est pas en guerre. Tout simplement, ce que nous observons semble peu différent d’une chaine de Ponzi du style de celle de Madoff… Mais cette fois-ci, cette fraude financière commanditée par l’État est d’une ampleur sans précédent.

La Réserve fédérale et ses taux d’intérêt systématiquement décroissants pour perpétuer des taux de croissance incroyablement élevés face à une croissance démographique en rapide décélération ont malmené le système politique américain, sa démocratie, et favorisé un système qui a maintenant ruiné la nation. Et il semble que la Réserve fédérale dirige maintenant une fraude et une farce à un niveau étatique. Si ce n’est pas le moment de reconsidérer le rôle de la Fed et la pérennité de son existence, alors quand ?

Traduit par Hervé, vérifié par Wayan, relu par Cat pour le Saker Francophone

Ping : Pourquoi le mouvement sioniste a besoin de l’antisémitisme – Comprendre et résister

Ping : Pourquoi le mouvement sioniste a besoin de l’antisémitisme – Salimsellami's Blog

Ping : Pourquoi le sionisme a besoin de l’antisémitisme depuis sa création | Réseau International