Par Chris Hamilton – Le 16 mai 2020 – Source Econimica

En 2019, la croissance de la population américaine est tombée à +1,55 millions, soit +0,5%… cela est dû au triptyque baisse des naissances, immigration plus faible et nombre de décès plus élevé que prévu. Cependant, comme pour tout ce qui concerne « 2020 », ces trois tendances ne font que s’intensifier en balayant les statistiques de 2019. Les naissances diminuent de plus en plus vite, les décès augmentent avec les surdoses de médicaments et le coronavirus, et l’immigration est presque inexistante. Ainsi, la croissance de la population américaine devrait passer sous la barre du million, soit +0,3 % cette année. Et bien que je prévoie (ou pense que c’est faisable) que l’immigration pourrait revenir aux niveaux de 2019 à terme, les naissances continueront presque certainement à baisser et les décès à augmenter plus que prévu. La conséquence simple de cette situation est un effondrement continu de la croissance démographique américaine, dont l’ampleur est bien plus importante que la pandémie actuelle de Coronavirus.

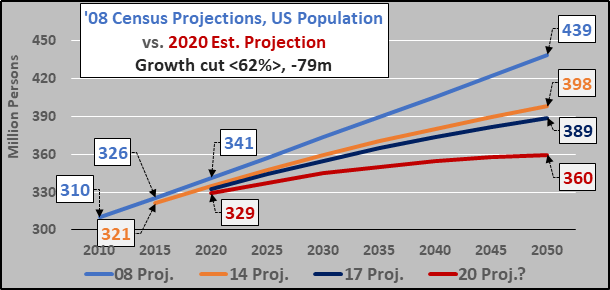

Estimations des recensements de la population… Une croissance exagérée

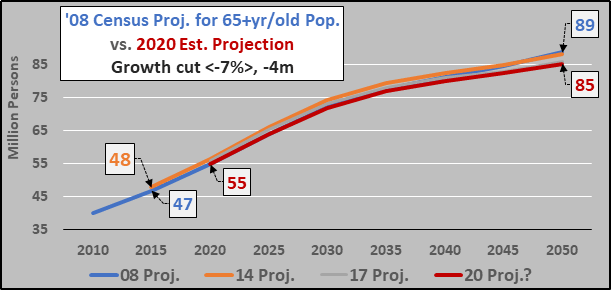

Le graphique ci-dessous présente les projections de la population totale des États-Unis pour les recensements de 2008, 2014 et 2017 jusqu’en 2050. Un rapide calcul montre qu’en 9 ans, de 2008 à 2017, le bureau de recensement a baissé de 50 millions de personnes la croissance démographique des États-Unis jusqu’en 2050. Mais en raison des facteurs mentionnés ci-dessus, la projection du recensement de 2020 jusqu’en 2050 nécessitera un autre déclassement massif… Je suggère un déclassement de l’ordre de 29 millions de personnes.

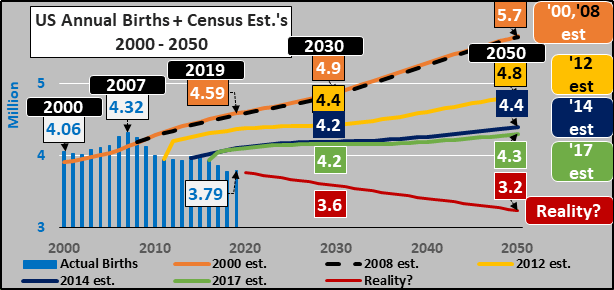

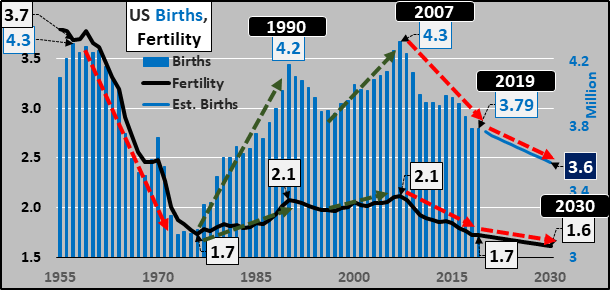

Le principal facteur de ralentissement de la croissance démographique est la baisse des naissances. C’est vrai autant pour la population autochtone que pour les immigrants. En moyenne, ils ont tous beaucoup moins d’enfants que prévu. Comme le montrent les estimations des recensements de 2000, 2008, 2012, 2014 et 2017… les modèles de recensement ne peuvent tout simplement pas intégrer l’idée du déclin rapide des naissances qui a lieu aux États-Unis. Mais chaque estimation de recensement est encore beaucoup trop élevée et peut-être qu’en 2020, le bureau de recensement « corrigera » ses modèles et représentera la réalité (ok, peu probable)… mais je vous propose une image plus réaliste ci-dessous.

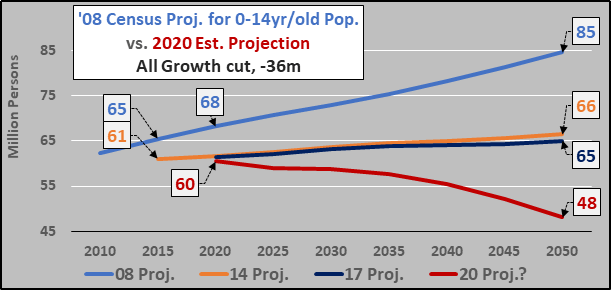

Cependant, les déclassements de la population concernent plus particulièrement les populations jeunes. De toute évidence, la baisse des naissances et de l’immigration signifie une baisse de la population jeune. L’image que l’on a de 2008 à 2020 ans est étonnante, car elle suggère que les États-Unis sont bien plus proche du modèle japonais qu’immunisés contre le dépeuplement.

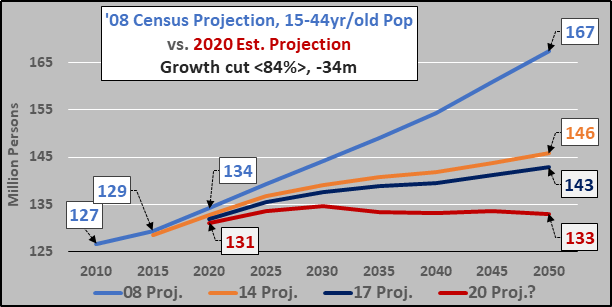

Le déclin du nombre de jeunes est soutenu par l’aplatissement et le déclin éventuel de la population en âge de procréer. Là encore, la baisse continue des projections signifie qu’une population en âge de procréer stable avec un taux de fertilité en baisse continuera à avoir moins d’enfants à moins que quelque chose n’intervienne.

Les personnes âgées sont l’un des groupes qui ne subiront pas de baisse significative de la croissance démographique. Malgré le Coronavirus, la population âgée continuera probablement à gonfler.

Ci-dessous, la hausse de la fécondité et des naissances dans une période économique « meilleure » et la baisse dans une période économique « pire ». Il est clairement insinué que la « reprise » depuis 2007 n’a pas été une reprise pour les jeunes adultes en âge de procréer, car leur volonté/capacité d’avoir des enfants a continué à diminuer.

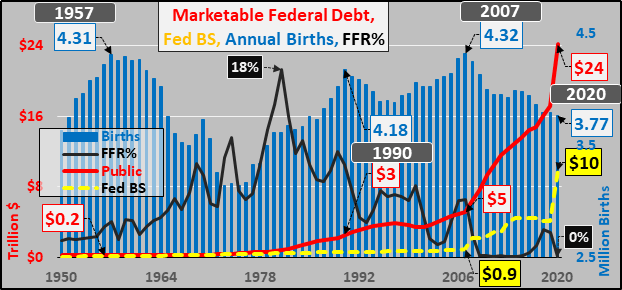

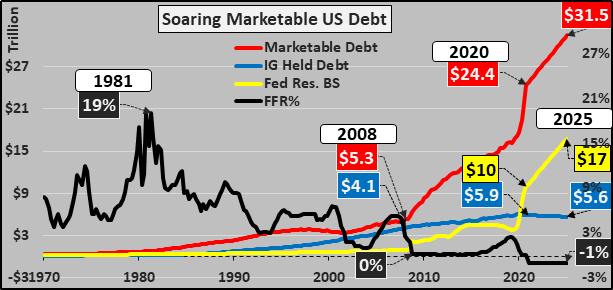

Ci-dessous, les naissances annuelles à nouveau mais en incluant le coût de l’argent (FFR%), la dette fédérale négociable et le bilan de la Réserve fédérale (QE). Là encore, les États-Unis n’ont éclipsé le pic des naissances de 1957 qu’en 2007, avant que les naissances ne recommencent à baisser, les taux d’intérêt étant passés à zéro et les QE ayant sérieusement commencé (dette fédérale de fin 2020, Balance de la Réserve fédérale et les naissances sont mes estimations).

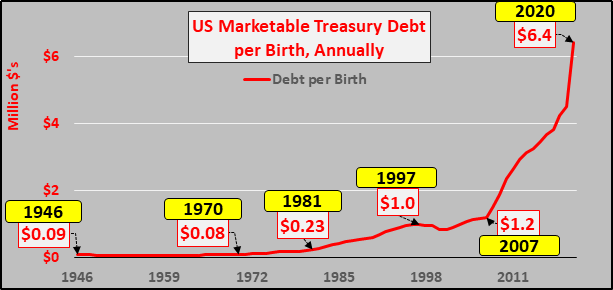

Il suffit de diviser la baisse des naissances annuelles par l’explosion de la dette publique négociable, selon mes estimations pour 2020… et une réalité très inquiétante apparaît. Jetez un coup d’œil à la dette négociable face à ceux responsables (au cours de leur vie) de son remboursement (juste pour rire), de son service (pas tellement), mais surtout d’endurer la stagflation du couple QE/monétisation. Ces tendances contradictoires de baisse des naissances et d’augmentation de la dette signifient que de moins en moins de personnes sont responsables de supporter toujours plus. Ce n’est pas un très beau cadeau de fête.

Répartition de l’emploi aux États-Unis

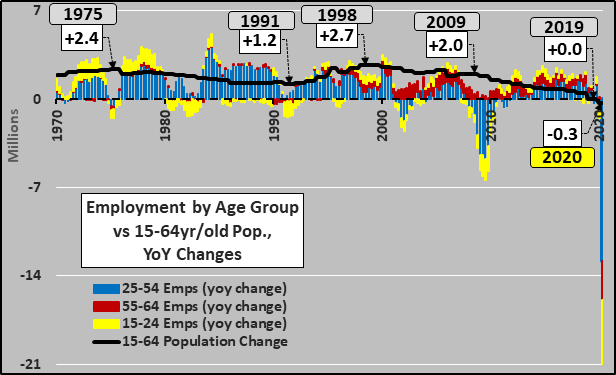

Nous allons maintenant évaluer la croissance de la population par rapport à la croissance de l’emploi dans les différents groupes d’âge qui constituent la quasi-totalité de la population en âge de travailler.

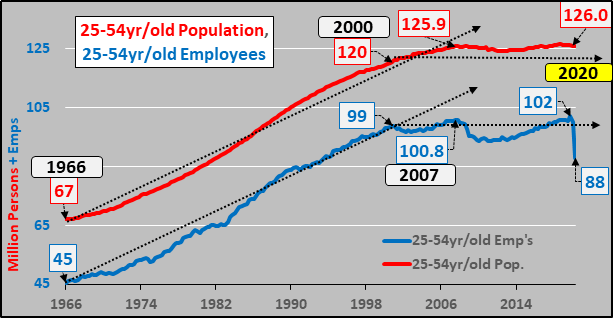

Les 25 à 54 ans

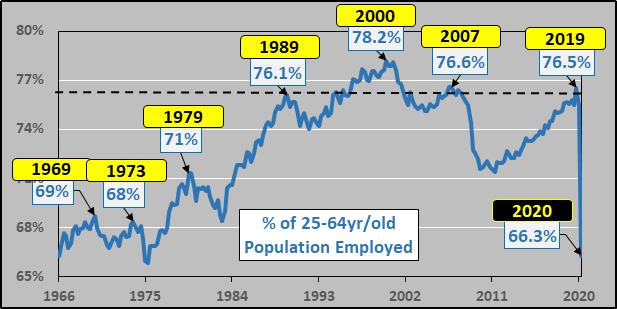

Premièrement, la population des 25-54 ans a cessé de croître en 2007, avec des résultats prévisibles pour leur taux emploi. Le cœur de l’activité économique et de la croissance des États-Unis est au point mort depuis plus de dix ans.

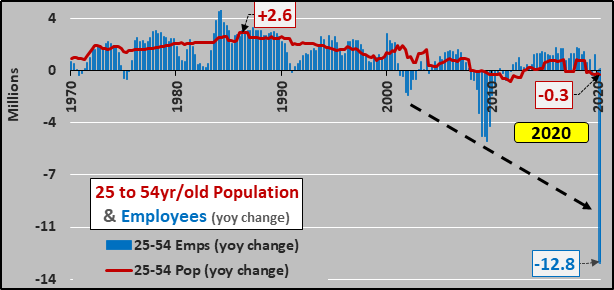

Évolution d’une année sur l’autre de la croissance démographique et de l’emploi chez les 25-54 ans…

La croissance démographique est toujours un frein éventuel à la croissance potentielle de l’emploi. Les périodes de croissance de l’emploi au-delà de la croissance démographique finissent par entraîner un pic de l’emploi et l’absence d’une nouvelle croissance potentielle… puis la récession qui s’ensuit. Peu importe les réductions de taux d’intérêt, les mesures de relance, les QE… la démographie finit par l’emporter.

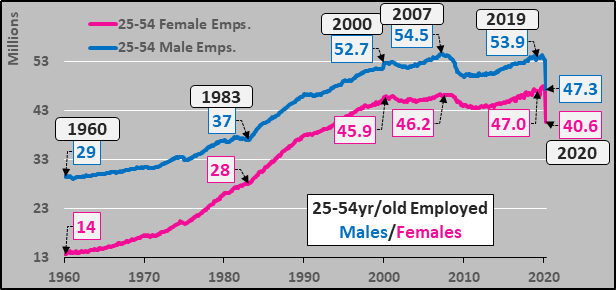

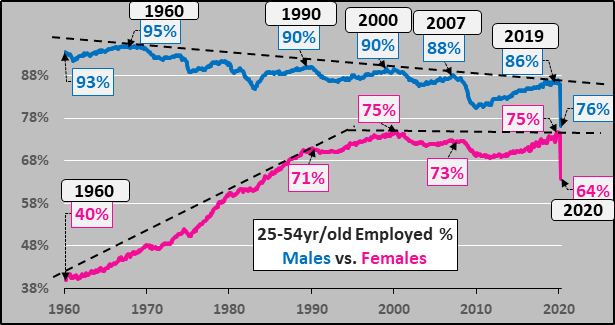

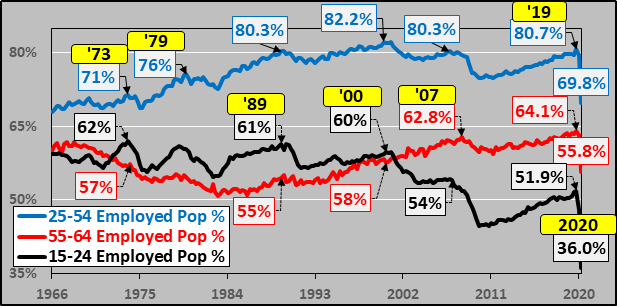

Et en jetant un coup d’œil aux deux graphiques ci-dessous, qui répartissent l’emploi entre des 25 et 54 ans parmi les hommes et les femmes, le graphique suggère que le pic de l’emploi masculin et féminin est un signal de ralentissement imminent de l’activité économique… et nous avions vu ce signal clair en 2019… bien avant le Coronavirus.

Baisse de la participation des hommes et pic de l’emploi chez les femmes… des tendances assez nettes. Il est également clair que ce sont les femmes qui en intégrant la population active ont fait tourner l’économie en 2000, et l’absence de croissance potentielle supplémentaire depuis ne devrait pas être surprenante (bonjour les bulles de taux d’intérêt de la Réserve fédérale, QE, etc.)

Les 15 à 24 ans

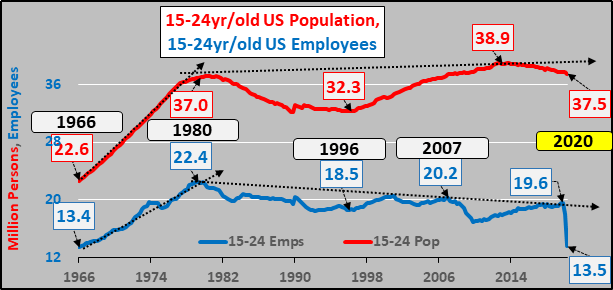

Il s’agit du segment des jeunes adultes, engagés dans l’aboutissement de leurs études secondaires ou universitaires et/ou dans le lancement de leur carrière. Quant à cette population plus jeune, elle est emblématique d’une croissance essentiellement nulle depuis 40 ans. Mais en raison de la quantité de plus en plus importante d’étudiants qui vont au collège et/ou à l’université et de la diminution de la qualité/quantité des emplois disponibles pour cette population… le nombre total de ceux qui ont un emploi est en déclin depuis 40 ans. Les pertes d’emploi liées au virus ont coûté leurs revenus à près d’un tiers des jeunes de 15 à 24 ans.

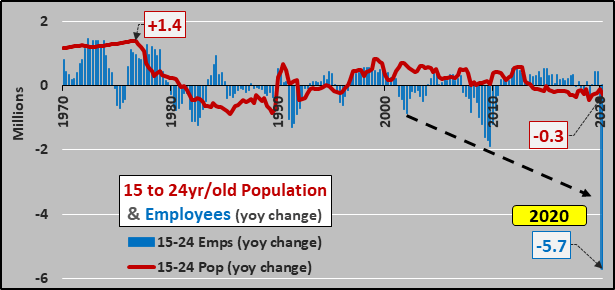

Évolution de la population et de l’emploi d’une année sur l’autre, une croissance démographique minimale avec une baisse nette continue de l’emploi

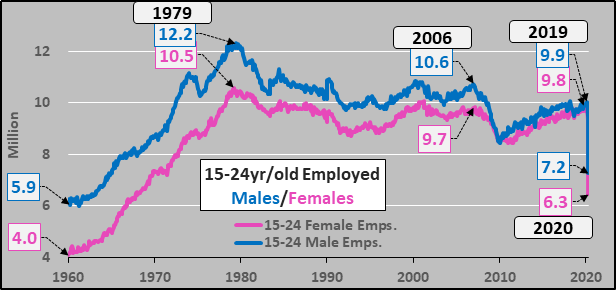

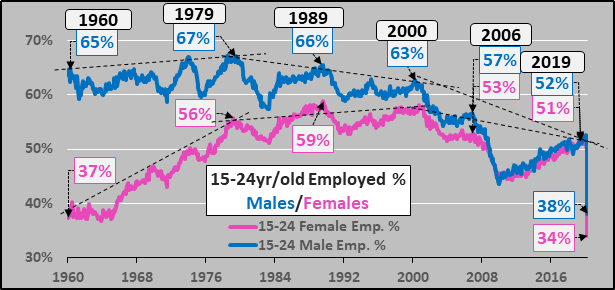

Il est important de noter que les hommes et les femmes de 15 à 24 ans sont maintenant essentiellement égaux dans la population active, bien qu’apparemment, un nombre beaucoup plus important de femmes aient été licenciées que d’hommes dans le cadre de la fermeture du au Coronavirus ! Peut-être en raison du nombre plus élevé de femmes employées dans les fermetures liées au Coronavirus ? Les pertes d’emplois disproportionnées parmi les jeunes se traduiront presque certainement par une baisse plus importante des taux de natalité et de fertilité… ce qui sapera encore plus l’activité économique future.

Les hommes de 15 à 24 ans ont atteint un pic de participation en 1979 et les femmes en 1989, et depuis lors, la participation des hommes et des femmes continue de baisser. Ce segment de la population semble toujours moins enclin à participer à l’économie.

Les 55 à 64 ans

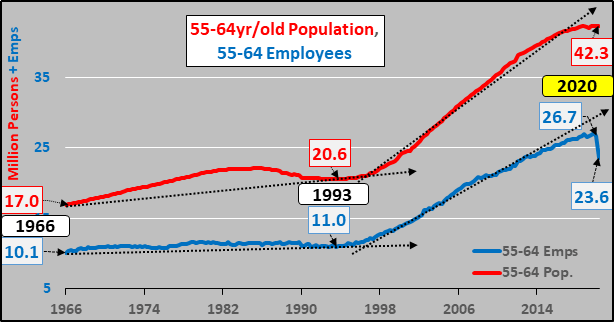

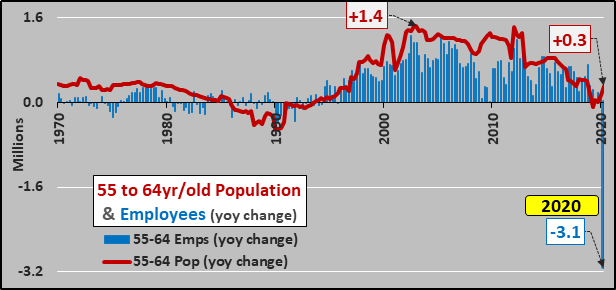

Quant à la population active de 55 à 64 ans, c’est le segment de la population en âge de travailler qui est le moteur de la croissance et de l’emploi depuis plus de dix ans.

Mais si l’on regarde l’évolution d’une année sur l’autre, il est vraiment difficile de ne pas voir le ralentissement de la croissance de la population de 55 à 64 ans et de l’emploi qui l’accompagne.

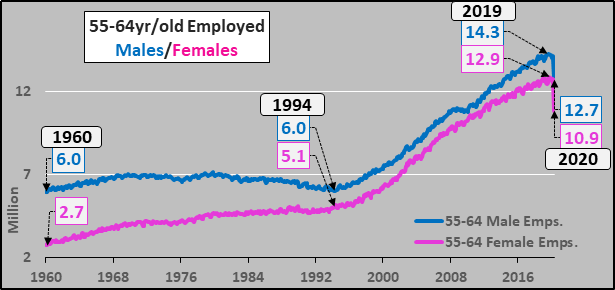

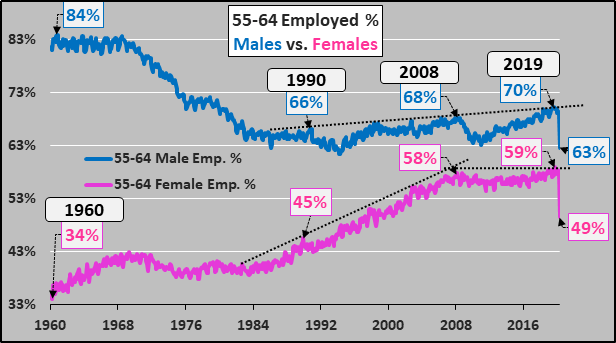

La participation des hommes et des femmes âgés de 55 à 64 ans a été le principal moteur de l’économie pendant des décennies.

L’augmentation de la participation des femmes et le déclin de la participation des hommes semblent prendre fin vers 2008… et depuis lors, un plafond relatif de participation parmi les 55 à 64 ans a été établi.

L’empilement des trois segments de l’emploi par rapport à la croissance démographique totale de 15 à 64 ans montre que la croissance démographique est en fin de compte le facteur qui limite la croissance potentielle de l’emploi.

Ainsi, une fois que la part de la population âgée des 25 à 64 ans ayant un emploi atteint le plafond de 76 à 77 %, il n’est plus possible de créer de nouveaux emplois ou de stimuler la croissance économique. Les périodes précédentes avaient des plafonds plus bas en raison de la participation plus faible des femmes.

Le graphique ci-dessous illustre l’augmentation de la participation du segment des 55 à 64 ans et la rétrogradation du segment des 15 à 24 ans. Le plafond de l’emploi pour le segment des 25 à 54 ans (et le signal d’une décélération/décroissance imminente) est très clairement défini à plus de 80 % (ce que la Fed ferait bien de se rappeler lorsqu’elle tente de jouer au dieu avec les politiques des taux d’intérêt et de QE).

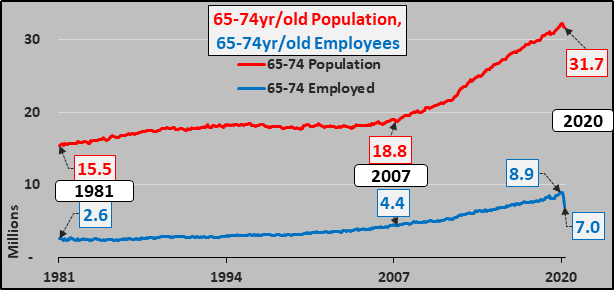

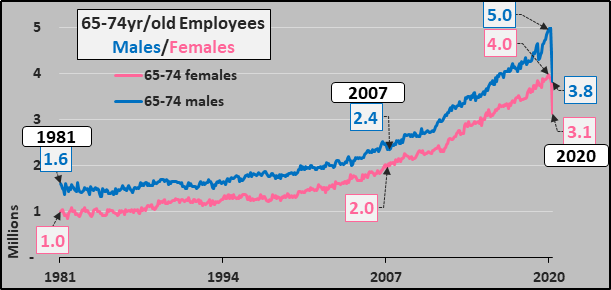

Bonus – Emploi de la population des 65 à 74 ans

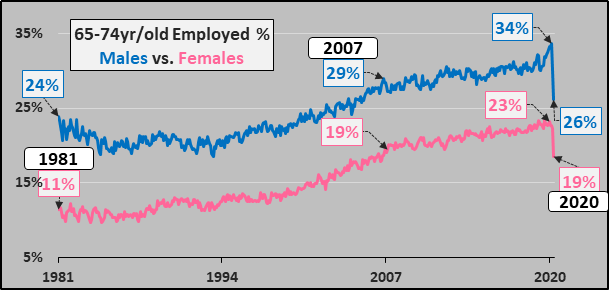

Les personnes âgées de 65 à 74 ans représentent un peu plus de 5 % du total des salariés aux États-Unis, ont un taux de participation d’environ 22 %, mais représentent la majorité de la croissance nette de la population active.

Répartition de l’emploi des 65 à 74 ans, par sexe. Bien que les femmes de ce groupe d’âge soient plus nombreuses que les hommes (plus de 2 millions), les hommes représentent toujours la majorité des salariés.

Pourcentage d’hommes et de femmes de 65 à 74 ans qui ont un emploi.

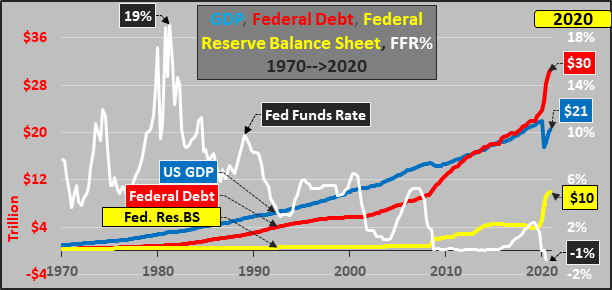

Taux des fonds fédéraux, PIB, dette fédérale, bilan de la Réserve fédérale

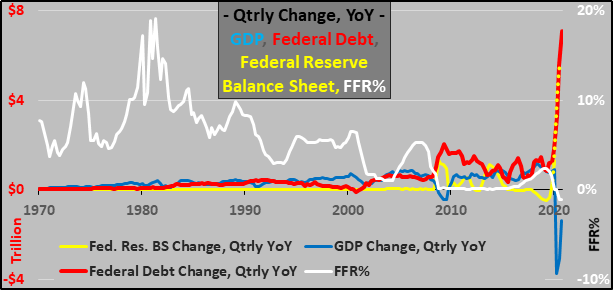

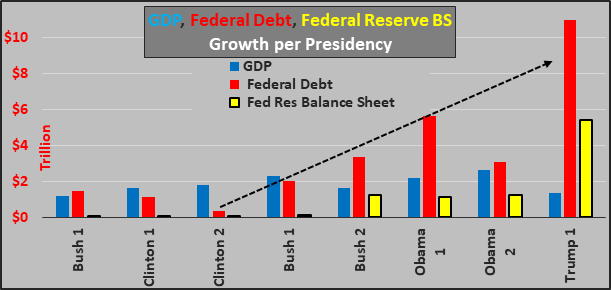

On a assisté à quatre décennies de politique de baisse des taux d’intérêt (FFR%), pour inciter à une utilisation plus importante de la dette à moindre coût, pour stimuler artificiellement la consommation (et le prix des actifs). Et une fois que cela fut constaté comme insuffisant, il a été introduit un QE massif via le bilan de la Fed. Une fois de plus, les chiffres de fin d’année 2020 sont mes meilleures estimations.

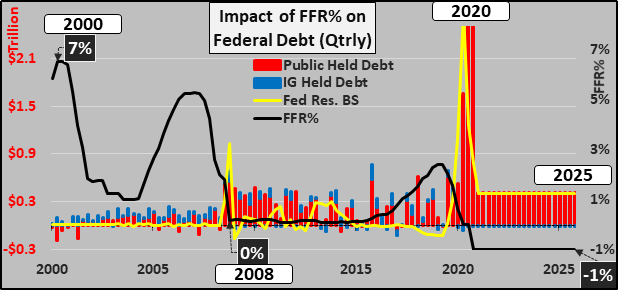

Même chose que ci-dessus, mais si l’on considère l’impact de la Réserve Fédérale sur l’utilisation trimestrielle (sur 1 an) des dépenses du déficit fédéral, l’impact sur le PIB est relativement faible, mais la substitution de QE est de plus en plus importante (pour éviter que le marché ne fixe les taux d’intérêt sur toute cette dette).

Il n’y a pas de débat entre les équipes rouge et bleue ici, ni de débat sur ce à quoi Obama 1 ou Trump 1 ont dû faire face respectivement entre grande crise financière et coronavirus… juste l’évolution du PIB, de la dette fédérale et du bilan de la Réserve fédérale par présidence (encore une fois, cela inclut mes estimations de fin d’année 2020). Indépendamment du fait que nous donnions ou prenions 1000 milliards de dettes, il semble y avoir une tendance ici (face au ralentissement de la croissance de la population ou des consommateurs, (sur)utiliser la politique des taux d’intérêt pour abaisser le coût de « l’argent » afin d’inciter à la substitution par la dette et les QE pour éviter l’apparition d’un déclin).

Ci-dessous, un regard sur l’année 2025… une fois de plus, l’impact de la baisse du taux des fonds fédéraux (bientôt négatif) sur l’incitation du Congrès à dépenser au-delà de ce qu’il est prêt à taxer, et le rôle croissant de l’utilisation du bilan de la Réserve fédérale pour monétiser toute la nouvelle dette. Et oui, je suis tout à fait convaincu que des taux d’intérêt négatifs sont imminents.

Ci-dessous, une estimation de la direction que prendront les choses d’ici 2025… à moins que le système ne se brise plus tôt (probablement à 50-50).

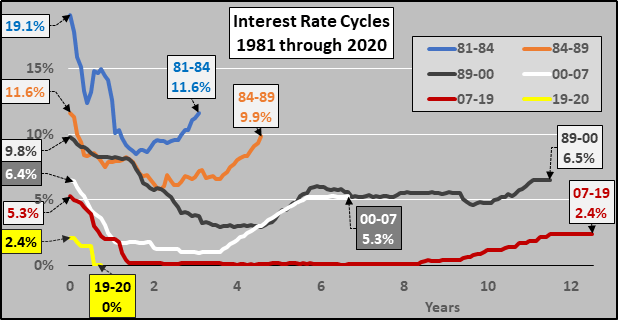

Taux des fonds fédéraux – 1981 à aujourd’hui

La Réserve fédérale a fixé les taux, si importants pour l’évaluation du coût de l’argent. Pendant 40 ans, les taux d’intérêt ont baissé plus pendant plus longtemps… et cette fois, ils seront presque certainement amenés à devenir négatifs.

Comment la Fed va-t-elle passer en taux négatifs ?

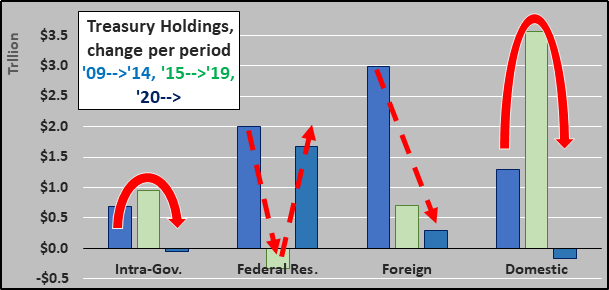

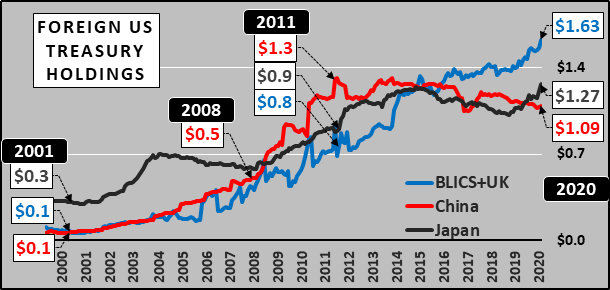

Considérez que la Fed est maintenant l’acheteur de dernier recours à tout ce qui se rapproche de ces taux d’intérêt. Parmi les quatre catégories d’acheteurs potentiels du Trésor, c’est la Fed seule qui fait le gros du travail, avec un clin d’œil des BLICS+UK…(BLICS=Belgique, Luxembourg, Irlande, îles Caïmans, Suisse).

Les avoirs du Trésor fédéral et leurs impacts sur les taux d’intérêt pertinents

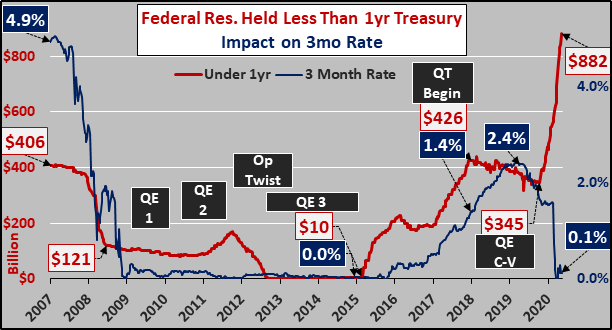

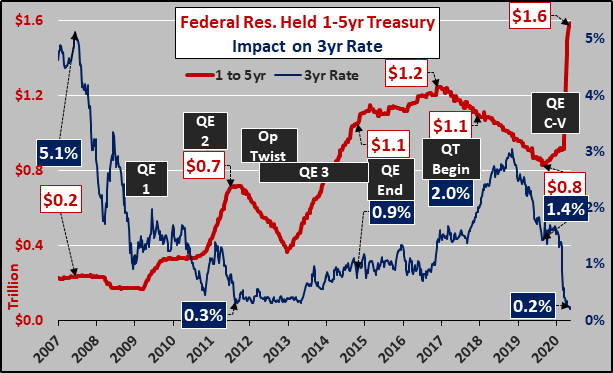

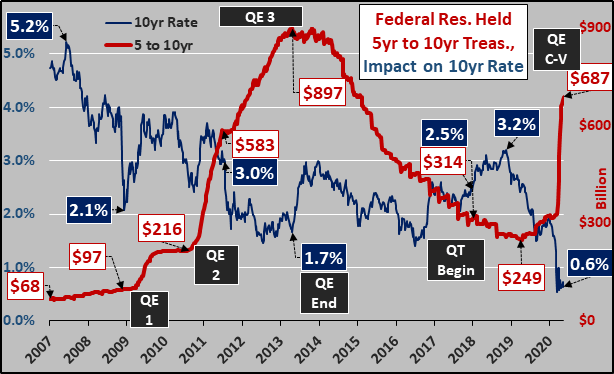

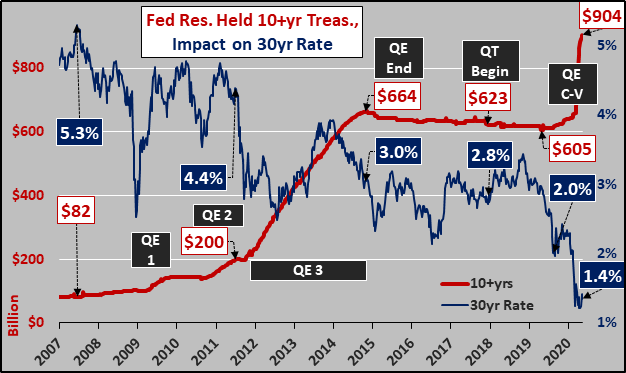

Considérez que la Fed est maintenant l’acheteur de dernier recours à tout ce qui se rapproche de ces taux d’intérêt. Gardez un œil sur les avoirs du Trésor de la Fed et les impacts sur les taux d’intérêt pertinents.

La Fed détenait des bons du Trésor d’une durée inférieure à un an. Voici l’impact sur le taux à trois mois… tous ces graphiques sont devenus des « sauts de l’ange ».

La Fed détenait des bons du Trésor d’une durée de un à cinq ans. Voici l’impact sur le taux à trois ans.

La Fed détenait des bons du Trésor d’une durée de cinq à dix ans. Voici l’impact sur le taux à dix ans.

Il est à noter que la Fed a commencé à pratiquer un « Non-QE » juste après que le taux à 10 ans ait dépassé 3 % en 2019 et que dans ce « Non-QE », la Fed avait déjà fait baisser le taux en dessous de 2 % avant l’apparition du coronavirus. Je pense qu’on peut dire sans risque de se tromper que si jamais nous voyons à nouveau des taux de 3 % sur 10 ans, les États-Unis peuvent se pencher et dire adieu à leur cul sensible aux taux d’intérêt.

La Fed a détenu des bons du Trésor pendant plus de dix an. Voici l’impact sur le taux à 30 ans.

Implications de l’expansion du bilan de la Réserve fédérale sur le marché

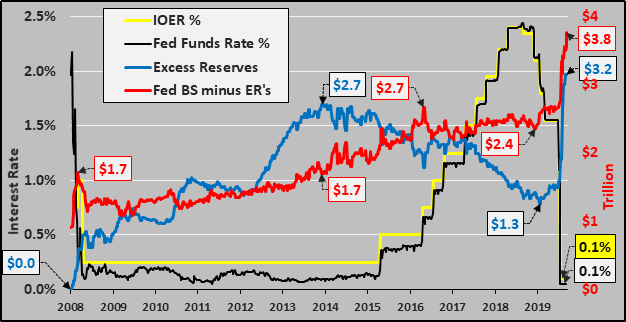

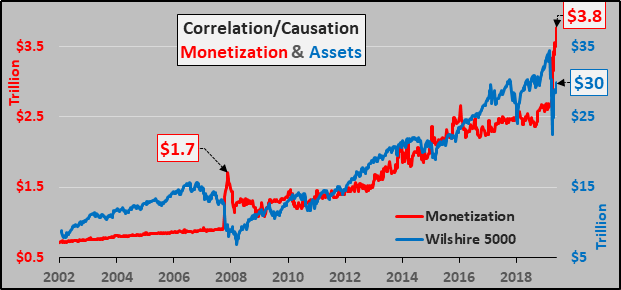

Alors que le bilan de la Réserve fédérale explose, et compte tenu des intérêts actuels et futurs de 0,1 % payés sur les réserves excédentaires… les banques, les fonds spéculatifs, etc. prendront la monétisation et la mettront à profit. La Fed sait que les banques suivront l’argent, et l’absence d’OIER communique que la Fed veut que ces dollars fraîchement créés entrent dans le système financier (sinon pourquoi la Fed n’offrirait-elle aux banques que 0,1% par an pour ne pas prêter d’argent ?).

Ainsi, la Réserve fédérale crée de l’argent et achète ensuite des actifs, en retirant ces actifs du marché. Ces actifs sont jetés dans un trou noir car la Fed les maintiendra indéfiniment dans son bilan. En revanche, les dollars nouvellement créés peuvent soit être conservés en tant que réserves excédentaires (pour un intérêt annuel de 0,1 % sur les réserves excédentaires), soit devenir liquides. Sur le bilan de la Fed, qui s’élève à près de 7 000 milliards de dollars, 3 200 milliards sont actuellement détenus en tant que réserves excédentaires, tandis que 3 800 milliards sont passés directement dans le système financier.

Bien que je n’aie rien à voir avec l’investissement, le simple fait de « monétiser la dette » en même temps que d’avoir un IOER à 0,1% est extrêmement inflationniste pour les actifs… et si la Réserve fédérale continue à retirer des actifs du marché et à les remplacer par des dollars fraîchement créés… et que les dollars se déplacent principalement vers les actifs (avec un effet de levier de 2 à 10 fois)… un « marché haussier » peut théoriquement être soutenu quelles que soient les conditions économiques sous-jacentes. Il s’agit d’une compression monétaire inorganique à l’infini qui récompense une catégorie de détenteurs d’actifs qui se réduit et qui nuit à une catégorie croissante de jeunes/pauvres qui ne possèdent que peu ou pas d’actifs « monétaires inflationnistes ». Revenez en arrière et vérifiez les statistiques de fécondité/naissance depuis que le ZIRP/QE a commencé à voir les impacts sur les jeunes adultes.

Taux d’intérêt, dette et démographie

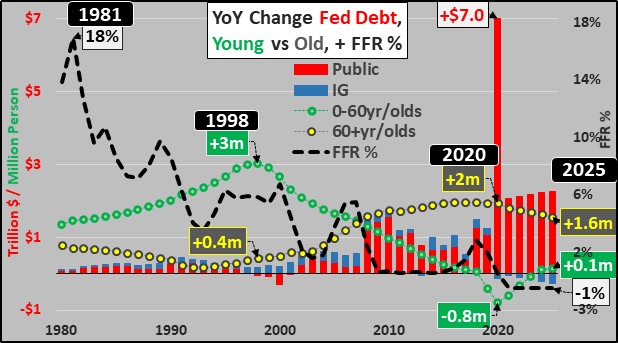

Pour conclure, voici un aperçu de la baisse du taux des fonds fédéraux, qui incite à l’augmentation de la dette fédérale annuelle (répartie entre dette publique négociable et achats intragouvernementaux (fonds fiduciaire de la Sécurité Sociale, etc.)), alors que la réalité démographique d’une population âgée en pleine expansion étouffe la population des moins de 60 ans, qui est maintenant en baisse. La situation ne fera qu’empirer jusqu’à ce que quelque chose (tout ?) se brise.

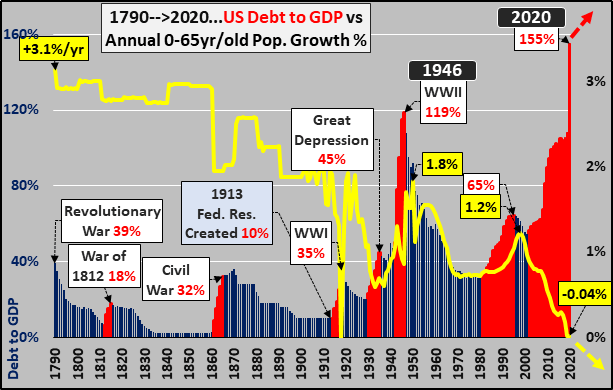

Une sorte de fin grotesque… en supposant que les États-Unis accusent un déficit de 7 000 milliards de dollars en 2020 pour financer les lois CARES et HEROES, plus tout autre plan de sauvetage auquel ils peuvent penser, la dette américaine par rapport au PIB atteindra un record inconcevable alors que la croissance annuelle de la population des moins de 65 ans atteindra la ligne zéro.

Toujours plus de dettes à rembourser, à entretenir et à monétiser par toujours moins de personnes… que pourrait-il se passer ?

Chris Hamilton

Traduit par Hervé, relu par Wayan pour le Saker Francophone

Ping : Matière à réflexion : Population américaine, emploi, dette, taux négatifs, monétisation – Saint Avold / The Sentinel

Ping : Zinoviev et le grand avènement de la démocratie totalitaire – Le Saker Francophone – DE LA GRANDE VADROUILLE A LA LONGUE MARGE

Ping : Population américaine, emploi, dette, taux négatifs, monétisation – les 7 du quebec