Le QE est de retour ?!!?

Par Chris Hamilton – Le 23 août 2019 – Source Econimica

Résumé

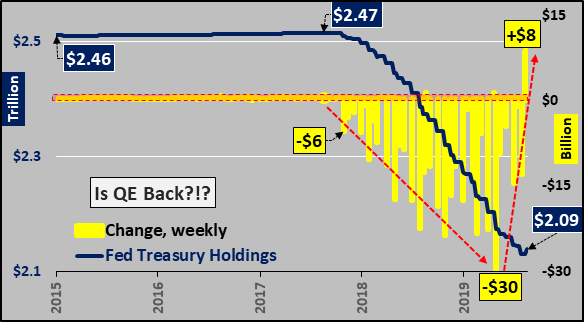

- Les avoirs en bons du Trésor de la Réserve fédérale ont augmenté pour la première fois depuis la fin de l’assouplissement quantitatif en 2014.

- Le resserrement quantitatif est terminé, mais le QE serait-il de retour ?

- La « monétisation directe » se poursuit, avec des baisses sans précédent des réserves excédentaires par rapport aux bons du Trésor et aux titres adossés à des créances hypothécaires détenus par la Fed.

Il est intéressant de noter que cette semaine, pour la première fois depuis la fin de l’assouplissement quantitatif (QE) fin 2014, les avoirs de la Réserve fédérale en bons du Trésor ont augmenté (colonnes jaunes, ci-dessous). Cette augmentation de 8 milliards de dollars est la première depuis la fin de l’assouplissement quantitatif il y a près de cinq ans et survient après le ralentissement du resserrement quantitatif (QT) depuis le milieu de 2019. Toutefois, l’augmentation pure et simple des avoirs du Trésor est encore un peu plus choquante. Je ne peux pas dire s’il s’agit d’un cas isolé, mais cela mérite un peu plus d’attention.

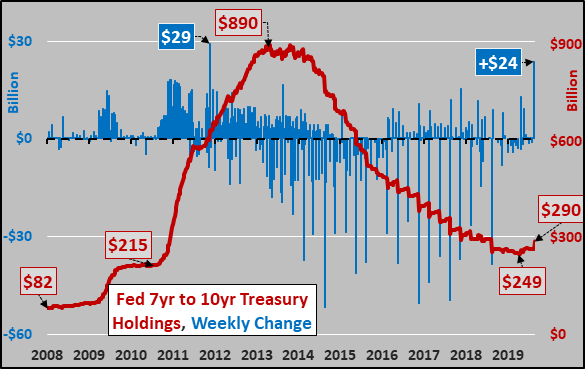

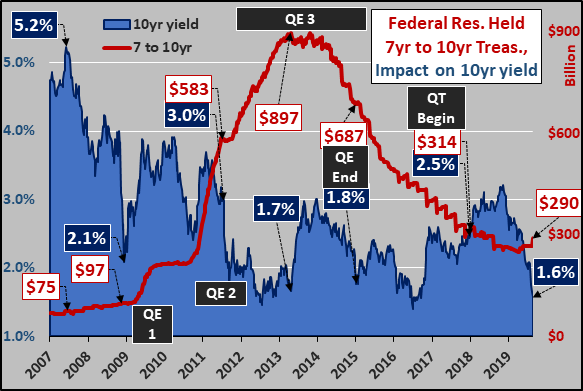

Alors, qu’est-ce que la Fed a acheté exactement ? Des bon du Trésor à maturité de sept à dix ans ! Le graphique ci-dessous montre les positions de moyenne durée de la Fed (ligne rouge) et la variation hebdomadaire de ces positions (colonnes bleues). Les achats de cette semaine n’ont été surpassés qu’une seule semaine en 2011… alors que la Fed était fébrilement en train d’exécuter son programme de QE ?!??

Après une longue période de vente et d’écoulement des bons du Trésor à moyen terme (ligne rouge ci-dessous), la fin de 2018 et le début de 2019 ont vu la fin de la vente… et maintenant une poussée soudaine des achats de la Réserve fédérale coïncidant avec une forte baisse du rendement sur 10 ans (zone bleue ombrée).

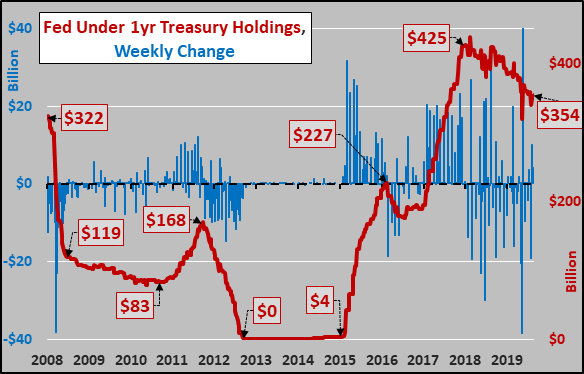

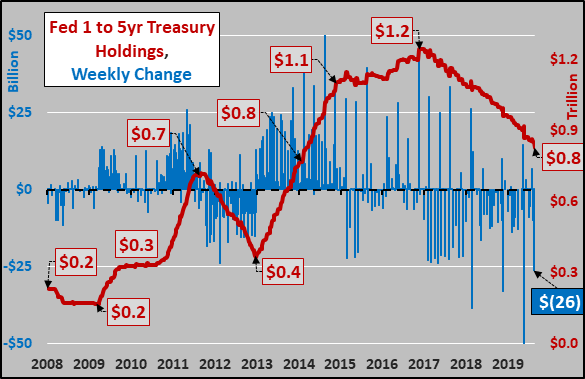

En ce qui concerne les durées plus courtes, les deux graphiques ci-dessous montrent les avoirs de la Fed en titres du Trésor de moins de 1 an et ceux de 1 à 5 ans. Pas besoin de deviner ce que la Fed est en train d’activement se débarrasser.

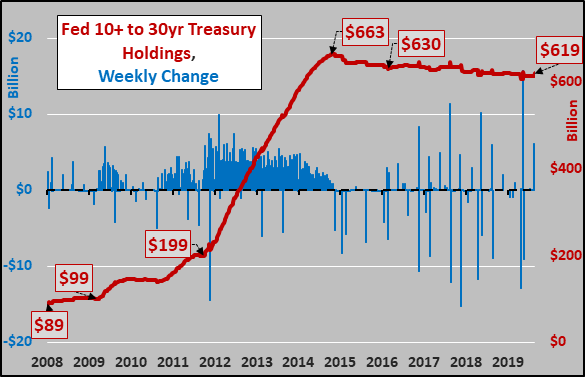

Et voici l’invariabilité (presque nulle depuis 2016) des avoirs de la Fed en bons du Trésor à plus de 10 ans.

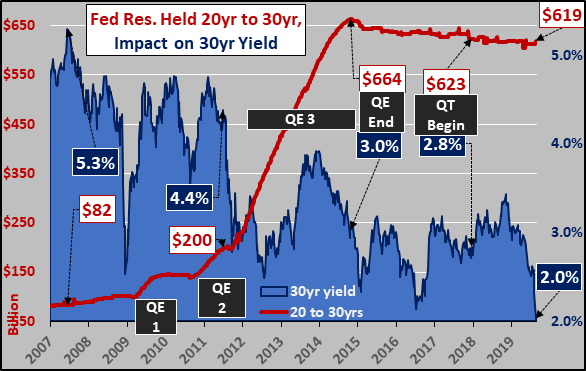

Et voici ci -dessous les placements à long terme du gouvernement fédéral par rapport au rendement des bons du Trésor à 30 ans. Le mouvement actuel à la baisse du rendement à long terme est exactement ce qui a été observé, en prévision des QE1, QE2 et QE3. Hmmmm.

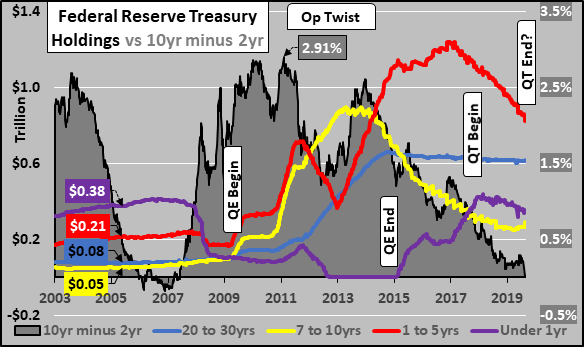

Le tableau ci-dessous présente les avoirs du Trésor de la Fed, par durée, depuis 2003 et l’impact sur l’écart de 10 ans moins 2 ans (zone grisée). La vraie question n’est pas de savoir si le QT se termine, mais si le QE 4 commence déjà ? La ligne violette est celle des bons du Trésor à 1 an détenus par la Fed, la ligne rouge celle des bons d’une durée de 1 à 5 ans, la ligne jaune celle des bons d’une durée moyenne et la ligne bleue représente tous les bons sur une durée de plus de 10 ans. Le fait que la Fed n’ait rien changé de ces positions les plus longues est intéressant.

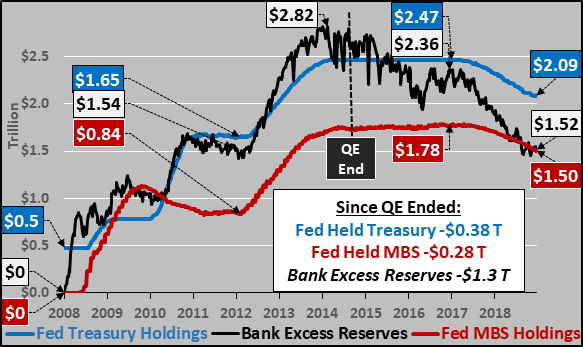

Ci-dessous, on peut juger de la baisse continue des réserves excédentaires des banques par rapport aux baisses beaucoup plus faibles des titres du Trésor et des titres adossés à des créances hypothécaires détenus par la Fed. Certains appellent « monétisation directe » la disparité croissante de ces 700 milliards de dollars, ce que la Fed a dit qu’elle ne ferait jamais ?!?

Et maintenant que le QT semble être terminé, les réserves excédentaires des banques continueront-elles de diminuer, ce qui entraînerait un QE non officiel (les banques tirant parti de la monétisation directe) parallèlement à un redémarrage potentiel d’un QE de la Fed ?

Pourquoi est-ce que ça arrive ?

Pour faire cours, le potentiel de croissance organique ralentit depuis un demi-siècle, mais les banques centrales et les gouvernements fédéraux ne sont pas disposés (incapables ?) à renoncer à ce que la croissance économique peut apporter. Au contraire, elles poussent artificiellement et synthétiquement à la hausse la croissance économique et les valorisations d’actifs financiers. Mais chaque action a une réaction, et comme pour Mère Nature, plus on s’en prend à l’économie, plus les distorsions deviennent importantes. Je détaille le potentiel de décélération de la croissance organique, globalement ICI et localement ICI.

J’indique aussi pourquoi c’est la fin du cycle des taux d’intérêt positifs… ICI et pourquoi la Chine fait face à une crise existentielle et n’a aucun moyen de faire des compromis sur un accord commercial… ICI.

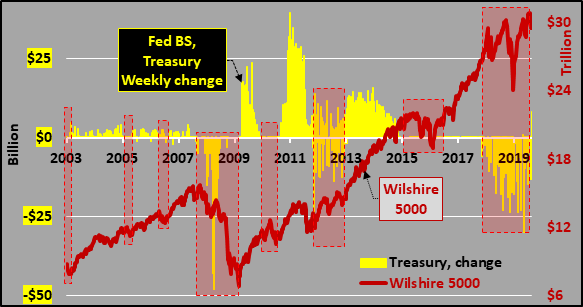

Pour ceux qui sont curieux de savoir quelle a été la corrélation entre les achats du Trésor de la Réserve fédérale américaine et les valorisations des actions… le graphique ci-dessous présente les avoirs du Trésor fédéral par rapport au Wilshire 5000 (représentant toutes les actions américaines cotées en bourse). Quand la Fed achète, les actions montent… quand la Fed tient ou vend, les actions ont du mal à se vendre (sauf en 2017, mais c’est une autre histoire). Investissez en conséquence.

Chris Hamilton

Traduit par Hervé, relu par San pour le Saker Francophone