Par Chris Hamilton – Le 16 juin 2022 – Source Econimica

Un « fait » constant et très médiatisé est qu’il y a une « pénurie de logements » qui se traduit par un faible inventaire de maisons disponibles à la vente et de logements vacants à la location. La solution à cette pénurie, selon la NAR, le POTUS, etc., est de construire quelque chose comme 4 à 7 millions d’unités de logement supplémentaires pour faire baisser les prix, augmenter les stocks et équilibrer le marché de la location. Le seul problème avec ce « fait » sur la pénurie de logements est qu’il n’est pas très factuel.

Pour détailler le problème, je vais montrer que dans vingt-huit États, à la fin de l’année 2021, le ratio logement/population par habitant avait dépassé le précédent pic, observé en 2008. Nous appellerons ces États les « vilains ». En fait, compte tenu de la quantité importante (presque record) de nouvelles constructions en cours et de la faiblesse persistante de la croissance démographique, le nombre d’États dépassant le précédent pic de 2008 en termes de ratio logements/population dépassera les 40 États… auxquels s’ajouteront 15 États qui devraient connaître un nombre record d’unités de logement, bien supérieur aux normes historiques (nous les appellerons les « mauvais »). Seuls sept États présentent l’inverse, à savoir une croissance démographique plus rapide que la croissance du logement (ou à peu près)… ce qui se traduit par une baisse et/ou une stagnation du ratio logement/population (oui, vous l’avez deviné, les « bons »).

Je suggérerai que la bulle immobilière n’est pas due à un nombre insuffisant de nouveaux logements… mais qu’une partie importante de cette nouvelle offre est mal attribuée sous forme de locations à court terme, de résidences secondaires, etc. au sein de la bulle de richesse parrainée par la Réserve fédérale, qui gonfle les actifs.

Pour commencer, un autre « fait » bien connu est que les États-Unis ont une démographie positive qui a stimulé la demande de nouveaux logements. Là encore, le seul problème avec ce fait est qu’il n’est pas très factuel. Nombreux sont ceux qui se concentreront sur le segment de la population des 25 à 44 ans pour suggérer que cette vision myope devrait prendre le pas sur les tendances démographiques générales.

Sur le 1er graphique sous le le titre, je montre l’évolution annuelle de la population américaine âgée de 16 à 54 ans (orange, en millions) par rapport à l’évolution annuelle des unités de logement (bleu… qui malheureusement n’est disponible qu’à partir de 2000) et aussi la meilleure approximation pour visualiser l’évolution des unités de logement, les logements en construction (ligne noire). Pour votre information, les pics de population ne sont pas dus à une croissance soudaine mais à des ajustements rétrospectifs du recensement décennal… concentrez-vous sur la tendance, pas sur les pics.

Ci-dessous, nous ajoutons la croissance totale de la population d’une année sur l’autre (zone verte) superposée à la variation annuelle de la population des 16 à 54 ans, plus les variations annuelles des logements. Le delta entre la population de 16 à 54 ans et la population totale depuis 2008 est la croissance de la population des 55 ans et plus.

Le meilleur indicateur de l’impact des 25 à 44 ans sur le logement est le suivi de leur emploi (ligne rouge) par rapport au nombre total de logements en construction (bleu foncé) et aux logements unifamiliaux en construction (bleu clair). L’impact actuel des Millennials, qui seront âgés de 26 à 41 ans en 2022, n’a clairement rien à voir avec la forte croissance de la demande induite par la population des Boomers dans les années 70 et 80.

Ci-dessous, nous examinons les mêmes données que ci-dessus, mais sur la base d’une variation d’une année sur l’autre (j’ai supprimé le pic de licenciements et de réembauches de l’emploi net zéro de Covid). De plus, considérez que ce segment d’âge est au niveau d’emploi (environ 80%) qui implique généralement le plein emploi. En fait, si j’élimine les fortes baisses survenues après 2000 et 2008… et que je supprime les réembauches ultérieures de la même population, il est clair qu’au cours des deux dernières décennies, l’emploi des 25 à 44 ans a connu une croissance nette de moins de deux millions. Donc, étant donné que nous sommes au pic des Millennials au pic de l’emploi dans un cycle de hausse des taux induit par l’inflation… c’est probablement le mieux qu’on puisse faire face à la montée en flèche du nombre de logements mis en ligne en 2022.

Enfin, cette même population active de 25 à 44 ans est comparée aux naissances annuelles (toutes les naissances sont comptabilisées, quel que soit le statut juridique des parents). Sont également incluses les projections erronées du recensement de 2008 et de 2017 pour les naissances. L’écart béant entre le pic d’emploi des Millennials et la baisse des naissances ne permet pas de penser qu’une croissance « normale » de la demande de logements est en vue.

État par État

Je présente ci-dessous les populations des États, les unités de logement des États, le rapport entre les deux, ainsi que le nombre total d’employés (par État) par rapport aux indices de logement (par État). Il faut savoir que la majorité des États n’ont pas retrouvé le nombre total d’emplois observé fin 2019 et début 2020… et ne le retrouveront probablement pas, car les États-Unis se dirigent vers une récession à taux élevé. Nombre de ces États ne retrouveront « jamais » ces précédents pics d’emploi en raison du déclin séculaire de la main-d’œuvre, qui a déjà atteint des pourcentages d’emploi élevés. Mais les unités de logement et les ratios logement/population continuent d’augmenter… pensez à la Chine et au Japon.

Donc, sans plus tarder… les vilains. Les États dont le ratio logement/population est au plus haut (ou en passe de l’être)… là encore, la plupart d’entre eux n’ont pas récupéré le déclin de la main-d’œuvre (c’est-à-dire le déclin du nombre d’acheteurs potentiels dignes d’un prêt hypothécaire) dans un contexte de flambée des prix du logement et d’augmentation du nombre total de logements. La majorité de ces États se trouvent également à des stades divers de dépeuplement séculaire pur et simple, là encore dans un contexte d’augmentation du nombre d’unités de logement. Autrement dit, il y a de moins en moins de demande pour toujours plus de logements dans un scénario plus typiquement associé à un effondrement des prix (il me semble avoir entendu Powell suggérer une « réinitialisation du logement »… hmmm). (Ainsi dans de nombreux États, les ajustements de la population et des unités de logement du recensement décennal ont été importants et ont entraîné des « sauts » importants en 2020 dans les ratios population/logement… encore une fois, il faut se concentrer sur la tendance, pas sur les pics).

Les vilains

Alaska

Indice des prix de l’immobilier résidentiel par rapport au nombre total de salariés.

Alabama

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Arkansas

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Connecticut

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Delaware

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Hawaï

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Illinois

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Iowa

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Indiana

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

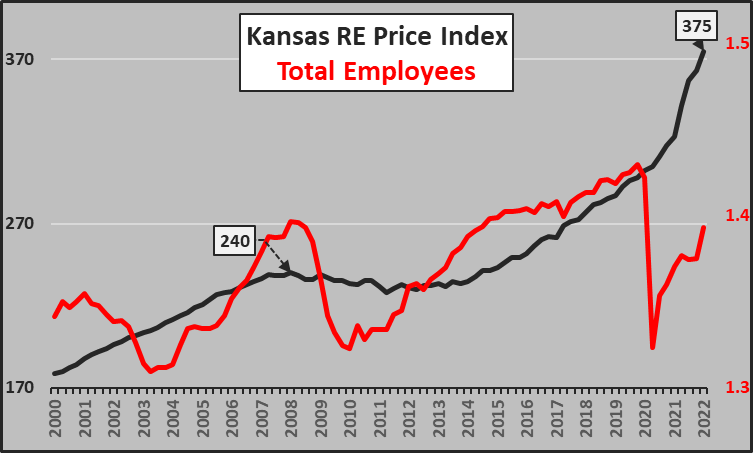

Kansas

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Louisiane

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Maine

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Michigan

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Mississippi

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Missouri

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

New Hampshire

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

New Jersey

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

New Mexico

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

New York

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Dakota du Nord

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Ohio

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Pennsylvanie

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Rhode Island

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Dakota du Sud

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Vermont

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Virginie Occidentale

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Wisconsin

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Wyoming

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Les mauvais

Le Colorado, la Géorgie et l’Oregon se situe quelque part entre le mauvais et le bon !? 1

En 2022, ces États dépasseront probablement les pics de population et d’unités de logement de 2008 (ce qui signifie que la construction dépasse les ratios traditionnels de croissance de la population et d’achat/occupation/location de logements). À des prix nettement inférieurs, la croissance de la demande devrait finalement créer un marché pour les logements en construction actuels et à venir.

Californie

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Colorado

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Géorgie

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Kentucky

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Maryland

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Massachusetts

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Minnesota

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Nebraska

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Caroline du Nord

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Oregon

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

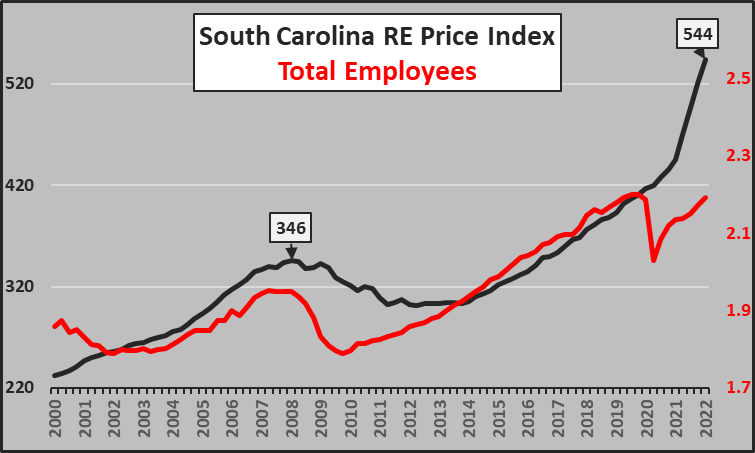

Caroline du Sud

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Tennessee

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Texas

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

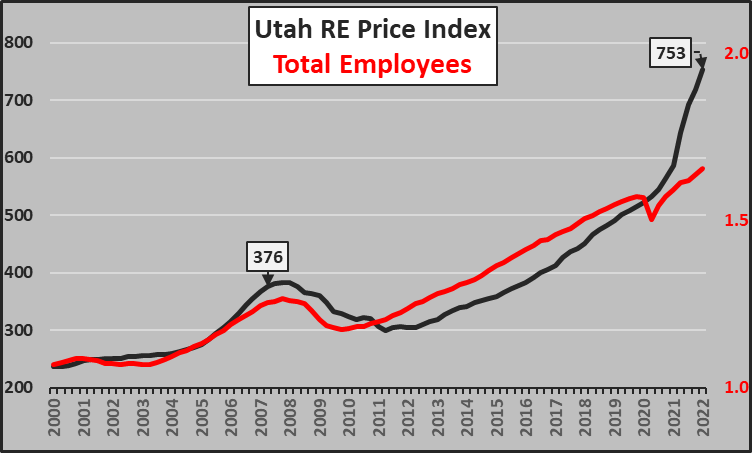

Utah

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Virginie

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Les bons

Ces États sont probablement sous-construits par rapport aux tendances actuelles de la population et de l’emploi (Idaho/Arizona/Nevada) ou ont construit de manière plus conforme aux normes historiques des tendances de croissance de la population et des nouveaux logements. Bien que les prix dans presque tous les États soient en territoire de bulle, la demande de logements dans ces États est susceptible d’absorber l’offre lorsque les prix seront plus rationnels. Cependant, une question tout aussi importante est de savoir si les réfugiés » politiques / politiques fiscales « continueront à affluer hors des États bleus, créant ainsi une croissance continue de la population et de la demande dans tous ces États (sauf Washington) ?

Arizona

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Idaho

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Floride

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Montana

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Nevada

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Oklahoma

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

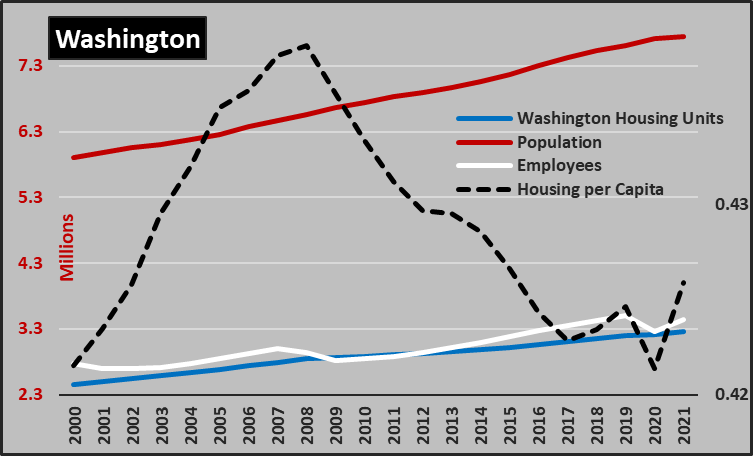

Washington

Indice des prix de l’immobilier résidentiel par rapport au nombre total d’employés.

Chris Hamilton

Traduit par Hervé pour le Saker Francophone

Notes

- Les données sur les unités de logement et la population proviennent du Bureau du recensement, les indices des prix du logement de l’Agence fédérale de financement du logement des États-Unis, le nombre total de salariés du Bureau of Labor Statistics. ↩

Ping : Le vilain, le mauvais, le bon… - PLANETES360