Vos compétences, connaissances et votre capital social émergeront indemnes de l’autre côté du trou de verre du « reset ». Vos actifs financiers détenus dans des institutions centralisées ne le seront pas.

Par Charles Hugh Smith – Le 5 février 2017 – Source Charles Hugh Smith

Le correspondant de longue date « C.A. » a récemment posé une question que chaque ménage américain devrait se poser : quels sont les actifs les plus susceptibles de survivre au « reset du système » qui est maintenant inévitable ? C’est une question d’une grande importance parce que tous les actifs ne sont pas égaux en termes de survie en période de crise, lorsque les règles changent sans préavis.

Si vous doutez de l’inévitabilité de l’implosion ou reset du système, s’il vous plaît lisez : Est-ce que l’Amérique est dans une bulle (et peut-elle jamais revenir à la « normale ») ? Ce bref essai présente des graphiques qui révèlent une réalité économique désespérante : l’Amérique dépend maintenant de multiples bulles d’actifs qui n’explosent jamais ─ alors que l’histoire suggère que ce n’est pas possible.

Il ne s’agit pas seulement d’un remaniement financier inévitable, mais aussi d’un remaniement politique et social. Pour en savoir plus sur le pourquoi, consultez mon petit livre Pourquoi notre statu quo a échoué et que nous sommes au-delà de toute réforme.

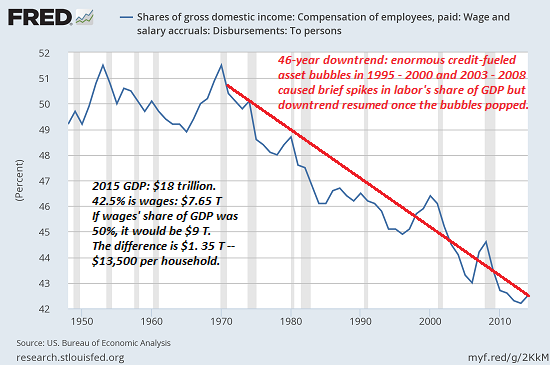

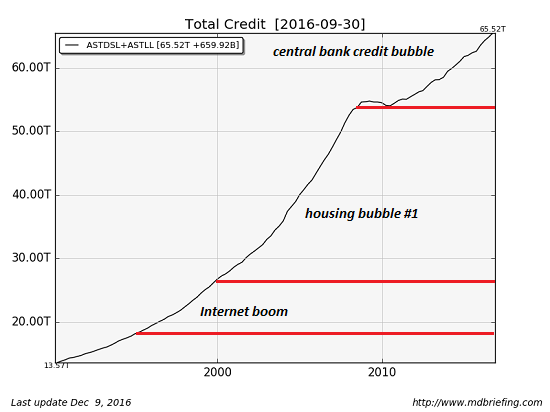

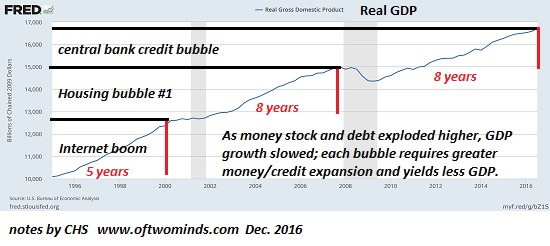

Les diagrammes ci-dessous décrivent les principales dynamiques qui conduisent au « reset » du système. Le revenu gagné (salaire) en pourcentage du PIB diminue depuis des décennies : cela signifie que la part du travail diminue dans la croissance économique. Puisque les coûts et la dette continuent d’augmenter alors que les revenus diminuent ou stagnent, cette asymétrie mène finalement à l’insolvabilité.

Le « correctif » à cette insolvabilité a été une dette toujours plus élevée et des dépenses fondées sur la dette ─ essentiellement, l’emprunt à partir de revenus futurs pour financer davantage de consommation aujourd’hui. Mais chaque unité de nouvelle dette génère moins d’activité économique / croissance. C’est ce que l’on appelle les rendements décroissants : les coûts du service de la dette additionnelle finissent par excéder des gains de plus en plus insignifiants.

Que se passe-t-il lorsque les bulles éclatent, en dépit des interventions massives de la banque centrale et de l’État ? L’ensemble du système socio-politique / financier passe par une phase de « reset » dans laquelle toutes les évaluations fondées sur l’imaginaire, les démentis politiques, les fausses promesses et les revendications frauduleuses s’effondrent d’un coup.

En période de crise, les élites privilégiées changeront les règles dans une tentative désespérée d’exproprier le revenu et la richesse des 99,5% du bas pour préserver leur propre pouvoir.

L’astuce consiste à le faire de manière à ne pas déclencher une insurrection politique immédiate.

Nous pouvons mieux comprendre leurs choix de politiques en nous demandant : qu’est-ce qui est facile à exproprier, qu’est-ce qui est difficile à exproprier ?

Les biens faciles à exproprier seront expropriés d’abord. Ceux qui sont difficiles à exproprier sont beaucoup moins susceptibles d’être saisis, en raison des coûts élevés de l’expropriation et des risques élevés d’une insurrection politique.

L’histoire suggère que les élites privilégiées poursuivront deux stratégies de base pour exproprier le revenu et la richesse des non-élites :

- Ils exproprieront ce qui est facile à exproprier : les actifs financiers dans les institutions centralisées contrôlées par l’État (banques, comptes de courtage, polices d’assurance, etc.) ;

- Ils utiliseront les méthodes traditionnelles d’expropriation furtive : l’inflation et les impôts.

Tout « argent » détenu dans une institution centralisée peut être exproprié du jour au lendemain. Les règles changeront sans avertissement, de sorte qu’il n’y aura aucune possibilité d’échapper au système.

L’expropriation directe prend de nombreuses formes. Vos fonds pourraient être « bailed-in » (transférés à la banque). Les billets de grandes valeurs faciales pourraient être déclarés sans valeur. Les comptes IRA et 401K pourraient être transformés en obligations d’État pour « protéger les détenteurs de compte contre des investissements risqués ». (Naturellement, toute expropriation sera présentée comme étant « pour votre propre bien ».)

Ou une nouvelle monnaie pourrait être émise qui retire 90% du pouvoir d’achat de l’ancienne monnaie. Il pourrait s’agir d’un dollar neuf, d’une monnaie mondiale comme les DTS ou d’une monnaie cryptographique émise par l’État. L’idée est de retirer 90% de la richesse détenue dans l’ancienne monnaie.

L’expropriation indirecte « furtive » peut prendre plusieurs formes : la dévaluation lente de la monnaie, aussi connue sous le nom d’inflation, ou des taxes plus élevées et les frais indésirables (pas appelées taxes, mais vous ne retirerez aucune richesse supplémentaire pour des frais plus élevés).

Le résultat final de ces politiques est que vous pouviez recevoir une pension mensuelle de 2 000 $ qui vous avait été promise, mais après inflation, la dévaluation de la monnaie et les taxes, votre pouvoir d’achat réel sera équivalent à 100 $ en monnaie d’aujourd’hui.

Alors, qu’est-ce qui est difficile à exproprier ? Je présente quelques réponses dans mes livres Un guide non conventionnel pour investir dans les temps difficiles et Obtenir un emploi, construire une carrière réelle et défier une économie déconcertante.

Il est impossible d’exproprier ses compétences, son expérience et son capital social. Ce sont des formes immatérielles de capital et donc elles ne peuvent pas être confisquées comme l’or, la monnaie, la terre, etc.

Les terres et les habitations sont difficiles à exproprier pour deux raisons : la propriété privée est l’épine dorsale du capitalisme et de la démocratie, et l’État confisquant la propriété privée susciterait très probablement une insurrection politique qui diminuerait ou menacerait le pouvoir et la richesse des élites privilégiées.

Deuxièmement, il est très coûteux pour l’État de maintenir la productivité des biens immobiliers qu’il a confisqués. Les gardes doivent être postés, le sabotage réparé et les immenses difficultés de contraindre une population rebelle à continuer de travailler avec ce qu’ils possédaient autrefois au profit de l’État et de ses élites privilégiées doivent être résolus et il faut payer pour cela.

L’État peut exproprier les fermes, les vergers et les ateliers pour des arriérés de taxes (ou une certaine méthode extra-légale similaire), mais comment voulez-vous forcer les gens à travailler dans ces propriétés de façon productive ?

En règle générale, quoi qu’il en soit, les super-riches seront eux protégés contre l’expropriation. Les biens immobiliers privés sont le fondement de la richesse des élites et, bien que dans ce pays d’esclaves de la dette, on puisse confisquer la propriété pour des arriérés de paiement (les riches achèteront des exemptions pour les hausses d’impôts), ceux qui possèdent des terres et des bâtiments sans dette sont une force à prendre en compte.

Comme je le dis dans mon livre Résistance, Révolution, Libération : Un modèle pour le changement positif, il y a un autre atout que l’État et ses élites dirigeantes ne peuvent pas exproprier : la communauté.

L’État aura également des difficultés à confisquer des actifs qui sont hors de sa portée. Cela explique la popularité qu’il y a à posséder des actifs dans d’autres pays, et il y a aussi le débat sur les cryptomonnaies : les États seront-ils capables de confisquer toutes les cryptomonnaies à volonté, ou est-ce techniquement impossible ?

La principale idée est que vos compétences, vos connaissances et votre capital social émergeront indemnes de l’autre côté du trou de verre du « reset ». Les terres et les biens immobiliers que vous possédez sans dettes sont susceptibles de rester en votre possession, aussi longtemps que vous pourrez payer des taxes et les frais qui vont monter en flèche pendant la phase de crise. Vos avoirs financiers détenus dans des institutions centralisées ne resteront pas indemnes ; il est tout simplement trop facile pour les autorités centrales de les exproprier.

Charles Hugh Smith

Traduit par Hervé, vérifié par Julie, relu par Cat pour le Saker Francophone

Ping : Quels sont les actifs les plus susceptibles de survivre à l’inévitable Reset du système? | Réseau International