Par Morgan Housel – Le 9 avril 2019 – Source Collaborative Fund

Richard Held et Alan Hein ont élevé 20 chatons dans l’obscurité totale. Ce qui est le genre de chose que vous ne devriez faire que si c’est nécessaire pour prouver un point essentiel pour comprendre comment le monde fonctionne. Heureusement, c’est ce qu’ils ont fait.

Richard Held et Alan Hein ont élevé 20 chatons dans l’obscurité totale. Ce qui est le genre de chose que vous ne devriez faire que si c’est nécessaire pour prouver un point essentiel pour comprendre comment le monde fonctionne. Heureusement, c’est ce qu’ils ont fait.

Les deux chercheurs en sciences cognitives du MIT, qui travaillaient dans les années 1960, ont montré qu’il ne suffisait pas de voir le monde qui nous entoure pour en comprendre le fonctionnement. Il fallait faire l’expérience de ce monde pour apprendre comment y fonctionner.

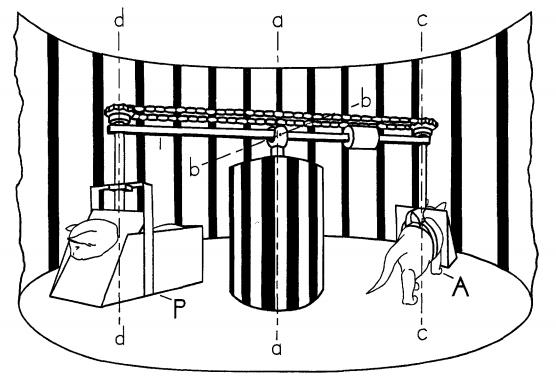

Les scientifiques ont élevé des chats dans l’obscurité totale pour contrôler la relation entre la vision et l’apprentissage. Lorsque deux chatons furent en âge de marcher, ils ont été placés dans une boîte éclairée pendant trois heures par jour.

Dans la boîte se trouvait une sorte de carrousel, avec chaque chaton placé dans un harnais. Les pattes de l’un des chats atteignait le sol, et ses mouvements de marche faisaient tourner le carrousel en rond. Les pattes de l’autre chat étaient retenues par le harnais. Il pouvait voir tout ce qui se passait – le mouvement, l’autre chat qui tournait en rond – mais ses pattes ne touchaient jamais le sol. Il n’avait aucun contrôle actif sur le carrousel.

Après huit semaines de promenades quotidiennes en carrousel, les chats ont été amenés dans le monde réel rempli de lumière pour tester ce qu’ils avaient appris.

Ils ont été testés pour voir s’ils plaçaient automatiquement leurs pattes sur une surface sur laquelle ils étaient sur le point de se poser.

Et s’ils évitaient une corniche abrupte pour se diriger vers une rampe graduelle.

Et s’ils clignaient des yeux lorsqu’un objet était rapidement approché de leur visage.

Les résultats ont été extraordinaires.

100% des chats dont les pattes contrôlaient les mouvements du carrousel ont été testés normaux.

Les chats qui ne faisaient que regarder le carrousel, sans jamais le contrôler, étaient fonctionnellement aveugles.

Ils ont bondi vers le rebord abrupt et sont tombés directement. Ils n’ont pas sorti leurs pattes pour atterrir sur une surface. Ils n’ont pas cligné des yeux quand un objet a accéléré vers leur visage. Ce n’est pas qu’ils ne pouvaient pas faire fonctionner leur corps – ils ont appris à le faire dans la chambre noire où ils ont été élevés. Mais ils ne pouvaient pas associer les objets visuels à ce que leur corps était censé faire.

Les deux chats ont grandi en voyant la même chose. Mais l’un a fait l’expérience du monde réel tandis que l’autre l’a simplement vu. Résultat : l’un était normal, l’autre était comme aveugle.

L’un des sujets les plus importants dans le domaine des affaires et des investissements est de savoir si nous sommes tous, d’une certaine manière, comme ces chats aveugles.

Bien sûr, nous avons lu des articles sur la Grande Dépression. Mais la plupart d’entre nous ne l’ont pas vécue. Pouvons-nous donc en tirer des leçons qui nous permettent de mieux gérer notre argent ?

Bien sûr, nous connaissons tous l’effondrement de la bulle Internet en 2000. Mais beaucoup – voire la plupart – des investisseurs et des fondateurs n’étaient pas actifs à l’époque. Comprennent-ils donc le pouvoir des bulles aussi bien que ceux qui les ont vécues ?

Ma génération, les millennials, n’a jamais connu d’inflation significative. Nous pouvons le lire sur les files d’attente devant les pompes à essence des années 1970 et sur les taux hypothécaires de 15 % des années 1980. Mais suis-je aussi préoccupé par la politique monétaire que le baby-boomer qui se souvient de ces événements ? Et le baby-boomer est-il aussi concerné que le Vénézuélien qui a connu l’hyperinflation ?

La réponse à ces questions est – au mieux – peut-être.

Je dis que c’est l’un des sujets les plus importants car il concerne tout le monde. Ce que j’ai vécu en tant qu’investisseur est différent de ce que vous avez vécu, même si nous sommes de la même génération. La génération et le pays dans lesquels vous êtes né, les valeurs qui vous ont été inculquées par vos parents et les chemins fortuits que nous empruntons tous échappent à notre contrôle.

L’investisseur Michael Batnick dit que « certaines leçons doivent être vécues avant d’être comprises ». Nous sommes tous victimes, de différentes manières, de cette vérité.

Ce rapport examine l’effet des différentes expériences que nous avons vécues sur notre capacité à prendre des décisions intelligentes en matière de risque d’entreprise et d’investissement.

Les points aveugles

Deux événements ont marqué le XXe siècle : La Grande Dépression et la Seconde Guerre mondiale.

Les primaires Démocrates de 1960 ont opposé un homme qui n’avait pas connu le premier événement à un homme qui n’avait pas connu le second. Et les électeurs en ont pris note.

John F. Kennedy a grandi dans l’une des familles américaines les plus riches, et le rare clan dont la richesse a augmenté pendant la Grande Dépression. L’objectif de son père, Joe Kennedy, était de gagner tellement d’argent que ses enfants pourraient consacrer leur vie à la politique. C’est exactement ce qu’il a fait.

En 1960, le journaliste Hugh Sidey a tenté d’évaluer les références économiques du sénateur Kennedy. « Que vous rappelez-vous de la Dépression ? » demanda Sidey. JFK a répondu avec franchise :

Je n’ai aucune connaissance directe de la dépression. Ma famille possédait l’une des plus grandes fortunes du monde et elle valait plus que jamais à l’époque. Nous avions de plus grandes maisons, plus de domestiques, nous voyagions davantage. La seule chose que j’ai vue directement, c’est lorsque mon père a engagé des jardiniers supplémentaires, juste pour leur donner du travail et leur permettre de manger. Je n’ai pas vraiment appris ce qu’était la dépression jusqu’à ce que je l’apprenne à Harvard.

Kennedy s’est alors penché en avant et a dit à Sidey, « Mon expérience était la guerre. Je peux vous en parler. » Il a ensuite raconté ses expériences de combat pendant plus d’une heure.

Sidey a rapporté plus tard :

Si je devais retenir un élément de la vie de Kennedy qui, plus que tout autre, a influencé son leadership ultérieur, ce serait l’horreur de la guerre, un dégoût total pour le terrible tribut que la guerre moderne a fait payer aux individus, aux nations et aux sociétés. Cette horreur était encore plus profonde que sa rhétorique publique considérable sur la question.

Kennedy s’est présenté contre Hubert Humphrey, dont l’histoire personnelle était presque une image miroir de la sienne.

Humphrey est né dans le magasin de son père à Wallace, dans le Dakota du Sud. Les choses ne se sont pas améliorées à partir de là. Frappé par la Grande Dépression, il est contraint d’abandonner l’université au bout d’un an pour aider son père à maintenir le magasin à flot. Il a du lutter financièrement pour le reste de sa vie. Cela a eu un impact durable sur sa façon de penser. Pendant la campagne, Humphrey a déclaré qu’une tempête de poussière pendant la Dépression lui avait appris plus de choses sur l’économie que tous les cours d’économie qu’il a suivis à l’université (il a obtenu son diplôme par la suite).

Humphrey pouvait s’identifier aux Américains de tous les jours et à leurs problèmes d’argent comme Kennedy n’a jamais pu le faire – un point qu’il a souvent répété pendant la campagne.

Mais contrairement à Kennedy, Humphrey n’a pas participé aux combats de la Seconde Guerre mondiale. Il a été refusé par l’armée et la marine en raison de son daltonisme et de ses hernies.

La campagne de Kennedy a renversé les rôles et utilisé le manque d’expérience de guerre de Humphrey comme preuve qu’il ne comprenait pas quelque chose qui était au cœur de la vie des Américains. Ils ont créé ce qui était presque certainement un faux récit selon lequel Humphrey était un insoumis – impardonnable pour les familles américaines qui ont perdu près d’un demi-million de soldats pendant la guerre. En soutenant Kennedy, Franklin Roosevelt Jr. a dit aux foules : « Il y a un autre candidat dans votre primaire. C’est un bon Démocrate, mais je ne sais pas où il était pendant la Seconde Guerre mondiale ».

Les deux campagnes ont utilisé la même logique : quelqu’un qui se contente de lire au sujet d’un grand événement ne peut pas avoir une totale empathie avec ceux qui ont vécu ce grand événement.

C’est un point qui revient souvent dans le domaine de l’investissement.

Il y a deux ans, Marc Andreessen a déclaré que les valeurs technologiques ont été sous-évaluées pendant la majeure partie des 15 dernières années. Cela explique en partie pourquoi elles ont produit d’excellents rendements. La cause de la sous-évaluation, a-t-il expliqué, était les cicatrices mentales laissées par l’implosion des dot-com en 2000.

« Si vous vivez l’un de ces crashs marquants, vous êtes psychologiquement marqué », a-t-il déclaré. Elle a marqué les investisseurs, les fondateurs, les journalistes, les régulateurs, tout le monde. L’investisseur Tren Griffin a écrit :

J’ai beaucoup de mémoire corporelle qui résulte de la bulle Internet. Il est impossible d’exprimer pleinement par des mots l’expérience vécue en tant qu’investisseur dans le wagon de tête de ces montagnes russes. Regarder le cycle après coup n’a rien à voir avec le fait de regarder devant soi sans savoir ce qui va se passer. L’expérience a toujours un impact sur ma façon de penser et d’agir.

Ce dernier point est important, car quelque chose a commencé à changer dans la Silicon Valley au cours des dernières années. Encore Andreessen :

Une chose qui se passe, c’est que maintenant suffisamment de temps a passé pour que suffisamment d’enfants arrivent dans la Silicon Valley sans se souvenir du crash. Ils étaient en CM1 quand c’est arrivé. Nous avons ces conversations bizarres où nous leur racontons des récits édifiants sur ce qui s’est passé en 1998, et ils vous regardent comme si vous étiez un grand-père.

Nous avons une nouvelle génération de personnes dans la vallée qui disent : « Allons construire des choses. Ne soyons pas retenus par la superstition ».

Cette nouvelle génération pourrait contribuer à expliquer pourquoi la prise de risque dans la Silicon Valley a augmenté au cours des cinq dernières années. Le nombre de fonds de capital-risque, le nombre d’opérations soutenues par le capital-risque, les valorisations de ces opérations et le nombre de diplômés de l’enseignement supérieur qui se lancent dans des start-ups ont explosé. Le fondateur typique de la Silicon Valley que vous avez en tête peut ressembler à un jeune homme de 21 ans qui bricole dans sa chambre d’étudiant, et c’est parfois le cas. Mais l’âge moyen d’un fondateur de startup est en fait de 40 ans. Pourtant, même une personne de 40 ans était probablement à l’université pendant la montée et la chute des dot-com. Ils ont évité le carnage. Ils envisagent donc le risque et la récompense d’une manière totalement différente de celle d’un fondateur de 40 ans il y a cinq ou dix ans.

Ce n’est pas seulement anecdotique.

En 2006, les économistes Ulrike Malmendier et Stefan Nagel, du National Bureau of Economic Research, ont examiné les résultats de 50 années d’enquête sur les finances des consommateurs – un examen détaillé de ce que les Américains font de leur argent.

En théorie, les gens devraient prendre leurs décisions d’investissement en fonction de leurs objectifs et des caractéristiques des options d’investissement disponibles à ce moment-là (des éléments comme la valorisation et le rendement attendu). Mais ce n’est pas ce que font les gens. La recherche a montré que les décisions d’investissement prises par les gens au cours de leur vie sont fortement ancrées dans les expériences que ces investisseurs ont eues avec différents investissements dans leur propre génération – en particulier les expériences au début de leur vie adulte.

Ils ont écrit :

Nos résultats expliquent, par exemple, les taux de participation au marché boursier relativement faibles des jeunes ménages au début des années 1980 (après les rendements boursiers décevants de la dépression des années 1970) et les taux de participation relativement élevés des jeunes investisseurs à la fin des années 1990 (après les années de boom des années 1990).

Cela vaut pour toutes les catégories d’actifs. Les obligations du Trésor à dix ans ont perdu près de la moitié de leur valeur entre 1973 et 1981, après correction de l’inflation. Ceux qui ont vécu ces coups durs ont investi beaucoup moins de leurs actifs dans des produits à revenu fixe que ceux qui les ont évités par la chance de leur année de naissance.

Revenons à ma génération, les Millennials, qui n’a jamais connu l’inflation : Lorsque nous investissons par nous-mêmes, nous plaçons 59 % de nos actifs dans des liquidités et des obligations, et 28 % dans des actions, selon UBS Wealth Management. Et bien sûr, nous le faisons : Beaucoup d’entre nous ont commencé à gagner de l’argent au moment de la Grande Récession et du plus grand marché baissier depuis des générations, qui s’est également avéré être la période où les obligations ont non seulement préservé mais aussi accru la richesse alors que les taux d’intérêt tombaient à 0 %. C’est notre histoire. C’est ce que nous savons. Et ce que nous savons est plus convaincant que ce que nous lisons.

Le Financial Times a interviewé Bill Gross, le célèbre gestionnaire d’obligations, le mois dernier. « Gross admet qu’il ne serait probablement pas là où il est aujourd’hui s’il était né une décennie plus tôt ou plus tard », écrit le journal. Sa carrière a coïncidé presque parfaitement avec un effondrement générationnel des taux d’intérêt qui a donné un coup de fouet aux prix des obligations. Ce genre de situation n’affecte pas seulement les opportunités que vous rencontrez, mais aussi ce que vous pensez de ces opportunités lorsqu’elles se présentent à vous. C’était l’argument d’Andreessen : avec le recul, nous savons que les valeurs technologiques étaient sous-évaluées pendant la majeure partie de la période 2002-2015. Mais la génération qui a perdu la plus grande partie de son argent dans la crise technologique n’a même pas reconnu cette opportunité. Il a fallu une nouvelle génération qui ne portait pas les cicatrices de l’effondrement pour la voir.

Nos expériences uniques n’ont pas seulement un impact sur le comportement d’investissement.

Dans une étude portant sur les hommes ayant obtenu leur diplôme universitaire entre 1979 et 1989, Lisa Kahn, économiste à Yale, a constaté que ceux qui entraient sur le marché du travail en période de crise économique gagnaient 7 % de moins que ceux qui obtenaient leur diplôme dans une économie forte. Cet écart semble durer indéfiniment : 17 ans après l’obtention du diplôme, Kahn a constaté que ceux qui avaient commencé leur carrière en période de récession gagnaient toujours moins que ceux qui avaient commencé lorsque l’économie était forte. Vous pouvez imaginer qu’un groupe qui connaît ce genre de difficultés aura des opinions différentes sur les politiques économiques de celles d’un groupe qui a obtenu son diplôme pendant une économie florissante.

Et ce n’est pas parce qu’un groupe est plus intelligent qu’un autre ; cela tient en grande partie au hasard de la génération dans laquelle ils sont nés. L’endroit où vous êtes né compte également. Les économies européennes ont tendance à être plus réfractaires au risque, à la protection contre le risque et à l’épargne que l’économie américaine. Pourquoi ? Peut-être en partie parce que les économies européennes ont passé la majeure partie du XXe siècle à s’effondrer ou à se reconstruire après deux guerres mondiales, qui ont toutes deux complètement anéanti les économies de dizaines de millions de résidents. L’Amérique a payé un prix humain au combat, mais les guerres ont été une aubaine économique. Comparez cela à l’Allemagne et au Japon dans les années qui ont suivi 1945, où une véritable crise humanitaire s’est développée. À la fin de la guerre, les fermes allemandes ne produisaient que suffisamment de nourriture pour fournir à ses citoyens 1 000 calories par jour. Le déclin démographique actuel du Japon est dû en partie à une préférence culturelle pour les petites familles, qui a commencé lorsque le gouvernement a mis en place des politiques et des incitations pour réduire les naissances alors que le pays était au bord de la famine à la fin des années 1940. On ne peut pas s’attendre à ce que des pays dont les expériences sont si différentes des nôtres aient des vues similaires sur les politiques économiques et sociales.

Et cela va au-delà de l’économie.

Selon certaines théories, les grandes guerres ont tendance à être espacées de 20 à 40 ans, car c’est le temps qu’il faut pour former une nouvelle génération d’électeurs, de politiciens et de généraux qui n’ont pas été marqués par la dernière guerre. D’autres tendances politiques – droits sociaux, théories économiques, priorités budgétaires – suivent un chemin similaire. Que l’on soit d’accord avec elle ou non, la réponse d’Alexandria Ocasio-Cortez à la pique de Joe Lieberman selon laquelle elle n’est pas l’avenir du parti – « Nouveau parti, qui dis ?« – fait écho à une tendance qui est suivie depuis des siècles. Le discours inaugural de JFK déclarait :

Le flambeau a été transmis à une nouvelle génération d’Américains – nés dans ce siècle, trempés par la guerre, disciplinés par une paix dure et amère, fiers de notre ancien héritage – et peu disposés à assister ou à permettre la lente dégradation des droits de l’homme auxquels cette nation a toujours été attachée.

La loi sur les droits civils – initiée par Kennedy, achevée par Johnson – est un exemple de quelque chose qui aurait été impossible pour une génération mais qui a pu être réalisé par une autre génération qui a grandi avec des expériences et des points de vue différents de ceux de ses parents.

Pourrons-nous jamais apprendre ?

La grande question est la suivante : quel groupe d’investisseurs est le mieux loti ? Les vétérans qui ont vécu un krach et en sont sortis paranoïaques, ou les nouveaux venus qui n’ont pas connu de krach et sont maintenant prêts à prendre de plus gros risques ?

Je ne pense pas qu’il y ait jamais de réponse claire à cette question.

Les compétences en matière d’affaires et d’investissement à long terme sont l’intersection entre devenir riche et rester riche. Des générations différentes dont l’expérience formatrice était calme et axée sur la croissance peuvent être plus aptes à s’enrichir – elles sont prêtes à prendre des risques. En revanche, les générations dont l’éducation a été ponctuée de krachs et de déclins peuvent être plus à même de rester riches – conservatisme, droit à l’erreur et pessimisme rationnel. Les meilleurs investisseurs trouvent un équilibre entre les deux, passant d’un trait à l’autre au bon moment. Mais c’est rare. Et la raison pour laquelle c’est rare, même chez les personnes intelligentes, est que les cicatrices psychologiques de nos expériences ne font pas de distinction en fonction du QI. Ou plus précisément, elles se situent au-dessus du QI dans la hiérarchie des informations que les gens utilisent pour prendre des décisions.

Michael Batnick a fait remarquer que le fait d’avoir vécu un événement important ne vous rend pas nécessairement mieux préparé pour le prochain événement important. Peu d’investisseurs obligataires – même les vétérans chevronnés – ont vécu une hausse soutenue des taux d’intérêt. Mais, écrit-il :

Et alors ? La hausse actuelle des taux ressemblera-t-elle à la précédente, ou à celle d’avant ? Les différentes classes d’actifs vont-elles se comporter de manière similaire, identique ou exactement opposée ?

D’une part, les personnes qui ont investi pendant les événements de 1987, 2000 et 2008 ont connu beaucoup de marchés différents. D’autre part, n’est-il pas possible que cette expérience puisse conduire à un excès de confiance ? Ne pas admettre que l’on a tort ? À s’ancrer dans les résultats précédents ?

Ce n’est jamais clair dans un sens ou dans l’autre. Les personnes ayant une expérience différente de la nôtre ne sont pas nécessairement plus intelligentes. Ils voient simplement le monde de l’investissement à travers une lentille différente.

Si l’apprentissage par l’expérience n’est pas nécessairement bon ou mauvais, c’est en partie grâce aux leçons que nous tirons de l’expérience.

Jason Zweig du Wall Street Journal a fait remarquer un jour :

J’aime souvent dire que les gens sont trop bons pour tirer des leçons, et la leçon que les gens auraient dû tirer après l’éclatement de la bulle Internet au début de l’an 2000 était que le day trading est une très mauvaise idée. Mais les gens sont trop doués pour apprendre des leçons, et ils ont donc appris une leçon trop précise, à savoir que le day trading des actions Internet est une très mauvaise idée. Ces dernières années, nous avons donc vu les mêmes personnes qui faisaient du day trading sur les actions Internet se lancer dans le day trading sur les devises étrangères.

J’ai une théorie sur la raison de cet apprentissage hyper spécifique.

Mon fils a trois ans. Il est incroyable. Mais il a trois ans. Donc il ne sait pas grand chose.

Ce qui est étonnant chez un enfant de trois ans, c’est qu’il apprend vite, mais que pratiquement tout ce qu’il sait provient de ce qu’il a observé et vécu directement. Il n’a jamais assisté à un cours d’histoire, passé un après-midi à analyser des graphiques boursiers ou dîné longuement avec quelqu’un d’un autre pays. Tout ce qui est dans sa tête provient directement d’une expérience qu’il a vécue. Il n’a donc aucune idée de la façon dont la plupart des choses fonctionnent. Imaginez que vous essayez de lui faire comprendre les nuances de l’OTAN ; impossible. Ou du LIBOR ; impossible. D’énormes et importantes parties du monde n’existent pas dans son cerveau. Il n’en a aucun concept.

Mais il ne se promène pas confus toute la journée. Il comprend parfaitement son monde. C’est un monde façonné par, et expliqué par, les quelques modèles mentaux qu’il a acquis en trois ans. La crème glacée est bonne. Les couvertures sont chaudes. Les jouets sont amusants. Les siestes ne le sont pas. Je n’ai pas besoin de bain. C’est son monde. Et tout ce qu’il rencontre correspond à l’un de ces modèles mentaux simples qu’il s’est construit dans sa tête à trois ans.

Lorsque ses parents lui disent qu’il est temps de ranger ses jouets ou qu’il ne peut pas manger de glace au petit-déjeuner, sa frustration est due à l’expérience d’un élément qui ne correspond pas à ses modèles mentaux. La glace, c’est bon, alors si maman me dit que je ne peux pas en avoir, ce n’est pas bon et je vais pleurer. Il n’a aucune notion d’un régime équilibré, ni des conséquences d’un mauvais régime, même si on le lui explique. Mais, sur le moment, il ne cherche pas d’explication. Il essaie de faire correspondre le monde dans lequel il vit à un modèle mental qu’il a dans sa tête. Même s’il ne sait presque rien, il ne s’en rend pas compte, car il se raconte une histoire cohérente sur ce qui se passe en se basant sur le peu qu’il sait.

Et nous faisons tous cela, quel que soit notre âge.

Je ne sais pas ce que je ne sais pas. Personne ne le sait. Mais nous ne pouvons pas nous promener confus toute la journée. Nassim Taleb dit « Je veux vivre heureux dans un monde que je ne comprends pas. » C’est exactement ce que nous faisons. Nous prenons le monde dans lequel nous vivons et nous essayons d’en faire une histoire cohérente sur la base des modèles mentaux que nous avons développés au cours de notre vie.

Ces modèles ne sont utiles que lorsqu’ils sont simples. C’est alors qu’ils deviennent automatiques. Les modèles complexes et nuancés – comme l’art de la négociation – sont difficiles à comprendre. Mais les modèles simples, comme « dire merci quand on vous aide », sont faciles à comprendre.

C’est là que l’argument de Jason revient. Il est plus facile de construire des modèles mentaux avec des leçons spécifiques, et c’est donc ce que nous retenons de l’expérience. Apprendre que l’on est sensible au chant des sirènes des bulles est difficile et nuancé. Mais apprendre que « les actions technologiques m’ont fait du mal, donc je devrais éviter les actions technologiques à l’avenir » est une leçon facile. Mon fils pourrait l’assimiler. Peu importe que ce ne soit pas une très bonne leçon. C’est une leçon facile, alors nous l’utilisons.

Il y a une question connexe ici sur la façon dont nous traitons les souvenirs de nos expériences.

Dans son livre sur la Seconde Guerre mondiale, l’historien Joseph Balkoski écrit que « les chercheurs sérieux sur la Seconde Guerre mondiale ont appris que la fiabilité de la mémoire humaine varie considérablement d’un ancien combattant à l’autre ». Les anciens combattants se souvenaient d’expériences qui étaient manifestement fausses. Le temps, écrit Balkoski, « peut jouer des tours subtils à l’esprit, et le problème le plus épineux de l’historien est de séparer ces rares récits entièrement corroborés des récits plus typiques que le temps a établis ».

Daniel Kahneman appelle cela le « moi qui vit » et le « moi qui se souvient ». Il peut s’agir de deux esprits complètement différents.

Les souvenirs de grands événements sont influencés par quelques moments ponctués, et non par l’histoire complète. Kahneman a donné l’exemple d’une étude montrant comment les gens se souviennent des coloscopies :

Ce qui a influencé les souvenirs a été déterminé de manière complètement différente de ce que nous aurions pensé. Il s’agissait simplement d’une moyenne du pire moment de la coloscopie et de la douleur ressentie à la fin de la procédure.

Ces deux variables ont permis de faire d’excellentes prédictions lorsque l’on demande aux gens : « Voudriez-vous en subir une autre, ou préféreriez-vous subir une autre procédure douloureuse ? ». Ou vous leur demandez, quel était le degré de douleur totale ? A quel point l’expérience était-elle mauvaise ?

Il a écrit plus tard :

Le moi qui fait l’expérience est celui qui répond à la question : « Est-ce que ça fait mal maintenant ? » Le moi qui se souvient est celui qui répond à la question : « C’était comment, dans l’ensemble ? » Les souvenirs sont tout ce que nous pouvons garder de notre expérience de vie, et la seule perspective que nous pouvons adopter lorsque nous pensons à nos vies est donc celle du moi qui se souvient.

Il y a quelques années, nous avons eu droit à une version de ce principe pour les investissements. Le S&P 500 a gagné 27 % en 2009 – un rendement fantastique. Pourtant, lorsqu’on leur a posé la question au début de 2010, 66 % des investisseurs ont pensé qu’il avait baissé cette année-là, selon une enquête de Franklin Templeton. Le marché a ensuite progressé de 31 % en 2013. C’était le cinquième meilleur rendement annuel depuis la Seconde Guerre mondiale. Mais un sondage Gallup de 2014 a demandé à 1 000 investisseurs actifs de combien ils pensaient qu’il avait augmenté, et seuls 7 % savaient que le gain était supérieur à 30 %. Un tiers pensait qu’il était stable ou en baisse.

Cet écart entre l’expérience et la mémoire s’explique peut-être par le traumatisme du marché survenu début 2009, ou le cirque politique de 2013, qui ont suffisamment effrayé les investisseurs pour créer des souvenirs spécifiques plus forts et plus faciles à se rappeler que l’expérience globale réelle. C’est aussi un exemple de confiance dans des modèles mentaux simples et faciles à se rappeler, même s’ils ne sont pas complets.

Le côté imparfait de la mémoire complique la question suivante : « Peut-on tirer des leçons sans vivre d’événements ? » Il n’est même pas certain que les personnes qui vivent de grands événements puissent tirer des leçons de leur propre passé. Ils peuvent être influencés par leur passé d’une manière qui guide leurs décisions futures. L’apprentissage est quelque chose de différent.

Mais supposons que vous fassiez tout votre possible pour être aussi ouvert d’esprit que possible, en devenant un étudiant de l’histoire et en vous mettant à la place des autres. Pouvez-vous apprendre ?

Oui, bien sûr. Mais il y a une infinité d’astérisques.

La partie la plus difficile de l’étude de l’histoire est que vous savez comment l’histoire se termine, souvent avant de commencer à faire des recherches sur un sujet. Et je ne pense pas que vous puissiez oublier ce fait lorsque vous lisez sur un événement. Il est particulièrement difficile d’essayer de se mettre à la place de quelqu’un et d’imaginer ses émotions lorsque l’on connaît la fin de l’histoire, mais que cette personne ne la connaissait pas à l’époque.

La Navy SEAL Team 6 est devenue célèbre après avoir tué Oussama Ben Laden. Des jeux vidéo et des films ont été réalisés pour glorifier le raid. Mais le président Obama a déclaré plus tard que les chances de savoir si Ben Laden se trouvait réellement dans la maison cible étaient de 50/50. L’année dernière, j’ai entendu l’un des SEALS impliqués dans la mission parler lors d’une conférence. Il a déclaré qu’indépendamment de la présence de Ben Laden dans la maison, l’équipe estimait que les chances qu’ils soient tous tués au cours de la mission étaient également de 50/50. Nous avons donc 75 % de chances que le raid se termine par une déception ou une catastrophe. Ce à quoi ne pensent pas les personnes qui créent des jeux vidéo glorifiés d’une aventure épique. Ils mettent en avant le succès et la gloire du méchant, parce que c’est ainsi que l’histoire s’est terminée. Mais personne ne le savait avant ou pendant le raid.

Un corollaire dans les affaires et les investissements est qu’il y a une ligne mince entre l’audace et l’imprudence. La vision rétrospective des résultats peut nous rendre aveugles à d’autres scénarios qui auraient facilement pu se produire, ce qui rend difficile de tirer des leçons sur le degré de risque à prendre à l’avenir.

Je peux dire « 2009 nous a appris qu’il faut acheter quand il y a du sang dans les rues ». Mais il est facile d’oublier à quel point la crise financière était grave, et à quel point l’issue aurait pu être différente. Le président de la Fed, Ben Bernanke, aurait dit à un groupe de membres du Congrès en 2008 de se préparer à la loi martiale dans les 48 heures si le système bancaire s’effondrait. C’est le genre de choses qu’il est facile d’oublier lorsque l’on regarde en arrière et que l’on tire des leçons.

Il en va de même pour les affaires. Nous pensons que Mark Zuckerberg est un génie pour avoir refusé une offre de vente de Facebook à Yahoo. Mais les gens critiquent Yahoo avec autant de passion pour avoir refusé sa propre offre de rachat par Microsoft. Le recul est la seule différence entre les deux. Quelle est la leçon à en tirer pour les entrepreneurs ? Je n’en ai aucune idée. Je ne pense pas que quiconque le sache. C’est là le problème.

« Le client a toujours raison » et « les clients ne savent pas ce qu’ils veulent » sont deux idées reçues dans le monde des affaires. Les exemples de ces deux idées ne sont connus qu’a posteriori, et il est impossible de réfléchir à ces sujets avec un esprit ouvert lorsque vous connaissez le résultat final de la performance de certains produits.

Un autre aspect difficile de l’apprentissage par procuration est qu’il y a une différence entre apprendre et apprendre si bien que cela vous pousse à l’action.

Une jeune fille de 13 ans tuée par un conducteur en état d’ébriété est une chose que tous ceux qui lisent cet article reconnaîtront comme étant atroce. Pourtant, la plupart d’entre nous diront que c’est atroce sans prendre de mesures supplémentaires. Mais la fille de Candace Lightner était cette jeune fille de 13 ans, alors elle a créé les Mères contre l’alcool au volant pour faire quelque chose. L’expérience personnelle est souvent ce qui vous fait passer de « je comprends » à « je comprends tellement bien que je vais faire quelque chose ».

Il en va de même pour les investissements. Les feuilles de calcul peuvent modéliser la fréquence historique des grandes baisses. Mais elles ne peuvent pas modéliser le sentiment de rentrer à la maison, de regarder vos enfants et de vous demander si vous avez fait une erreur qui aura un impact sur leur vie. Étudier l’histoire vous donne l’impression de comprendre quelque chose. Mais tant que vous ne l’avez pas vécue et ressentie personnellement ses conséquences, vous ne la comprenez pas suffisamment pour changer votre comportement.

L’ancrage dans votre propre histoire n’est pas un problème auquel il existe une réponse claire et simple.

Il n’y a pas de « Il suffit de faire X et vous pourrez surmonter ce problème ».

C’est l’une de ces choses où le mieux que l’on puisse faire est de devenir un peu plus conscient de sa présence.

Faire l’effort de parler avec des personnes dont les antécédents sont différents des vôtres, en sachant que leur vision du monde peut ne pas ressembler à la vôtre, même s’ils sont tout aussi sûrs de leur point de vue que vous l’êtes du vôtre, est une leçon d’humilité. Mais il est si important d’élargir votre esprit à l’éventail des possibilités que vous pouvez rencontrer en tant qu’investisseur. Je pense qu’il s’agit probablement du type d’apprentissage le plus important qu’un investisseur puisse accomplir – faire un effort pour découvrir quelle sorte de vision du monde et d’expérience il n’a pas eue que d’autres, qui ont autant d’influence sur les résultats du marché, ont eue. Comme le dit Jim Grant, « Investir avec succès, c’est amener les autres à être d’accord avec vous… plus tard ». Si ces autres personnes ne sont jamais d’accord avec moi parce que leur histoire personnelle les rend aveugles à mon point de vue, alors mon point de vue et mes prévisions peuvent ne jamais devenir réalité. D’un point de vue pratique, il s’agit d’avoir une marge d’erreur dans vos décisions et vos prévisions, sachant que votre vision du monde ne représente qu’une infime partie de toutes les autres visions qui peuvent influencer l’économie.

Il faut également se rappeler que les personnes dont les opinions et les décisions vous paraissent folles sont peut-être moins folles que vous ne le pensez, car elles sont prises par des personnes dont la vision du risque et de la récompense a été façonnée dans un monde différent de celui que vous avez connu. Je ne comprends pas pourquoi quelqu’un voudrait mettre tout son argent dans l’or après la crise financière, ou dans la crypto ces dernières années. Mais mon expérience financière est probablement différente de celle des personnes qui ont fait ces choses. Je ne comprends pas pourquoi quelqu’un voudrait devenir avocat, ou zoologiste, ou pilote ; ces choses ne m’attirent pas du tout. Mais peut-être que tous les avocats, zoologistes et pilotes ont vécu quelque chose dans leur vie qui a rendu ces métiers attrayants. Et peut-être qu’ils seraient attrayants pour moi si je vivais les mêmes expériences. Lorsque vous réalisez que d’autres personnes peuvent prendre des décisions qui vous semblent insensées mais qui sont parfaitement sensées pour elles parce qu’elles ont vécu quelque chose que vous n’avez pas vécu, vous devenez moins cynique à l’égard du secteur des placements et vous vous concentrez davantage sur ce qui vous convient. Nous devrions toujours essayer de mieux informer les gens, mais en gardant à l’esprit que des personnes disposant des mêmes informations arriveront souvent à des conclusions différentes.

« Les finances personnelles sont plus personnelles qu’elles ne sont financières », dit Carl Richards. Chacun son truc. J’essaie toujours de m’en souvenir avant de critiquer les décisions des autres. « Votre hier n’était pas mon hier, et votre aujourd’hui n’est même pas mon aujourd’hui », écrit le livre « Nos enfants ».

À la fin de l’étude, les chats aveugles ont été laissés dans une pièce entièrement éclairée. Quarante-huit heures plus tard, tous étaient effectivement normaux, retrouvant leur « vision » et apprenant à faire correspondre le monde qui les entoure à leurs mouvements.

Huit semaines d’observation de leur monde ne leur ont pratiquement rien appris. Deux jours d’expérience, et ils avaient tout compris.

Morgan Housel

Traduit par Hervé, relu par Wayan, pour le Saker Francophone