Par therealheisenberg – Le 22 mai 2021 – Source Heisenberg Report

« Est-ce que toute innovation dans l’écosystème des cryptomonnaies vous semble prometteuse ? », a demandé Allison Nathan, de la Goldman Bank à Nouriel Roubini, lors d’une interview pour le dernier volet de la série « Top Of Mind ».

« Pas vraiment », a-t-il répondu.

Alors que les adeptes du bitcoin (et plus généralement les partisans de la crypto-monnaie) trouveront sûrement les arguments de Roubini peu convaincants, je dirais que ses réponses directes aux questions de Nathan étaient difficiles à réfuter.

Pour ceux qui ne sont pas familiers, la banque publie périodiquement des prises de position franches sur le sujet économique du jour, quel qu’il soit. Ces articles combinent des entretiens avec les employés de Goldman et des sources extérieures afin de fournir une évaluation équilibrée et complète de la question qui semble être la plus importante pour les acteurs du marché (d’où l’expression « Top of Mind »).

Pour montrer à quel point les marchés sont inconstants, il a suffi d’une journée d’agitation dans la cryptosphère (mercredi) pour que tout le monde oublie les discours alarmistes sur le retour de l’inflation, qui est désormais une nouvelle dépassée. Je suppose que l’on peut dire que le temps où l’inflation était aux premières loges peut être caractérisé de « transitoire ».

Quoi qu’il en soit, Nathan fait de son mieux pour se faire l’avocat du diable lors de ses interviews, et nombre des questions qu’elle a posées à Roubini font écho à celles débattues dans ces pages au cours des deux dernières années.

Par exemple, elle a demandé « Qu’est-ce qui rend ce moment pour la cryptomonnaie différent des premiers jours de l’Internet ? », ce à quoi Roubini a répondu en notant qu’il existe une grande disparité entre le nombre d’utilisateurs du web une décennie après l’avènement de l’Internet et le nombre d’utilisateurs actifs actuels pour les crypto-monnaies les plus négociées. « Après dix ans d’internet, il y avait le courrier électronique, des millions de sites web et d’applications utiles, et des technologies comme les protocoles TCP et HTML avec des applications plus larges », a-t-il poursuivi, avant d’affirmer que les trois quarts des applications décentralisées sont soit des jeux, soit « littéralement des systèmes pyramidaux d’une sorte ou d’une autre ».

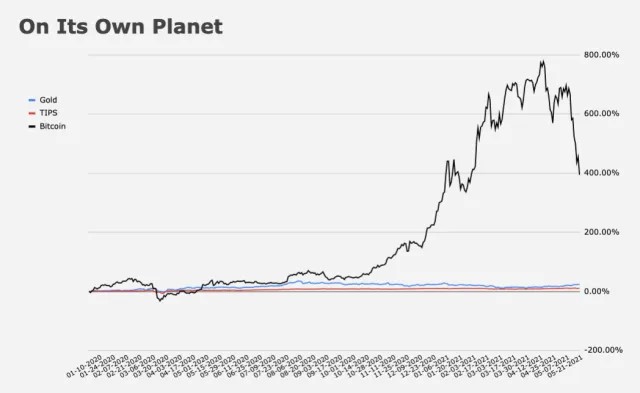

À la question de savoir si le bitcoin est une protection utile contre l’inflation, Roubini a répondu par l’évidence – à savoir que si vous voulez attribuer la dernière hausse du bitcoin aux craintes de dépréciation de la monnaie, vous seriez probablement obligé d’expliquer pourquoi l’or et les TIPS n’ont pas connu des hausses d’une ampleur similaire. La figure (ci-dessous) a plus une valeur comique qu’autre chose, mais elle souligne bien cet argument.

Vous pourriez penser que Roubini s’éloigne de la question. En effet, si le bitcoin est de plus en plus considéré comme la protection préférée contre l’inflation, il est logique que davantage d’argent se dirige vers lui à mesure que les prévisions d’inflation augmentent. Mais il serait ridicule de suggérer que la ligne noire de la figure est en quelque sorte proportionnelle au niveau d’angoisse de l’inflation dans les économies avancées. Si les gens étaient si inquiets de l’inflation, cette crainte se manifesterait d’autres manières, dont certaines seraient probablement assez spectaculaires au niveau des consommateurs.

Peu après, Roubini a réitéré l’un de mes points de discussion favoris : La rareté, en soi, n’a pas de valeur. « Il n’est pas difficile de créer quelque chose dont l’offre est limitée, et il n’y a aucune raison pour que la rareté artificielle ait de la valeur en soi », a-t-il déclaré, avant de faire un rappel à la réalité :

La rareté ne fait pas de quelque chose une réserve de valeur fiable. Il a fallu cent ans pour que la valeur du dollar chute de 90 % en termes réels. En 2018, il n’a fallu que 12 mois pour que des milliers de crypto-monnaies perdent la même quantité de valeur, et même le bitcoin a chuté de plus de 80 %. C’est un avilissement monétaire.

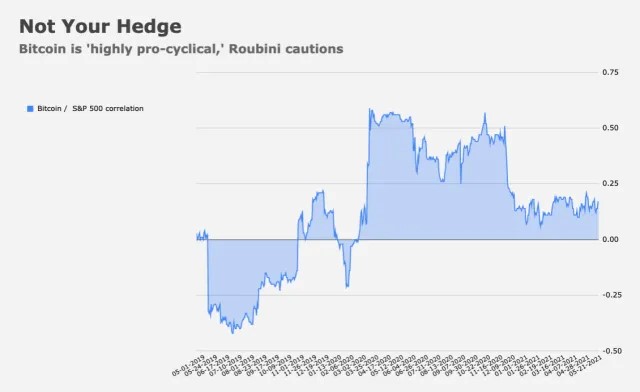

Aïe. Pire, il rappelle aux acteurs du marché que loin d’être une couverture fiable contre les risques, le bitcoin a tendance à être pro-cyclique. Il s’est plus effondré que les actions pendant la panique de la pandémie, par exemple.

« En période difficile, les crypto-actifs ne montent pas, ils descendent », fait remarquer Roubini.

J’aimerais également souligner que le lien de causalité peut aller dans les deux sens. Le bitcoin peut servir de catalyseur pour des mouvements d’évitement du risque. C’est particulièrement vrai pour les technologies et les actions de sociétés qui, d’une manière ou d’une autre, ont tenté de surfer sur la vague. Tesla est l’exemple le plus célèbre, mais MicroStrategy a adopté une approche particulièrement agressive.

Enfin, Nathan a demandé : « Cependant, le concept de réseaux décentralisés n’a-t-il pas une certaine valeur ? »

Là aussi, Roubini est sceptique. « Honnêtement, j’ai passé beaucoup de temps à regarder cela parce que de plus en plus de gens disent que même si ce ne sont peut-être pas des monnaies, la technologie blockchain pourrait être quelque chose de révolutionnaire », a-t-il dit, avant de noter que,

Quelque chose de vraiment basé sur la technologie blockchain devrait être public, décentralisé, sans besoin d’une quelconque permission ni d’être adossée à une institution qui la garantie. Mais si l’on regarde les expériences de DLT et de blockchain d’entreprise, la quasi-totalité d’entre elles sont privées, centralisées et soumises à autorisation – parce que seul un petit groupe de personnes a la capacité de valider les transactions – et la plupart sont authentifiées par une institution de garantie. Et même parmi ces projets, peu ont réellement fonctionné. Une étude portant sur 43 applications basées sur des technologies blockchain dans la sphère non lucrative, dans des domaines telles que la bancarisation de personnes non bancarisées, la délivrance de cartes d’identité aux réfugiés et le transfert de fonds, a montré qu’aucune n’a réellement fonctionné.

La remarque la plus virulente de toutes a été prononcée lorsque Roubini a noté que « l’écosystème cryptographique n’est pas décentralisé [car] un oligopole de mineurs contrôle essentiellement 70 à 80 % de l’extraction de bitcoins et d’éthers… et 99 % de toutes les transactions cryptographiques passent par des bourses centralisées ».

Ce dernier point nous ramène directement à une autre de mes critiques les plus ardentes de toute cette expérience. Qu’est-ce que le « bitcoin » sans la possibilité de le convertir en monnaie fiduciaire ? Qu’est-ce que vous possédez réellement ? Qui veut des bitcoins s’ils ne peuvent pas être convertis en dollars (ou en euros, ou en yens, ou en yuans, ou en quelque chose d’autre qui peut être utilisé pour régler des accords commerciaux ou des obligations fiscales) ? Sans doute personne.

Therealheisenberg

Traduit par Wayan, relu par Hervé pour le Saker Francophone

Ping : Grandeur et décadence des cryptomonnaies – Le blog A Lupus un regard hagard sur Lécocomics et ses finances