« Warren Buffett avait jadis dénoncé les crédits dérivés comme étant des armes financières de destruction massive, et il était inévitable qu’ils allaient commencer à faire des ravages sur notre système financier un jour ou l’autre«

Par Michael Snyder – Le 24 octobre 2015 Source wikistrike.com

Alors que les choses peuvent sembler à peu près calmes à Wall Street pour le moment, beaucoup de difficultés bouillonnent juste sous la surface.

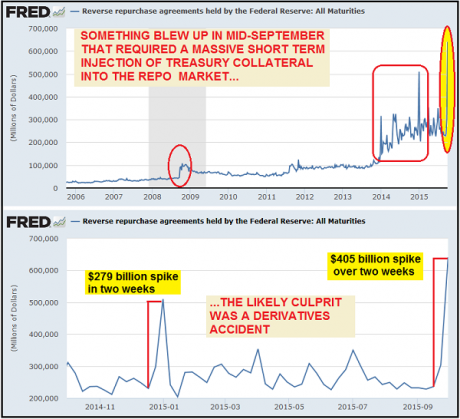

Comme vous le verrez ci-dessous, quelque chose est arrivé à la mi-septembre qui exigeait une hausse sans précédent de $405 Mds de garanties du Trésor sur les prises de pension. Je sais – ça paraît très compliqué, donc je vais essayer de le décomposer plus simplement pour vous. Il semble que certaines très grandes institutions ont commencé à rencontrer une quantité importante de problèmes à cause des choix irresponsables qu’ils ont faits. J’avais averti que ça arriverait, encore et encore. En réalité, j’ai tellement écrit à ce sujet que mes lecteurs réguliers en ont probablement marre d’en entendre parler. Mais c’est bien ce qui va provoquer l’effondrement de notre système financier.

De nombreuses personnes vont se fâcher si je compare les transactions sur les produits dérivés à l’activité d’un casino, et sans doute qu’il serait plus politiquement correct de décrire la plupart de ces produis dérivés comme étant une forme d’assurance. Les grandes institutions financières nous assurent qu’elles ont transmis la plupart des risques sur ces contrats à d’autres et qu’il n’y a donc aucune raison de s’inquiéter, selon eux.

Eh bien, personnellement, je n’adhère pas à leurs explications, et beaucoup d’autres personnes non plus. D’un point de vu élémentaire, les produits dérivés, sont des paris, spéculatifs par définition. C’est l’aspect que Jeff Nielson a expliqué de manière très éloquente dans une note qu’il a récemment publié…

Personne ne comprend les produits dérivés. Combien de fois les lecteurs ont-ils entendu cette question: ”s’il vous plaît, pourriez-vous arrondir au millier le plus proche ?” Pourquoi personne ne comprend ce que sont les produits dérivés ? Pour beaucoup, la réponse à cette question est que cela demande trop de réflexion. Pour les autres, la réponse est qu’ils ne veulent même pas s’y intéresser. Les dérivés sont des paris comme au casino. Cela n’est pas une métaphore ni une analogie encore moins une généralisation. Les dérivés sont bien des paris et c’est ce qu'ils ont toujours été. Et c’est tout ce qu’ils pourront jamais être.

Une très grande institution financière qui semble avoir de sérieux ennuis avec ces armes financières de destruction massive est Glencore. Pendant un moment, Glencore avait été considérée comme la 10ème plus grande entreprise de la planète, mais maintenant elle semble tomber en lambeaux, et une grande partie de leur misère paraît être liée aux produits dérivés. Ce qui suit provient de ZeroHedge…

Ce qui est particulièrement préoccupant, disaient-ils, c’était l’utilisation par Glencore des instruments financiers tels que les produits dérivés pour couvrir leurs échanges de biens physiques contre les fluctuations de prix. La société avait en brut $9,8 Mds de produits dérivés en juin 2015, en baisse par rapport aux $19 Mds sur de telles positions à la fin de 2014, entraînant les investisseurs à interroger la compagnie sur les raisons de cette chute.

Glencore a expliqué aux investisseurs que ce chiffre avait chuté d’une manière si brutale en raison de la volatilité du marché cette année, voilà ce qu’avaient expliqué les personnes briefées par Glencore. Lorsque les prix varient considérablement, cela peut faire croître la valeur des positions de couverture.

L’année dernière, il y avait des mouvements de prix extrêmes, en particulier sur le marché du pétrole, dont le prix a chuté de $114 $ environ le baril en juin à moins de $60 le baril à la fin du mois de décembre.

Cette réponse n’est pas satisfaisante, a déclaré Michael Leithead, un gestionnaire de portefeuille de Fonds d’obligations à EFG Asset Management, qui gérait $12 Mds à la fin du mois de mars et qui a investi dans la dette de Glencore.

Selon Bank of America, le système financier mondial a une exposition globale d’environ $100 Mds sur Glencore. Donc, si Glencore faisait faillite, ce serait un événement majeur. À ce stade, Glencore est probablement le candidat le plus susceptible d’être le prochain Lehman Brothers.

Et ce n’est seulement Glencore qui est en difficulté. D’autres géants financiers tels que Trafigura sont ainsi dans une profonde détresse. Collectivement, le système financier mondial a environ $500 Mds d’exposition sur ce type d’entreprises …

Pire encore, les banques ne sont pas seulement exposées à Glencore, mais au reste du marché des matières premières, leur exposition brute explose à des sommets hallucinants, voyez plutôt :

Pour les banques, bien sûr, Glencore ne peut pas être leur seule exposition sur le marché de matières premières. Nous considérons que d’autres vecteurs tels que Trafigura, Vitol et Gunvor peuvent figurer aux bilans des banques soit (100 milliards de dollars x 4 ?)

Disons que ces presque $500 Mds qui sont exposés avec un très fort effet de levier sur les matières premières, la classe d’actifs qui a été fracassée cette dernière année.

Les médias traditionnels ne parlent pas beaucoup de tout cela encore, ce qui est probablement une bonne chose. Mais dans les coulisses, les grandes manoeuvres ont déjà lieu.

Quand je suis tombé sur l’information que je suis sur le point de partager avec vous, j’étais complètement abasourdi. Elle provient de Investment Research Dynamics, et elle montre très clairement que tout n’est pas okay dans le monde financier :

Quelque chose s’est produit dans le système bancaire en septembre qui nécessitait une prise massive de pension afin d’obtenir la plus importante garantie jamais vue en injection du Trésor sur la prise de pension. Habituellement, la Fed pourrait s'être engagée dans des prises en pension de routine comme un moyen de gérer son taux directeur. Cependant, comme vous pouvez le voir sur le graphique ci-dessous, il y a eu des pointes soudaines avec des quantités de prise en pension qui ont tendance à correspondre à une sorte de crise – la plus évidente étant de facto l’effondrement du système financier en 2008 :

Qu’est-ce qui dans le monde pourrait provoquer une hausse de cette ampleur ?

Eh bien, ce même article que je viens de citer relie les problèmes à Glencore avec cette intervention sans précédent…

Ce qui est encore plus intéressant est que la pointe des prises en pension s’est produite en même temps – le 16 Septembre – que la plongée vertigineuse qu’avait entrepris le marché financier pendant 8 jours, avec une baisse de 6 % du S&P500 sur cette période. Vous noterez que c’est au même moment que le crash des actions et obligations de Glencore a commencé. Il a été suggéré par les analystes qu’un défaut sur les dérivés de crédit de Glencore, soit par Glencore ou par des entités financières utilisant des produits dérivés en misant contre cet événement serait analogue au moment Lehman Bothers qui avait déclenché l’effondrement de 2008. La responsabilité sur le plongeon des marchés financiers a été rejetée sur la Fed par son incapacité à relever ses taux d’intérêt. Cependant cette explication cela semble n’être rien de plus qu’une couverture grossière pour quelque chose de beaucoup plus catastrophique qui a commencé à se développer loin des regards au sein des fonctions de gestion de la liquidité du système bancaire mondial.

Retour en 2008, Lehman Brothers n’allait pas parfaitement bien un jour et s’est effondrée soudainement le lendemain. Il y avait des problèmes qui bouillonnaient juste avant.

Eh bien, la même chose se passe maintenant chez des géants bancaires comme la Deutsche Bank, et dans des entreprises de négoce de matières premières tels que Glencore, Trafigura et le Groupe Noble.

Et bien sûr, un grand nombre de petits poissons commencent à imploser ainsi. J’ai trouvé cet exemple posté sur Business Insider aujourd’hui…

Le 11 septembre, Spruce Alpha, un petit hedge fund qui fait partie d’un groupe d’investissement plus grand, a envoyé un bref rapport aux investisseurs. La lettre dit que le fonds de 80 millions de dollars avait perdu 48 % en un mois, selon le rapport de performance vu par Business Insider. Aucun commentaire dans la note. Aucune explication. Seulement des chiffres bruts.

Wow – comment est-il possible de perdre 48 % en un seul mois ?

Il serait difficile de le faire, même si vous vouliez le faire exprès.

Malheureusement, plus nous nous enfoncerons dans cette crise et plus ce genre de scénario se répétera encore et toujours.

Pendant ce temps, nos dirigeants continuent de nous dire qu’il n’y a rien à craindre. Par exemple, considérez juste ce que l’ancien président de la Fed Ben Bernanke a dit :

L’ancien président de la Réserve fédérale américaine, Ben Bernanke ne voit pas de bulles se former dans les marchés mondiaux actuellement. Mais il ne pense pas que vous devriez le croire sur parole. Et même si vous le faisiez, ce n’est pas la bonne question à poser de toute façon. Prenant la parole lors d’un événement du Wall Street Journal, le mercredi matin, Bernanke a déclaré: "Je ne vois pas de grandes anomalies évidentes dans les prix. Rien de ce qui ressemble à la bulle immobilière avant la crise, par exemple. Mais vous ne devriez pas me faire confiance."

Je suis d’accord avec cette dernière phrase. Bernanke était le seul à nous dire qu’il n’y a aurait pas de récession après 2008, alors qu’elle avait déjà commencé. Il était complètement paumé à l’époque et il l’est autant aujourd’hui.

La plupart de nos dirigeants ne comprennent pas ce qu’il se passe ou ne sont pas disposés à nous dire la vérité.

Donc, cela signifie que nous devons essayer de comprendre les choses par nous-mêmes et du mieux que nous pouvons. Et maintenant il y a des signes tout autour de nous qu’une autre crise du même type que celle de 2008 a déjà commencé.

Personnellement, je souhaite qu’il y ait beaucoup plus de jours comme aujourd’hui où les marchés ont été relativement calmes et avec peu de nouvelles majeures dans le monde.

Malheureusement pour nous tous, ces jours de paix relative et de tranquillité sont sur le point de connaître une fin très brutale.

Michael Snyder

Article original publié par theeconomiccollapse