Par Jean-Luc Baslé – Le 28 novembre 2022

Les États-Unis, l’Europe, et le Japon ainsi que d’autres pays sont confrontés à un double défi : un endettement élevé et une résurgence de l’inflation. Réduire l’un et l’autre ne peut se faire sans une modification profonde de la politique économique de ces nations.

Priorité a été donnée à la réduction de l’inflation tant aux États-Unis qu’en Europe. La manière commune de combattre l’inflation est de relever les taux d’intérêt ce qui a pour effet d’augmenter la charge d’intérêt, et de réduire le revenu disponible – donc la capacité à dépenser (la croissance de nos sociétés repose essentiellement sur la consommation). Ce relèvement sera désastreux pour les débiteurs quel que soit leur statut : gouvernements, entreprises ou ménages, et provoquera une récession. En revanche, si rien n’est fait, l’inflation peut devenir « galopante », c’est-à-dire atteindre des niveaux très élevés, rappelant les mauvaises heures de l’Allemagne des années 20. Les autorités font face à un dilemme : inflation ou récession. Une solution serait d’inverser les priorités en privilégiant la réduction de l’endettement, non pas en termes absolus mais relatifs, c’est-à-dire en pourcentage du produit intérieur brut. L’endettement réduit, l’inflation serait alors progressivement abaissée. Pour ce faire, nous proposons de maintenir un taux d’inflation de 5% par an pendant dix ans en prenant les États-Unis comme exemple.

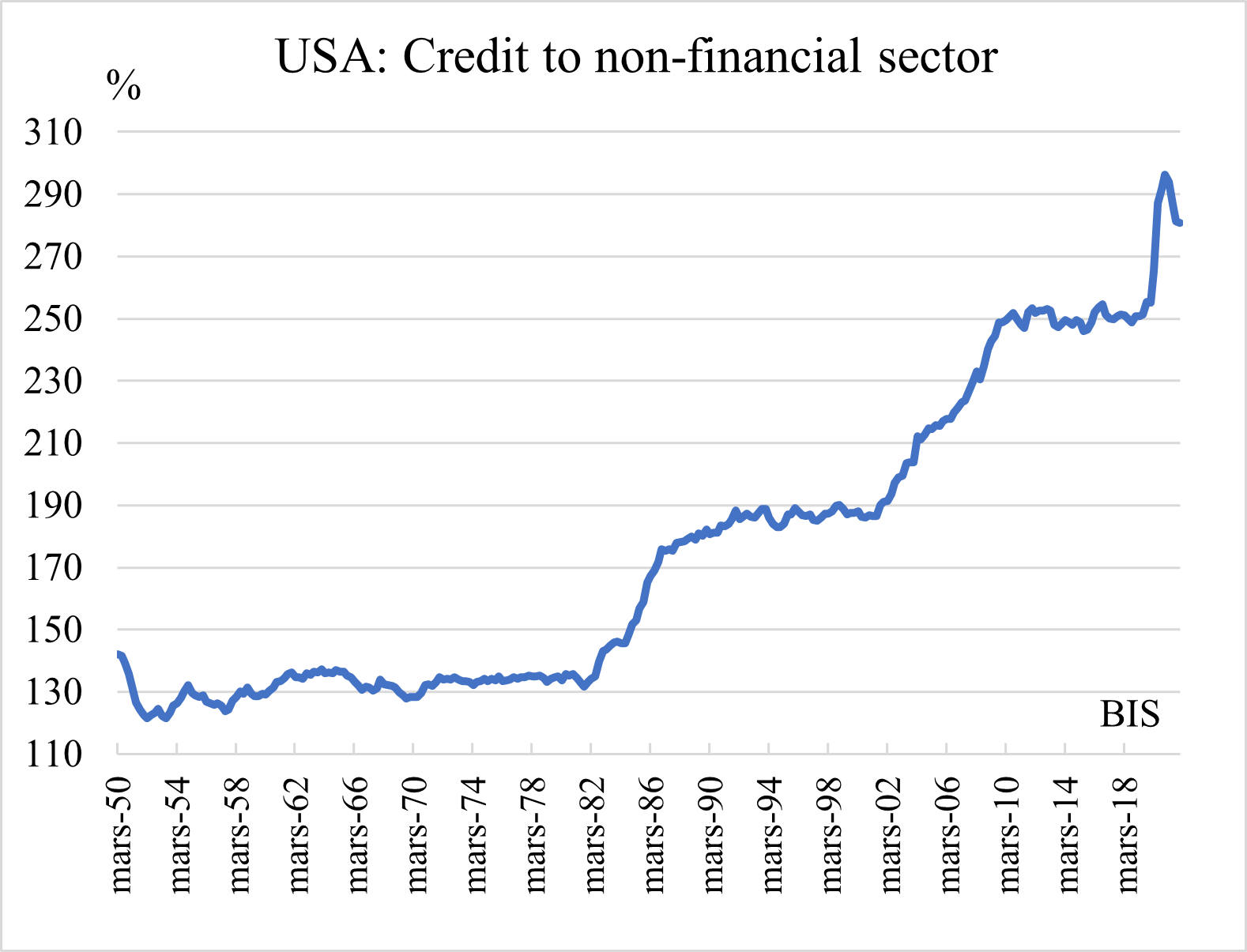

Avant de commencer notre démonstration, sensibilisons le lecteur à l’ampleur du problème. L’endettement total des États-Unis qui est resté stable pendant trente ans, s’est accru à partir des années 1980 pour atteindre près de trois fois le montant du produit intérieur brut (PIB), c’est-à-dire près de trois fois la valeur créée chaque année par les Américains (graphique 1).

graphique 1

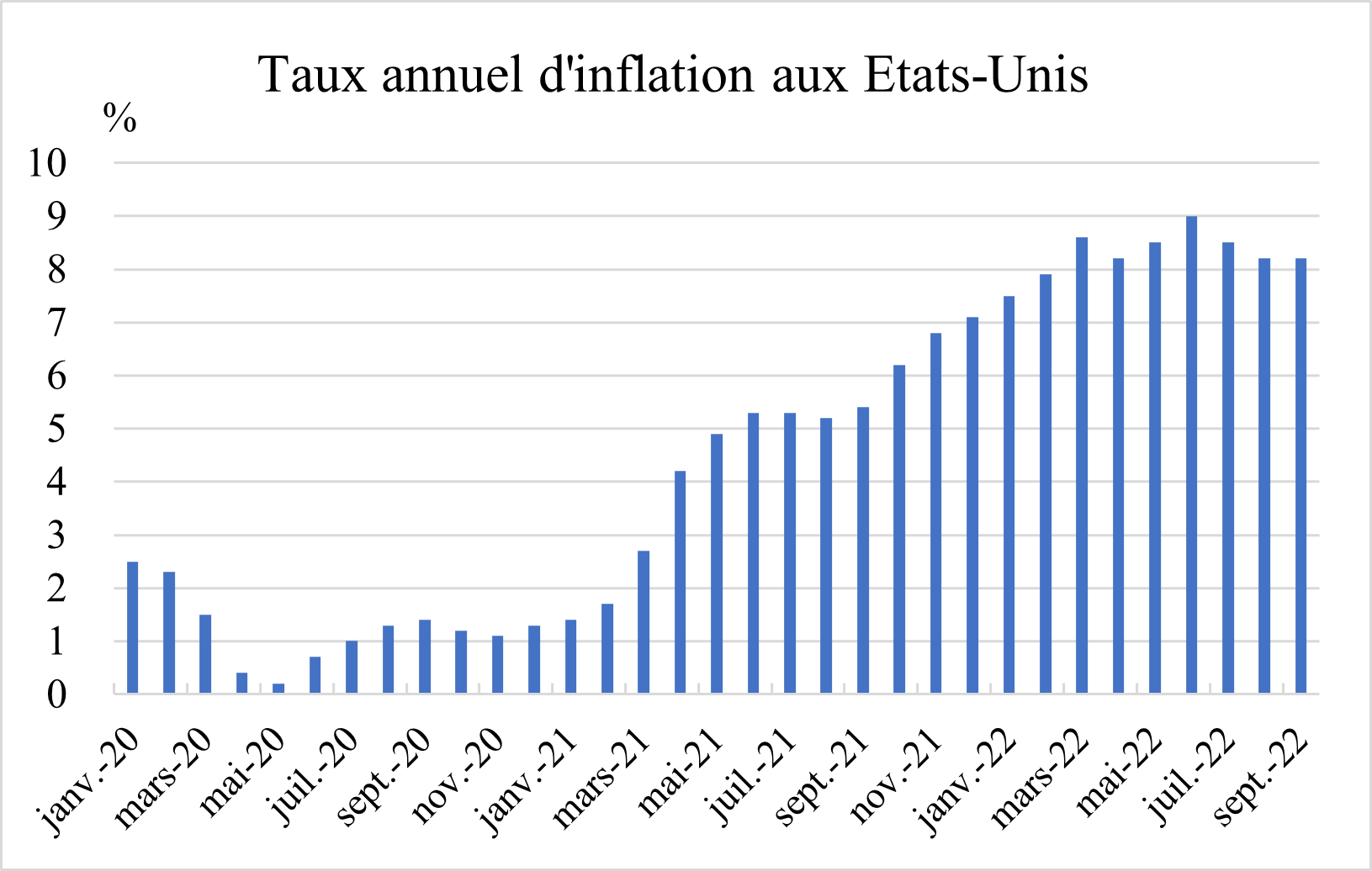

Le taux d’inflation qui était stable depuis les années 1990 aux environs de 2% par an, a brutalement augmenté au printemps 2021 pour atteindre 9% en juin avant de retomber à 7,7% en octobre (graphique 2).

graphique 2

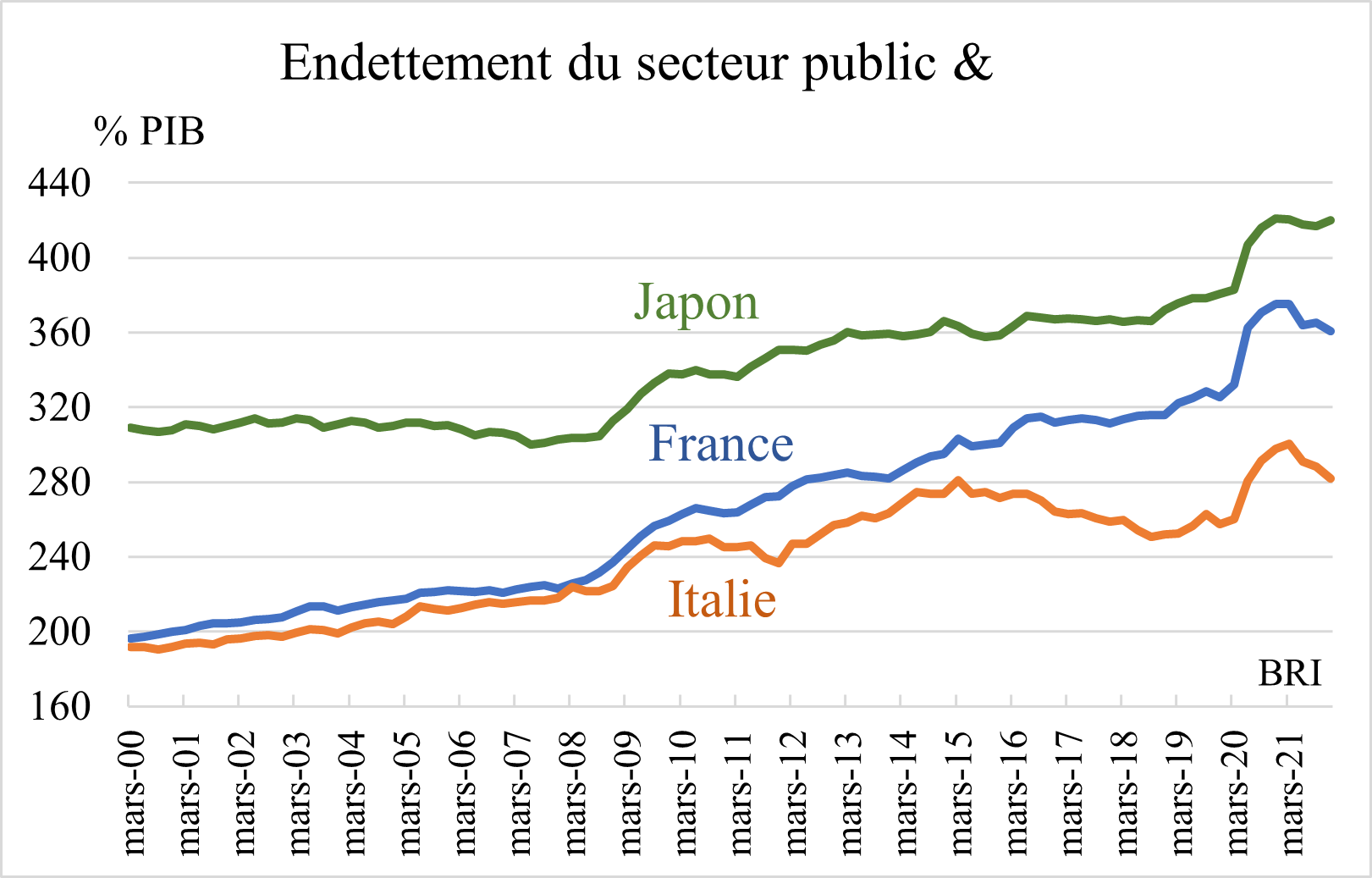

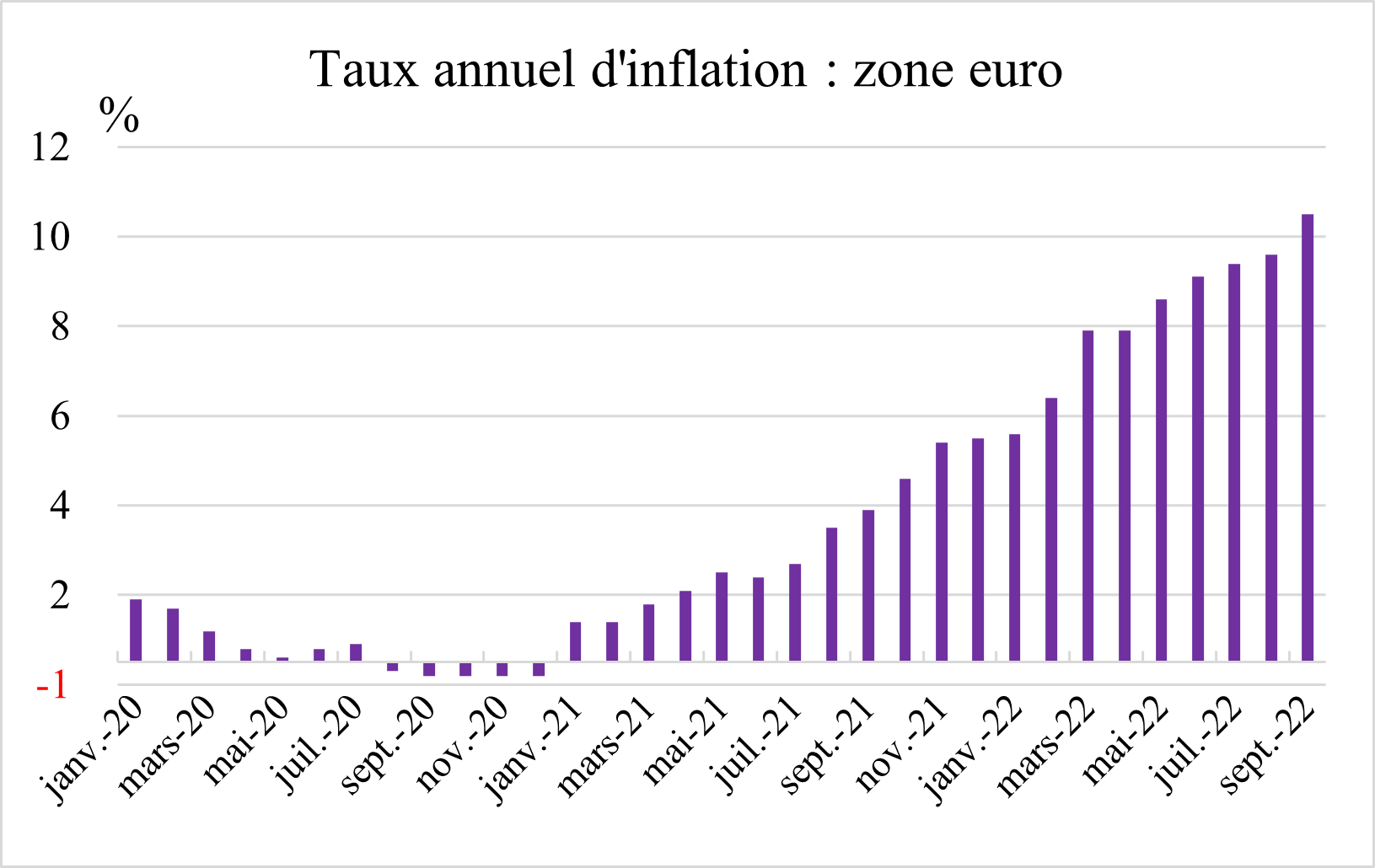

Les États-Unis ne sont pas les seuls dans cette situation. Les nations européennes et le Japon sont aussi confrontés à un fort endettement et une inflation élevée (graphiques 3 & 4).

graphique 3

graphique 4

Le retour de l’inflation au printemps 2021 aux États-Unis fut une surprise pour beaucoup. Elle n’aurait pas dû l’être au regard de la politique des gouvernements Trump et Biden en 2020 et 2021. Nous en avons parlé dans une précédente note. Des États-Unis, l’inflation s’est propagée à l’Europe et au reste du monde en raison des liens économiques et financiers qui unissent les nations. L’inflation étant perçue comme le mal absolu, il est désormais convenu de la juguler coûte que coûte. Jérôme Powell, gouverneur de la Réserve fédérale, entend la ramener à 2% – objectif officiel de la banque depuis des décennies – dans les plus brefs délais. Relever les taux d’intérêt afin de freiner la demande pour réduire l’inflation provoque généralement une récession. Cette solution a un coût social élevé en raison du chômage qu’elle crée. Pour éviter cet écueil, nous proposons de maintenir un taux d’inflation en dessous du taux actuel (7,7%) mais au-dessus de l’objectif de la Réserve fédérale de 2%, soit 5% par an. En outre, nous suggérons d’annuler une partie de la dette publique.

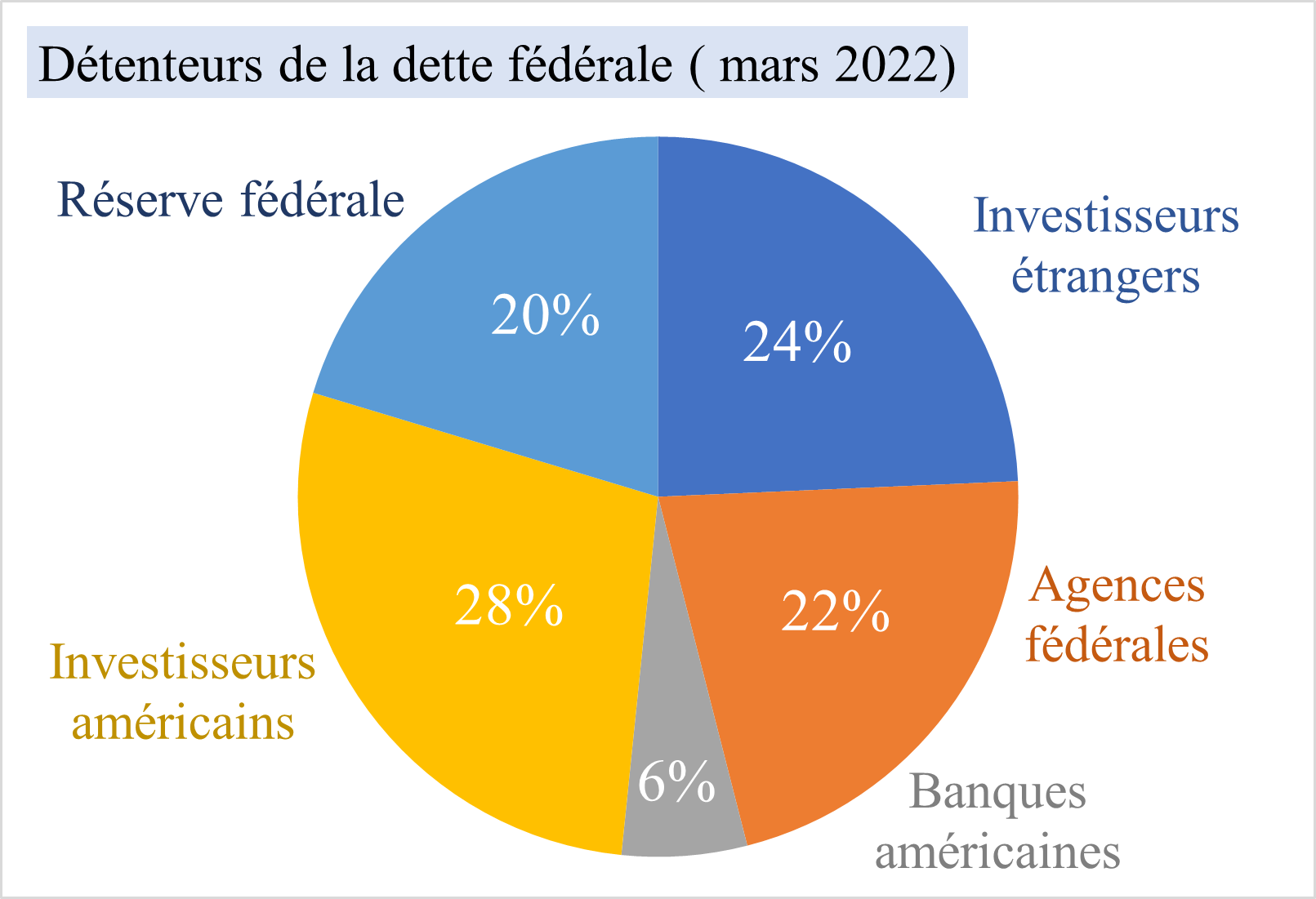

L’annulation des dettes était communément pratiquée dans les temps anciens, comme nous l’apprend la Bible. Tous les cinquante ans, les dettes étaient annulées. Si cette méthode présente des avantages, elle a aussi des inconvénients. La dette d’une personne est la créance d’une autre. Annuler la dette avantage les débiteurs et pénalise les créanciers. Elle n’est donc pas applicable unilatéralement. En revanche, la dette qui figure au bilan de la banque centrale est le résultat d’un jeu d’écriture. Si, par exemple, le Trésor américain a besoin d’un milliard de dollars, il lui suffit de s’adresser à la Réserve fédérale qui inscrira cette somme au passif et à l’actif de son bilan. Puis elle débitera son compte Caisse à l’actif où elle a entreposé la somme destinée au Trésor pour créditer le compte de celui-ci. Le Trésor pourra alors en disposer librement. Étant un simple jeu d’écriture, personne ne souffre de son annulation. A combien s’élève la dette publique au bilan de la Réserve fédérale ? A 6.217 milliards au 31 mars 2022, soit 20% de son total (graphique 5).

graphique 5

C’est peu au regard de l’endettement total de la nation qui s’élève à 64.584 milliards si l’on y ajoute la dette des entreprises et des ménages, mais c’est un pas dans la bonne direction. Ce pas n’étant pas suffisant, il faut recourir à une autre méthode, l’inflation, pour réduire significativement la dette en termes relatifs, c’est-à-dire en pourcentage du produit intérieur brut.

Depuis les années 80, la politique des banques centrales est de maintenir son taux à 2%. Ce taux ne repose sur aucune étude objective, et il n’est pas démontré que l’inflation soit le mal absolu. Ainsi, dans les années 60, au cœur des Trente Glorieuses, la France avait une inflation supérieure à celle des États-Unis (3,9% contre 2,3%). Mais son taux de croissance était aussi plus élevé : 5,7% contre 4,7%. L’inflation n’est donc pas nécessairement mauvaise. Tout dépend de son taux. Il doit rester modéré pour que l’inflation ne se transforme pas en un cycle inflationniste. Cela est possible, comme le démontre l’exemple de la France. Un taux d’inflation de 5% pendant dix ans abaisserait l’endettement des États-Unis de 280% à 175% du produit intérieur brut. Avec l’annulation de la dette au bilan de la Réserve fédérale, mentionné ci-dessus, le montant total de la dette tombe à 148%, montant qui demeure élevé mais qui permet d’espérer sa réduction à un niveau plus faible dans le futur.

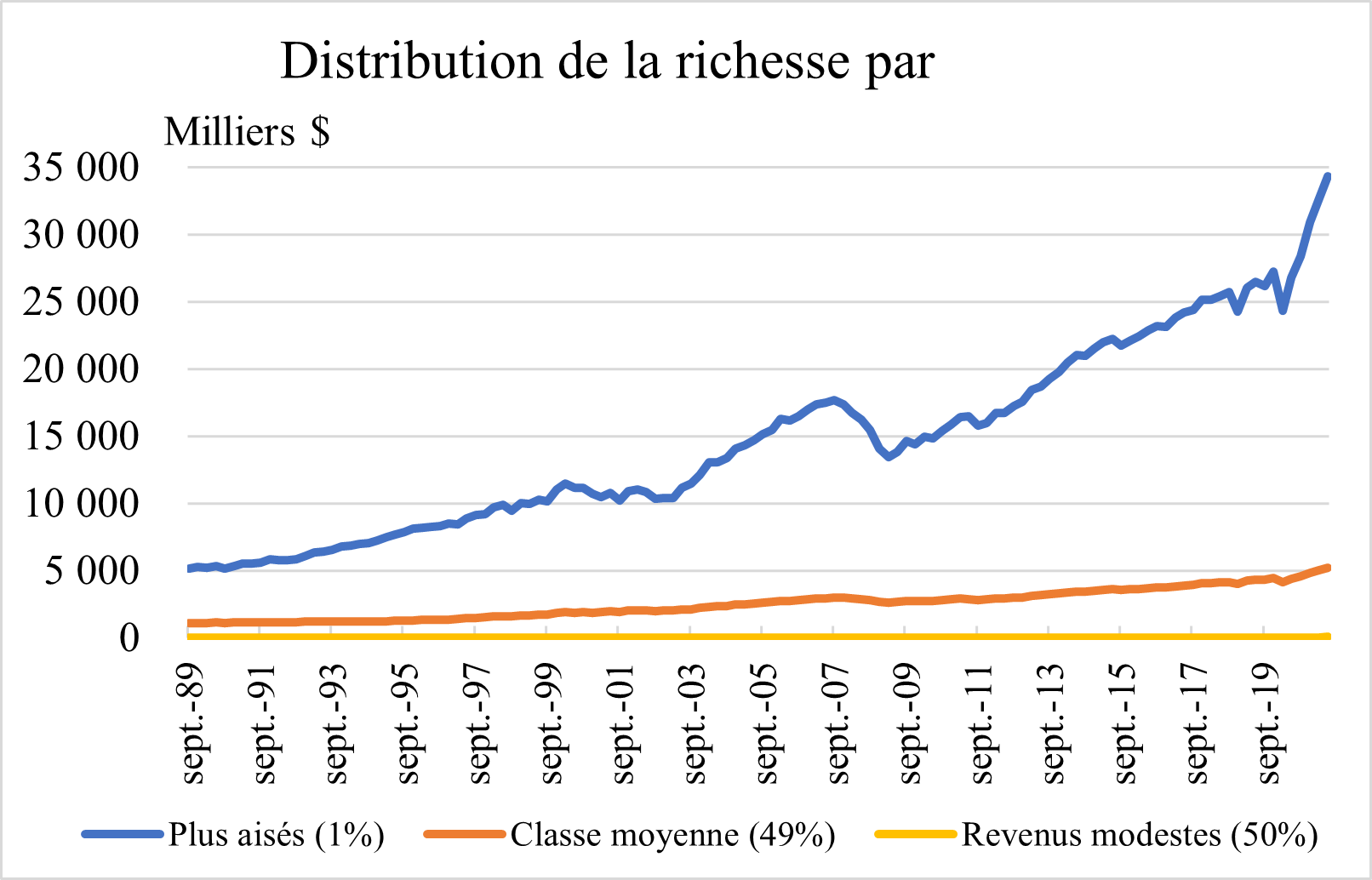

Pour cela, il convient que les États-Unis, et les autres nations concernées, réduisent leur déficit public en éliminant les dépenses publiques non productives, adoptent une politique fiscale plus juste, et une meilleure répartition du fruit de la croissance entre entreprises et salariés – répartition qui se fait au désavantage des salariés depuis les années 80 (graphique 6).

graphique 6

Il reste que l’inflation heurte les personnes au revenu modeste davantage que les classes moyenne ou supérieure, mais la solution proposée leur évitera le chômage, tout au moins un chômage de masse – un État qui leur est encore plus dommageable.

In fine, tant la réduction de l’inflation que de l’endettement ne peut se faire sans un changement profond de la politique économique. En pratique, cela se traduit par l’abandonnement de l’assouplissement quantitatif – l’hérésie économique qui a conduit à la situation présente – et du dogme de 2% d’inflation.

Jean-Luc Baslé est un ancien vice-président de Citigroup, et diplômé de l’Université de Columbia et de l’Université de Princeton. Il est l’auteur de « L’euro survivra-t-il ? ».

Notes