Par Gail Tverberg – Le 14 août 2017 – Source OurFiniteWorld

Le PIB mondial en dollars américains actuel est en quelque sorte le calcul le plus simple qu’une personne pourrait faire pour obtenir le PIB mondial. Il est établi en prenant le PIB de chaque année pour chaque pays en monnaie locale (par exemple, le yen) et en convertissant ces montants de PIB en dollars américains tout en utilisant la parité du moment entre la monnaie locale et le dollar américain.

Pour obtenir un total mondial, tout ce qu’une personne doit faire, c’est d’additionner l’ensemble des montants de PIB pour tous les pays. Il n’y a pas d’ajustement de l’inflation, de sorte que la comparaison des montants de croissance du PIB calculés sur cette base donne une indication de la croissance de l’économie mondiale, y compris l’inflation. Le calcul du PIB sur cette base inclut également les variations des parités sur le dollar américain.

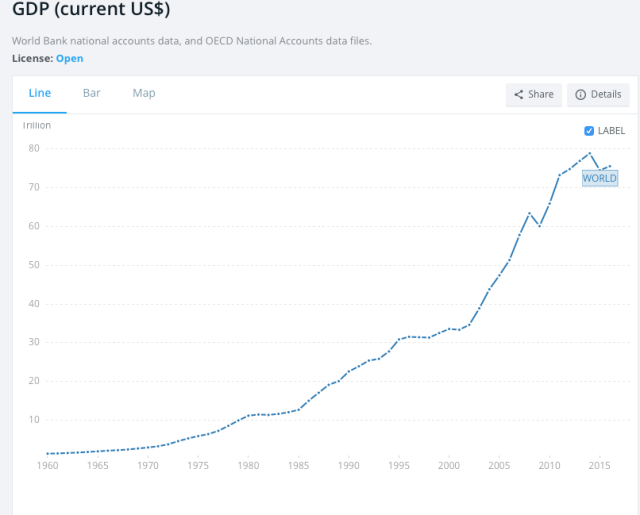

Pour les deux dernières années, le PIB mondial sur cette base ne croît plus fortement. En fait, il a peut être même commencé à baisser, 2014 étant l’année du Peak. La figure 1 montre le PIB mondial en dollars américains en vigueur, selon un graphique produit par la Banque mondiale.

Figure 1. PIB mondial en « dollars américains courants », graphique du site Web de la Banque mondiale.

Étant donné que la notion de PIB en dollars américains courants n’est pas un sujet que la plupart d’entre nous connait très bien, cette publication est, en partie, une exploration de la façon dont les calculs du PIB et de l’inflation se marient avec d’autres concepts que nous connaissons mieux.

Comme je regarde ces données, il est clair que la raison du ralentissement du PIB actuel en dollars américains est profondément liée aux sujets que j’ai déjà abordés. En particulier, il est lié à la chute des prix du pétrole depuis la mi-2014 et aux problèmes que les producteurs de pétrole ont eu depuis ce moment-là, ne dégageant que trop peu de profit du pétrole qu’ils vendent. Un problème similaire affecte le gaz naturel et le charbon, ainsi que d’autres commodités. Ces prix bas et la déflation qu’ils causent semblent provoquer un faible PIB mondial en dollars américains courants.

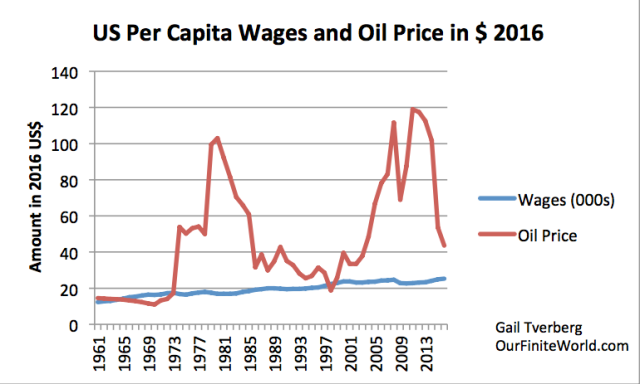

Figure 2. Salaire moyen par habitant calculé en divisant le total des « salaires et traitements » déclarés par US BEA par la population totale des États-Unis et en ajustant le niveau de prix de 2016 à l’aide de CPI-Urban. Le prix moyen du pétrole corrigé de l’inflation repose principalement sur le prix historique du pétrole brut de type Brent tel que rapporté par BP, également ajusté par le niveau de prix CPI-urbain à 2016.

Bien que les montants des produits énergétiques semblent relativement faibles par rapport au PIB mondial, en fait, ils jouent un rôle primordial. C’est dû en partie au fait que l’utilisation des produits énergétiques rend possible la croissance du PIB (l’énergie fournit la chaleur et le mouvement nécessaires aux processus industriels) et en partie parce qu’une augmentation du prix des produits énergétiques entraîne indirectement une augmentation du prix des autres biens et services. Cette croissance des prix permet d’utiliser la dette pour financer des biens et des services de tous types.

Une diminution du prix des produits énergétiques a des effets positifs et négatifs. L’effet favorable majeur est que les prix plus bas permettent aux PIB des importateurs de pétrole, comme les États-Unis, l’Union européenne, le Japon et la Chine, de croître plus rapidement. C’est l’effet qui a prédominé jusqu’ici.

Les impacts négatifs apparaissent plus lentement, donc nous les avons moins vus jusqu’à présent. Un tel impact négatif vient du fait que ces prix plus bas ont tendance à produire une déflation plutôt que de l’inflation, rendant la dette plus difficile à rembourser. Un autre impact négatif est que des prix inférieurs poussent (lentement) les entreprises produisant des produits énergétiques vers la faillite, perturbant la dette globale d’une manière différente. Un troisième impact négatif se voit par la quantité de personnes perdant leurs emplois dans les industries concernées. Un quatrième impact négatif est la baisse des recettes fiscales, en particulier pour les pays exportateurs de pétrole. Cette baisse des revenus tend à entraîner des compressions dans les programmes gouvernementaux et des perturbations similaires à celles observées au Venezuela.

Dans cette publication, j’essaie de relier ce que je vois dans les nouvelles données (PIB US en dollar courant) avec des problèmes dont j’ai parlé dans mes publications précédentes. Il me semble qu’il n’y a pas moyen de voir le pétrole et les autres prix de l’énergie atteindre un niveau de prix adéquat parce que nous atteignons une limite d’abordabilité en ce qui concerne les produits énergétiques. Ainsi, on s’attend à ce que le PIB mondial en dollars courants reste faible et finisse par diminuer à un niveau inférieur. Ainsi, nous semblons avoir atteint un Peak du PIB en dollars courants.

En outre, dans les années à venir, on peut s’attendre à ce que les impacts négatifs de la baisse des prix du pétrole et d’autres énergies commencent à prédominer par rapport aux impacts positifs. On peut s’attendre à ce que ce changement entraîne des problèmes financiers liés à la dette, à l’instabilité des gouvernements des pays exportateurs de pétrole et des baisses de consommation d’énergie de toutes sortes.

Le Peak de consommation d’énergie par habitant fait aussi partie du problème

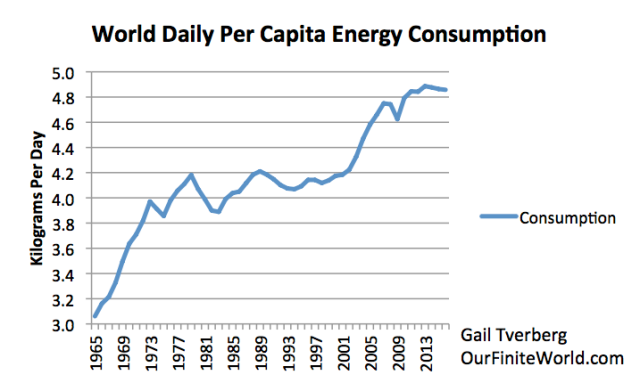

Un problème qui rend notre situation actuelle bien pire qu’elle ne le serait autrement est le fait que la consommation mondiale d’énergie par habitant semble avoir atteint un Peak en 2013 (figure 3).

Figure 3. Consommation mondiale d’énergie journalière par habitant, basée sur la consommation d’énergie primaire provenant de l’étude statistique de BP d’Énergie mondiale et des estimations de la population des Nations Unies en 2017.

Étonnamment, ce Peak de consommation s’est produit avant que le pétrole et les autres prix de l’énergie ne s’effondrent, à partir de la mi-2014. À ces prix plus bas, on aurait pu penser que les consommateurs pourraient se permettre d’acheter plus de biens énergétiques par personne, pas moins.

La consommation d’énergie par habitant devrait augmenter avec des prix plus bas, à moins que la raison de la chute des prix soit un problème d’abordabilité. Si la baisse des prix reflète un problème d’abordabilité (les salaires de la plupart des travailleurs ne sont pas assez élevés pour acheter les biens et les services fabriqués avec des produits énergétiques, comme les maisons et les voitures), nous devons nous attendre à ce que nous voyons aujourd’hui : le faible prix du pétrole et des autres prix de l’énergie, ainsi que la baisse de la consommation par habitant. Si la raison de la baisse de la consommation d’énergie par habitant est un problème d’abordabilité, il y a peu d’espoir que les prix augmentent suffisamment pour résoudre notre problème actuel.

Une prise en compte de l’hypothèse selon laquelle nous sommes vraiment confrontés à un problème d’abordabilité est le fait que ces dernières années, les prix de l’énergie ont été trop faibles pour les entreprises produisant du pétrole et d’autres produits énergétiques. Depuis 2015, des centaines de sociétés dans le pétrole, le gaz naturel et le charbon ont fait faillite. L’Arabie saoudite a dû emprunter de grandes quantités d’argent pour financer son budget, car au prix actuel, ses recettes fiscales sont trop faibles pour le financer. Aux États-Unis, les investisseurs réduisent leur soutien aux investissements pétroliers, en raison des pertes financières persistantes des entreprises et la preuve que les approches pour atténuer ces pertes ne fonctionnent pas vraiment.

Quels pays souffrent d’un PIB en baisse en dollar américain courant ?

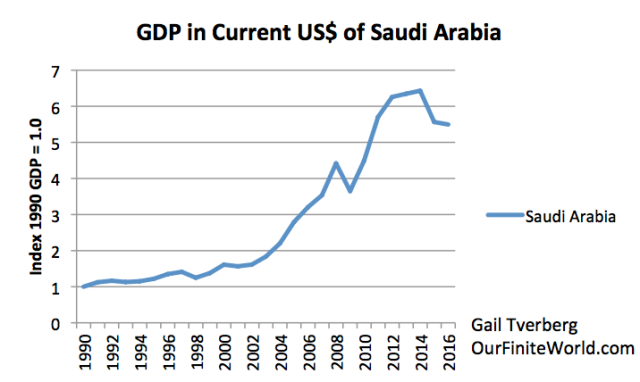

Avec la baisse des prix du pétrole, l’Arabie saoudite est l’un des pays dont le PIB baisse en dollars US courants.

Figure 4. Augmentation du PIB depuis 1990 pour l’Arabie saoudite en dollars américains courant, selon les données de la Banque mondiale.

L’Arabie saoudite a accroché sa monnaie au dollar, donc la baisse de son PIB n’est pas liée à la chute de sa monnaie par rapport au dollar américain. Cela reflète au contraire une situation dans laquelle moins de biens et services de toutes sortes sont produits, mesurés en dollars américains. Les calculs de PIB ne tiennent pas compte de la dette, de sorte que la figure 4 indique que même avec tous les emprunts de l’Arabie saoudite pour compenser la baisse de ses recettes pétrolières, la quantité de biens et de services qu’elle a pu produire a diminué en 2015 et 2016.

D’autres pays producteurs de pétrole ont également des problèmes, mais les données manquent souvent dans la base de données de la Banque mondiale pour ces pays. Par exemple, le Venezuela est clairement confronté à des faibles prix du pétrole, mais les montants du PIB pour le pays sont manquants pour 2014, 2015 et 2016. (Cependant les totaux mondiaux semblent inclure des estimations du total des montants omis).

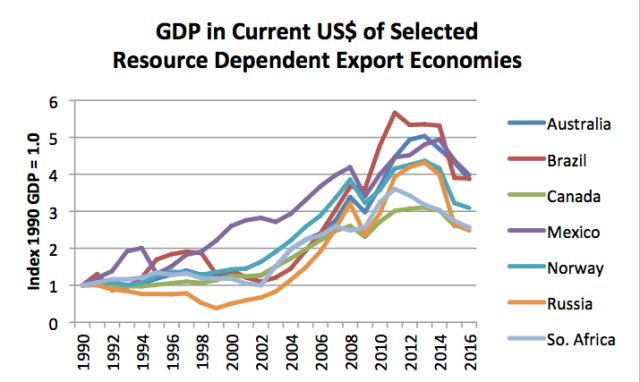

La figure 5 montre des ratios similaires à la figure 4 pour un certain nombre d’autres pays producteurs de produits.

Figure 5. Modèles du PIB, en dollars US courants, pour certains pays exportateurs de ressources, selon les données de la Banque mondiale.

Une comparaison des figures 4 et 5 montre que les profils du PIB pour ces pays sont semblables à ceux de l’Arabie saoudite. Parce que les ressources (y compris le pétrole) ne représentent pas une part aussi importante du PIB pour ces pays que pour l’Arabie saoudite, le Peak en pourcentage du PIB de 1990 n’est pas aussi élevé que pour l’Arabie saoudite. Mais la tendance est encore à la baisse avec, généralement, 2014 comme année du Peak.

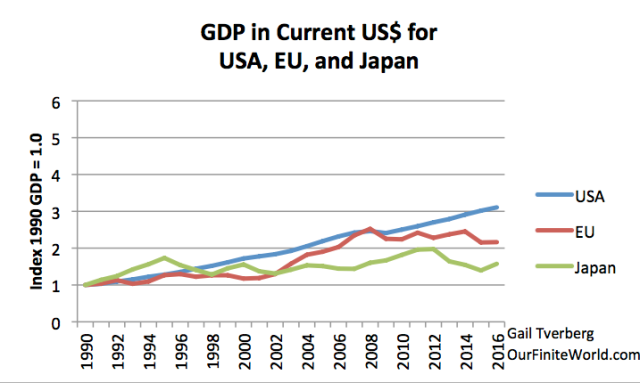

Nous pouvons également consulter des informations similaires pour les gros consommateurs historiques de pétrole, de charbon et de gaz naturel, à savoir les États-Unis, l’Union européenne et le Japon.

Figure 6. Augmentation du PIB depuis 1990 pour les États-Unis, l’Union européenne et le Japon, en dollars américains courants, sur la base des données de la Banque mondiale.

Ici, nous constatons que la tendance à la croissance est beaucoup plus modérée que pour les pays présentés dans les deux précédents graphiques. J’ai délibérément mis la limite supérieure de l’échelle de ce tableau à 6 fois le niveau du PIB de 1990. Cette limite est similaire à la limite supérieure des graphiques antérieurs, afin de souligner combien ces pays ont vu leur PIB augmenter plus lentement, par rapport aux pays indiqués dans les figures 4 et 5.

En fait, pour l’Union européenne et le Japon, le PIB en dollars américains courant est maintenant inférieur à celui des dernières années. La figure 6 nous dit que les biens et services produits dans ces pays sont maintenant plus faibles en dollars américains qu’ils ne l’étaient il y a quelques années. Étant donné qu’une partie du coût des biens et des services sert à payer les salaires, cette baisse relative implique indirectement que les salaires des travailleurs de l’UE et du Japon baissent, par rapport au coût d’achat de biens et de services en dollars américains. Ainsi, même en dehors des taxes ajoutées par ces pays, les consommateurs de l’UE et du Japon ont été en retard dans leur capacité à acheter des produits énergétiques évalués en dollars américains.

La figure 6 indique que les États-Unis ont été relativement meilleurs que l’Union européenne et le Japon, en termes de valeur des biens et des services produits chaque année qui continue de croître. Si nous regardons en arrière sur la figure 2, cependant, nous voyons que même aux États-Unis, la croissance des salaires est loin derrière les hausses des prix du pétrole. Ainsi, les États-Unis sont également susceptibles de se trouver face à un problème d’abordabilité relatif aux biens et aux services fabriqués avec du pétrole.

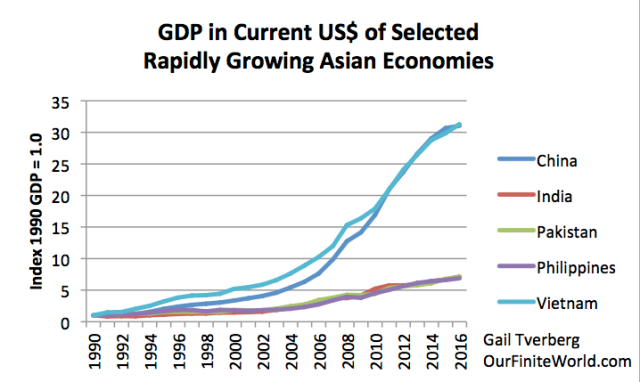

Les pays exportateurs asiatiques se sont relativement bien comportés pour faire croître leur économie, malgré la pression à la baisse sur les prix de l’énergie.

Figure 7. Augmentation du PIB depuis 1990 pour certains pays exportateurs asiatiques en croissance rapide en dollars américains courants, selon les données de la Banque mondiale.

Les deux pays aux croissances les plus rapides sont la Chine et le Vietnam. Il semble y avoir un ralentissement récent de leurs taux de croissance, mais pas de retournement.

L’Inde, le Pakistan et les Philippines croissent moins rapidement. Ils ne semblent en aucun cas ralentir.

Compte tenu des indications des figures 4 à 7, il semble que seule une part relativement faible des pays ait connu un PIB croissant en dollars américains courant. Bien que nous n’ayons pas examiné tous les groupes possibles, les pays qui semblent les mieux placés en termes de hausse du PIB actuel en dollars américains sont des pays qui sont des exportateurs de produits manufacturés, y compris les pays asiatiques. Les pays qui tirent un PIB important de la production de produits énergétiques et d’autres commodités semblent connaître une baisse du PIB en dollars américains courant.

Pour résoudre les problèmes présentés ici, nous devrions revoir à la hausse les prix du pétrole et d’autres produits énergétiques. Cela augmenterait indirectement les prix de nombreux autres produits, y compris ceux des aliments, des véhicules neufs et des maisons neuves. Avec des salaires qui ne suivent pas dans de nombreux pays, cela semble pratiquement impossible à accomplir.

La large gamme d’informations sur le PIB que nous voyons

Dans ce post, je parle du PIB de divers pays, converti en US$. Ce n’est pas tout à fait le même PIB que celui dont nous parlons habituellement. Ça ne l’est pas jusqu’à ce que quelqu’un commence à travailler avec les données mondiales pour évaluer les variations entre les différents calculs de PIB et d’inflation.

Le PIB en dollars américains est très important car les produits énergétiques, y compris le pétrole, sont généralement évalués en US$. Cela semble vrai, que la monnaie utilisée dans la transaction soit ou non la monnaie américaine. Voir l’annexe A pour les tableaux montrant la connexion étroite entre ces deux éléments.

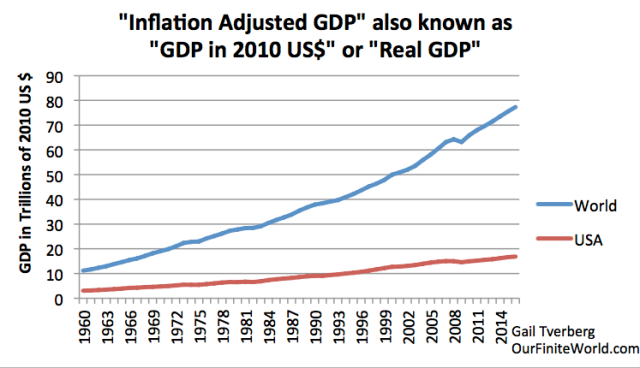

Le type de PIB généralement déclaré est celui du PIB ajusté en fonction de l’inflation (également appelé « PIB réel »). L’hypothèse est que personne ne se souciera (beaucoup) des taux d’inflation. En général, les chiffres du PIB ajustés en fonction de l’inflation sont beaucoup plus stables que ceux donnés en US$ courant. Cela se voit en comparant le PIB mondial de la figure 8 avec celui illustré à la figure 1.

Figure 8. PIB en dollars américains de 2010, pour le monde et pour les États-Unis, sur la base des données de la Banque mondiale.

En utilisant les données du PIB mondial ajustées en fonction de l’inflation, il ne semble pas y avoir de crise. Le dernier problème majeur a été la période 2008-2009. Même l’impact de cette crise semble être assez faible. La crise de 2008-2009 se manifeste de manière plus distincte dans les montants actuels en dollars US tracés sur la figure 1.

Les chiffres mondiaux de la croissance du PIB publiés par la Banque mondiale et d’autres combinent les données par pays en utilisant une approche pondérée. Les économistes ont tendance à utiliser une autre approche appelée parité de pouvoir d’achat (PPP). Cette approche donne beaucoup plus de poids aux pays en développement que l’approche pondérée en dollars américains utilisée ailleurs dans cette publication. Par exemple, dans le cadre de l’approche en PPP, la Chine semble avoir une pondération d’environ 1,9 fois son PIB en US$ ; L’Inde semble avoir une pondération d’environ 3,8 fois de son PIB en US$. Les États-Unis obtiennent un poids de 1,0 fois leur PIB en US $, et les poids pour les pays développés ont tendance à être assez proches de 1,0 fois leur PIB en US$. Le PIB mondial que nous voyons publié régulièrement devrait être appelé « PIB mondial ajusté en fonction de l’inflation, calculé avec une pondération en PPP ».

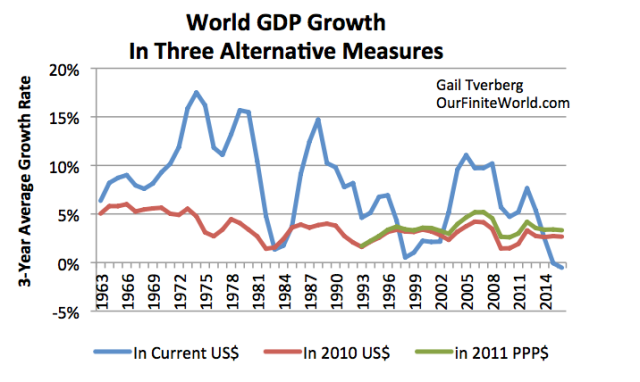

La relation entre les trois types de PIB se trouve à la figure 9. Il est clair que la croissance du PIB en dollars US courants est beaucoup plus variable que le taux de croissance ajusté en fonction de l’inflation (en US$ de 2010). La croissance du PIB ajustée en fonction de l’inflation en PPP est constamment supérieure à la croissance du PIB avec la pondération en dollar américain.

Figure 9. Croissance du PIB mondial dans trois mesures alternatives : le dollar actuel, le PIB ajusté à l’inflation en dollars américains de 2010 et ajusté à la parité du pouvoir d’achat (PPP).

Il ressort également de la figure 9 qu’il existe aussi une grande variation au cours des dernières années. La croissance économique se situe à un niveau record, calculé en dollars US courants.

Indications sur l’« inflation » mondiale

La manière typique de calculer l’inflation est d’examiner le prix d’un panier de marchandises dans une monnaie particulière, comme le yen, et de voir comment les prix changent sur une période de temps. Pour obtenir un taux d’inflation pour un groupe de pays (comme le G20), les taux d’inflation de divers pays sont pondérés en utilisant un certain nombre de pondérations. Je suppose que ces poids pourraient être les poids en PPP utilisés pour calculer le PIB mondial.

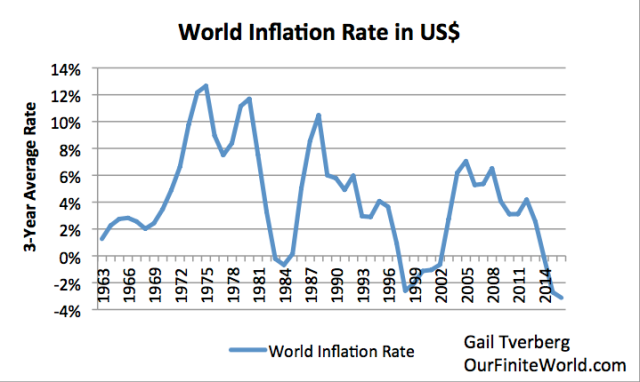

Dans la figure 10, je calcule l’inflation mondiale implicite en utilisant une approche différente. Étant donné que la Banque mondiale publie le PIB mondial en dollars US de 2010 et en dollars US courants, je calcule le taux d’inflation mondial implicite en comparant ces deux ensembles de valeurs. (Certaines personnes pourraient appeler ce que je calcule le déflateur implicite de prix pour le PIB plutôt qu’un taux d’inflation.) J’utilise des moyennes de trois ans pour alléger la variabilité d’une année à l’autre de ces montants.

Figure 10. Taux d’inflation mondial calculé en comparant le PIB mondial déclaré dans le PIB mondial actuel au PIB mondial déclaré en dollars américains de 2010. Ces deux montants sont disponibles sur le site Web de la Banque mondiale

Les taux d’inflation implicites dans le monde utilisant cette approche sont assez différents des taux d’inflation publiés. C’est en partie le fait des calculs qui tiennent compte de l’évolution de la relativité des devises. D’autres facteurs peuvent également être liés, comme l’inclusion de pays qui ne seraient normalement pas inclus dans ces agrégations. Les taux d’inflation ont tendance à être élevés lorsque la demande de produits énergétiques est élevée et faible lorsque la demande de produits énergétiques est faible.

La figure 10 montre qu’à l’échelle mondiale, il y a eu des taux d’inflation négatifs trois fois depuis 1963, aux environs des années 1983-1984, à la fin des années 1990 et au début des années 2000, puis depuis environ 2014. Si nous comparons ces dates aux données sur le prix du pétrole et à la consommation d’énergie sur les figures 2 et 3, nous voyons que ces périodes sont marquées par une baisse de la consommation d’énergie par habitant et par des prix bas du pétrole. Dans un certain sens, ce sont des périodes où l’économie s’affaisse, faute de demande adéquate de pétrole.

La solution utilisée pour « réparer » ce manque de demande de la fin des années 1990 au début des années 2000 semble avoir été une attention accrue à la globalisation. La croissance de la Chine en particulier a été très importante, car elle a ajouté à la fois une fourniture d’énergie à bas prix en utilisant le charbon et une forte demande de produits énergétiques. L’ajout du charbon a effectivement abaissé le prix moyen des produits énergétiques afin qu’ils soient à nouveau abordables par une grande partie de la population mondiale. La disponibilité de la dette pour pousser les économies chinoises et d’autres en Asie n’a pas non plus été de la dernière importance.

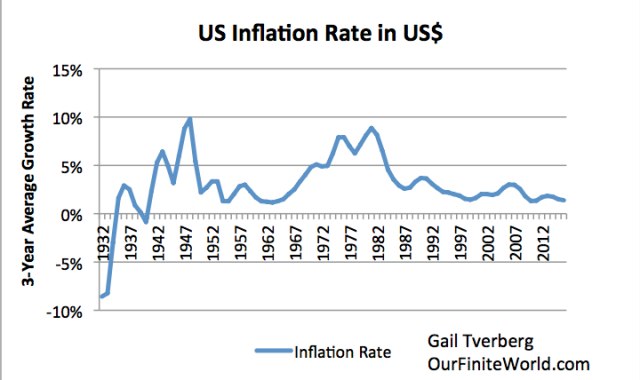

Les États-Unis ont été assez protégés de la majeure partie du ces chocs parce que leur monnaie, le dollar américain, est la monnaie de réserve mondiale. Si l’on considère le taux d’inflation des États-Unis à l’aide des données du Bureau d’analyse économique des États-Unis, la dernière fois que les États-Unis ont eu une période importante de contraction de ces prix de vente, fut celle de la dépression américaine des années 1930. Il est tout à fait possible qu’une telle situation a existé partout dans le monde, mais je n’ai pas de données mondiales pour cette période.

Figure 11. Le taux d’inflation des États-Unis (vraiment « déflateur de PIB ») a été obtenu en comparant le PIB des États-Unis en US$ de 2009 au PIB en dollars US courants, selon les indications du Bureau des données économiques des USA.

C’est pendant la Dépression des années 1930 que les défauts sur la dette se sont répandus. Ce n’est que grâce à des dépenses déficitaires, y compris le financement important de la Seconde Guerre mondiale, que le problème de la demande insuffisante de biens et de services a été complètement éliminé.

Comment résolvons-nous cette crise de déflation mondiale cette fois ?

Il semble y avoir trois façons de créer une demande de biens et de services.

[1] Une offre croissante de produits énergétiques bon marché pour produire est vraiment la meilleure méthode pour accroître la demande grâce à la croissance économique.

S’il existe des produits énergétiques peu coûteux disponibles, une offre croissante de ces produits énergétiques peut être utilisée pour accroître la productivité du travail humain, grâce à l’utilisation de plus et de meilleurs « outils » par les travailleurs. Lorsque leur productivité augmente, leurs salaires augmentent naturellement. C’est cette productivité croissante du travail humain qui génère généralement la demande croissante nécessaire pour maintenir le cycle de croissance économique.

À mesure que la croissance de la consommation d’énergie ralentie et baisse (Figure 3), cette croissance de la productivité tend à disparaître. Cela semble faire partie du problème d’aujourd’hui.

[2] L’augmentation du montant de la dette en cours peut contribuer à rendre le système d’extraction d’énergie plus efficace en augmentant le prix que les consommateurs peuvent se permettre de payer pour des produits à prix élevé.

Cette capacité croissante à payer pour les produits à prix élevé semble se concrétiser de deux façons :

(2.a) La dette elle-même peut être utilisée pour payer les biens, rendant ces biens plus abordables d’un mois sur l’autre ou d’une année sur l’autre.

(2.b) L’augmentation de la dette peut entraîner une augmentation des salaires des travailleurs, car une partie de cette dette en augmentation va finalement créer de nouveaux emplois et payer ces travailleurs. La figure 12 montre l’association positive que l’augmentation de la dette semble avoir avec les salaires ajustés en fonction de l’inflation aux États-Unis.

Figure 12. Croissance des salaires aux USA par rapport à la croissance de la dette non financière. Les salaires du Bureau of Economics des États-Unis « Salaires et traitements ». La dette non financière est la série discontinue de la Réserve fédérale de St. Louis. (Le tableau de données ne montre pas de valeur pour 2016.) Les deux ensembles de nombres ont été ajustés à la croissance de la population américaine et à la croissance de l’IPC urbain.

La dette est, en effet, la promesse de produits et services futurs fabriqués avec des produits énergétiques. Ces promesses sont souvent utiles pour permettre à une économie de se développer. Par exemple, les entreprises peuvent émettre des obligations pour fournir des fonds d’investissement pour étendre leurs opérations. La vente d’actions agit d’une manière similaire à l’ajout de dettes, dont le remboursement est assuré par les opérations futures. Dans les deux cas, le remboursement peut se produire, si la consommation d’énergie augmente réellement, ce qui permet à la production de se développer comme prévu.

Une fois que les dirigeants mondiaux ont décidé que les niveaux d’endettement sont trop élevés ou doivent être mieux contrôlés, nous sommes susceptibles d’être confrontés à des difficultés , car la dette peut être très utile pour « faire croître l’économie ». C’est particulièrement le cas si la croissance de la productivité est faible parce que la consommation d’énergie par habitant diminue.

[3] Rééquilibrage des relativités monétaires par rapport au dollar américain.

Le rééquilibrage des devises à différents niveaux par rapport au dollar semble jouer un rôle majeur dans la détermination du « taux d’inflation » calculé à la figure 10. Le rééquilibrage monétaire joue également un rôle majeur dans la détermination de la forme du graphique du PIB en dollars US courants, comme indiqué dans Figure 1. En général, plus la relativité moyenne des autres devises est élevée en dollars US, plus la demande de biens et de services est élevée et donc plus la demande de produits énergétiques est élevée.

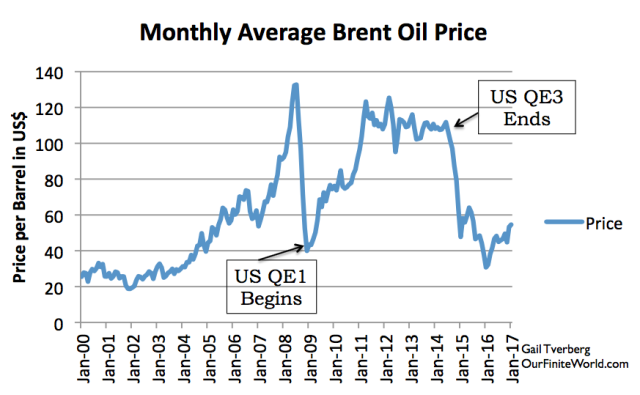

Un problème apparu au cours des dernières années est que, dans un certain sens, la relativité moyenne des autres monnaies par rapport au dollar américain est tombée trop bas. La chute des relativités a eu lieu lorsque les États-Unis ont cessé d’utiliser le Quantitatif Easing à la fin de 2014.

Figure 13. Prix mensuels du pétrole de Brent avec les dates du début et de fin du QE US.

Le prix du pétrole et des autres produits énergétiques a chuté à ce moment-là. En fait, en termes ajustés en fonction de l’inflation, les prix du pétrole étaient en baisse même avant la fin du QE. (Voir la figure 2 ci-dessus.) La variation des relativités monétaires a rendu les produits pétroliers et autres produits énergétiques plus coûteux pour les citoyens de l’Union européenne, du Japon et de la plupart des pays producteurs de produits de base figurant aux figures 4 et 5.

Le problème ultime qui sous-tend cette baisse de la relativité moyenne par rapport au dollar américain est qu’il existe maintenant une disparité entre les prix que les consommateurs du monde entier peuvent se permettre de payer pour les produits énergétiques et les prix que les entreprises produisant des produits énergétiques ont vraiment besoin. J’ai parlé de ce problème dans le passé, par exemple dans l’article Pourquoi les modèles économie / énergie produisent des indications trop optimistes.

À ce stade, aucune des trois approches pour résoudre le problème de déflation du monde ne semble bien fonctionner :

[1] L’augmentation de l’offre en pétrole et en autres produits énergétiques ne fonctionne pas bien, car les retombées décroissantes ont conduit à une situation où, si les prix sont suffisamment élevés pour les producteurs, ils sont trop élevés pour que les consommateurs puissent se procurer les produits finis fabriqués avec ces produits énergétiques.

[2] Les leaders mondiaux ont décidé que nous avons trop de dettes et, en effet, les niveaux d’endettement sont très élevés. En fait, si les prix de l’énergie continuent d’être faibles, un montant important de la dette actuellement en suspens fera probablement l’objet d’un défaut.

[3] Les pays ne souhaitent généralement pas augmenter les taux de change de leurs devises par rapport au dollar, car les taux de change plus bas tendent à encourager les exportations. Si les États-Unis augmentent leurs taux d’intérêt, soit directement, soit en vendant leurs obligations via des QE, on s’attend à ce que le niveau du dollar américain augmente par rapport aux autres devises. Ainsi, d’autres monnaies sont susceptibles d’être encore plus faibles qu’elles ne le sont aujourd’hui, par rapport au dollar américain. Cela aura tendance à rendre le problème des prix bas du pétrole (et d’autres prix de l’énergie) encore pire qu’aujourd’hui.

Ainsi, il semble qu’il n’y ait aucun moyen de sortir de notre situation actuelle.

Conclusion

L’économie mondiale est dans une situation très précaire. Beaucoup des pays dans le monde ont constaté que, mesurés en dollar US courants, les biens et services qu’ils produisent ont moins de valeur qu’ils n’en avaient en 2013 et en 2014. En particulier, tous les pays exportateurs de pétrole ont ce problème. Beaucoup d’autres pays qui produisent des produits de base ont le même problème.

Les gouvernements du monde entier ne semblent pas comprendre la situation à laquelle nous sommes confrontés. En grande partie, cela se produit parce que les économistes ont construit des modèles basés sur leur vision de la façon dont le monde fonctionne. Leurs modèles ont tendance à exclure le rôle important joué par l’énergie. La croissance du PIB et les estimations de l’inflation basées sur les calculs en PPP donnent une vision trompeuse de l’efficacité de l’économie.

Nous semblons faire du somnambulisme d’une manière encore pire que pendant la dépression des années 1930. Même si les économistes pouvaient comprendre ce qui se passe, il n’est pas clair que l’on puisse trouver une issue. Des prix plus élevés de l’énergie aideraient les producteurs d’énergie, mais pousseraient les pays importateurs d’énergie en récession. Nous semblons faire face à une situation sans solution.

Annexe

La croissance du PIB ajusté par l’inflation provient de la consommation croissante d’énergie

Nous entendons souvent dire que le PIB ne dépend plus de la consommation d’énergie, mais ce n’est tout simplement pas vrai. La consommation d’énergie est nécessaire pour pratiquement tous les processus industriels, car l’énergie provoque les transformations physiques nécessaires (y compris la chaleur, la lumière et le mouvement). Même les services qui nécessitent uniquement un bureau éclairé et climatisé et l’utilisation d’ordinateurs nécessitent une consommation d’énergie quel qu’en soit le type.

Un pays industrialisé peut externaliser la fabrication de plusieurs de ses produits dans d’autres pays, mais le besoin de produits énergétiques va avec cette externalisation. Le transfert de la fabrication vers les pays moins développés tend à stimuler la construction dans ces pays. En conséquence, sur le plan mondial, la quantité d’énergie consommée tend à rester globalement inchangée.

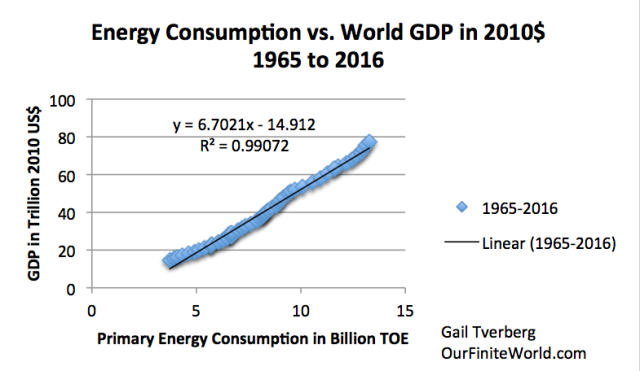

En utilisant les données de 1965 à 2016, nous trouvons la relation suivante entre le PIB mondial ajusté en fonction de l’inflation et la consommation mondiale d’énergie :

Figure A1. Croissance mondiale de la consommation d’énergie par rapport à la croissance du PIB mondial. Consommation d’énergie de BP Statistical Review of World Energy, 2017. Le PIB mondial est calculé en dollars US de 2010, tel que compilé par la Banque mondiale.

Une autre façon d’afficher les mêmes données est un graphe X, Y. Une corrélation à long terme très élevée peut être observée sur cette base.

Figure A2. Graphique X-Y de la consommation mondiale d’énergie (de BP Statistical Review of World Energy, 2017) par rapport au PIB mondial en dollars US de 2010, de la Banque mondiale.

Ce niveau élevé de corrélation peut également être observé pour d’autres groupes. Par exemple, pour le regroupement du Moyen-Orient et de l’Afrique du Nord, il existe un niveau élevé de corrélation entre la consommation d’énergie et le PIB.

Figure A3. Graphique X-Y montrant une corrélation entre la consommation d’énergie et le PIB au Moyen-Orient et en Afrique du Nord.

Si une personne calcule les implications de cette ligne presque rectiligne, la consommation d’énergie pour ces pays producteurs de pétrole est en train de croître plus rapidement que le PIB ajusté en fonction de l’inflation pour ces pays. Ce type de tendance est à prévoir si les pays producteurs de pétrole sont en quelque sorte moins efficaces dans la production de pétrole. Cela pourrait se produire pour plusieurs raisons. L’une est que le pétrole le plus facile à extraire est extrait en premier, ce qui laisse le plus cher à extraire pour plus tard. Une autre raison possible de cette tendance est l’augmentation des populations humaines dans les pays producteurs de pétrole. Ces personnes conduisent des voitures et vivent dans des bâtiments climatisés, ce qui augmente la consommation d’énergie pour ces pays. Quelle que soit la cause, on peut s’attendre à ce que la perte d’efficacité dans la production de pétrole compromette au moins partiellement l’efficacité croissante ailleurs dans le système.

Gail Tverberg

Gail est une actuaire intéressée par des questions d’un monde fini : épuisement du pétrole, appauvrissement en gaz naturel, pénurie d’eau et changement climatique. Les limites du pétrole semblent très différentes de ce à quoi la plupart s’attendent, avec des prix élevés conduisant à la récession, et des prix bas conduisant à une offre insuffisante.

Traduit par Hervé, vérifié par Wayan, relu par Cat pour le Saker Francophone

Ping : Mondial | Pearltrees