Par Tom Luongo − Le 23 septembre 2019 − Source Tom Luongo

En avril, je vous ai dit que l’Allemagne était une «économie morte qui marche». Aujourd’hui, je peux vous dire qu’elle est devenue un cul-de-jatte.

En avril, je vous ai dit que l’Allemagne était une «économie morte qui marche». Aujourd’hui, je peux vous dire qu’elle est devenue un cul-de-jatte.

L’indice PMI [Indice des directeurs d’achat] de ce matin était la pire nouvelle qu’Angela Merkel aurait pu imaginer, soit 41,4. Un indicateur tellement terrible de décomposition que les coyotes vont affluer.

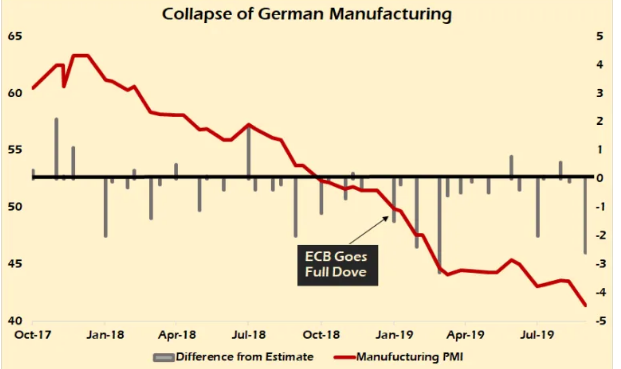

Globalement, l’économie allemande, au niveau des directeurs des achats, se contracte. Et avec Merkel masquant une augmentation massive des impôts comme tribu politique pour des Verts en plein essor, l’avenir de la croissance économique de l’Allemagne est aussi sombre que le graphique ci-dessous.

En rouge indice PMI. En gris écart par rapport aux estimations; La BCE très accommodante

Mis à part l’évidence, le gros avantage de ce graphique est la cohérence avec laquelle les analystes, qui sont payés beaucoup plus que moi, surestiment ce chiffre. C’est une brillante représentation du biais de confirmation.

Et vous pouvez voir pourquoi cela se produit. La sagesse conventionnelle nous dit qu’une banque centrale accommodante, et les taux d’intérêt négatifs de la BCE sont le summum de ce qui peut être fait, et devraient soutenir la croissance continue du secteur manufacturier car le crédit est bon marché.

Mais ce n’est pas le cas si les acheteurs de produits allemands ne sont pas en mesure de s’endetter davantage. Les taux d’intérêt négatifs sont supposés augmenter la circulation des flux monétaires, car qui voudrait perdre de l’argent sur son épargne, c’est bien ça ?

Je défie Larry Summers – cet idiot incompétent ! – ce n’est pas ce que ces taux signalent vraiment aux marchés. Ils signalent que la situation est mauvaise et que la banque centrale n’a aucune confiance dans l’économie.

Cela ne devrait surprendre personne que la BCE soit aussi accommodante dès qu’elle a eu en main les données prouvant que l’économie allemande se contractait. Parce que sans l’Allemagne en expansion, il ne peut y avoir de soutien pour un euro stable, indépendamment du Brexit.

Et tandis que les partisans britanniques du Remain continuent leurs jeux pour éviter le Brexit, leurs arguments semblent faibles, car il est évident pour tous que l’Europe a plus besoin du Royaume-Uni que l’inverse.

Mais, oh là !, ne laissez pas les faits entraver la religion de certaines personnes.

En fait, chaque fois qu’ils tentent d’occuper la une des médias pour jeter tout le blâme sur l’incertitude au sujet du Brexit, cela montre seulement à quel point ce sont eux qui la créent en faisant traîner le processus.

Les données européennes actuelles ont durement frappé les marchés. Les prix du pétrole ont repris leur chute à la suite de cette nouvelle, et des spéculations selon lesquelles le président iranien Rohani rencontrera le président Trump et le Premier ministre britannique Boris Johnson en marge de l’Assemblée générale des Nations Unies cette semaine.

Bien que le ministre iranien des Affaires étrangères, Javad Zavir, ait exclu une réunion avec Trump, les Iraniens ont préparé le terrain avec Johnson en libérant le pétrolier britannique Stena Impero.

Bien que je soupçonne que rien ne se produira tant que Johnson est empêtré dans le Brexit.

L’euro a baissé à $1,10 dollar et l’or a repris son ascension dans toutes les devises, y compris le dollar américain.

Et, avec les marchés de refinancement en dollars en pleine tourmente, Martin Armstrong nous rappelle que la Fed et la BCE sont toutes les deux prises au piège. La Fed gardera ouvert le guichet de ses prises en pension d’urgence jusqu’au 10 octobre.

Face à la pression croissante, en dehors des États-Unis, pour éliminer l'argent liquide afin de confisquer l'épargne des citoyens pour soutenir l'effondrement grandissant du socialisme, il y a eu une panique majeure sur le dollar. Au début de 2019, les unes des journaux disaient que les gouvernements étrangers étaient en train de se débarrasser de la dette américaine, ce qui donnait l'impression que le dollar allait s'effondrer. Mais la réalité était que la vente de la dette américaine à ce moment-là était un effort pour freiner la hausse du dollar.

Martin Armstrong a toujours eu raison de dire que la baisse de confiance en l’Europe et en l’euro est à la base de la dynamique actuelle des prix élevés des actifs américains.

La semaine dernière, j’imaginais qu’il existait un lien entre cette fenêtre ouverte par la Fed et les prochaines adjudications de plus de 200 milliards de dollars au Trésor américain cette semaine.

Les banques primary dealers doivent disposer de suffisamment d’argent pour pouvoir prendre leur part de l’adjudication, car toute diminution du rendement sera mauvaise.

La crise du financement en dollars est réelle et s’accélère, tout comme l’implosion de l’économie allemande. Et ce n’est plus seulement l’Allemagne. L’indice du PMI français a été terrible et l’ensemble du PMI composite de la zone euro est en contraction.

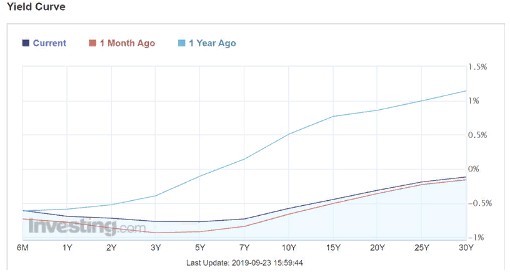

Ce qui préoccupe tout le monde à présent, c’est le renversement de la tendance à l’énorme mouvement de dette souveraine européenne. Ces rendements obligataires ont défié la gravité toute l’année et ne peuvent être maintenus face à la baisse de l’euro.

Rendement des Bons du Trésor allemands. Bleu foncé, actuel; Rouge, il y a un mois; Bleu clair, il y a un an

La courbe des rendements en Allemagne commence à augmenter à court terme. L’inversion s’aggrave. La demande du Trésor américain continue d’augmenter.

Est-il étonnant que le Conseil européen commence enfin à changer de ton au sujet d’un éventuel accord avec Boris Johnson sur le Brexit ?

L’Allemagne est en difficulté et avec elle tout le projet européen. C’est bien.

Tom Luongo

Traduit par jj, relu par Kira pour le Saker Francophone

Ping : Tom Luongo confirme que la fortune européenne fiche le camp en Amérique : « Martin Armstrong a toujours eu raison de dire que la baisse de confiance en l’Europe et en l’euro est à la base de la dynamique actuelle des prix élevés des ac